예금자보호 한도를 현행 5000만원에서 1억원으로 상향하는 방안에 대해 최근 감독당국과 금융권 안팎에서 부정적 기류가 감지되고 있다. 커지는 가계부채 부실 우려와 맞물려 예금자보호 한도 상향 시 제2금융권으로 자금이 쏠려 금융권 불안정성이 증가할 수 있다는 이유에서다. 여기에 예보료율 인상에 따른 예금금리 하락 등 수신 자금 조달이 원활히 이뤄지지 않으면 채권 발행 수순이 불가피하다는 지적도 나온다.

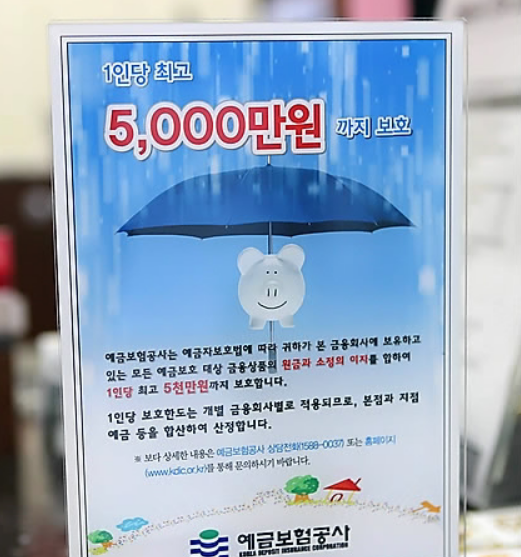

18일 금융권에 따르면 금융위원회와 예금보험공사는 다음 달까지 예금보호 제도 개선 방안을 국회에 보고할 예정이다. 예금자보호 한도는 금융사가 파산 등으로 예금자에게 예금을 돌려줄 수 없을 때 예금보험공사가 대신 지급해주는 최대 한도 금액을 말한다.

특히 금융권 안팎에서는 한도가 2배 이상 오르면 상대적으로 예금금리가 높은 제2금융권으로 자금이 쏠릴 가능성이 있어 부실 우려가 커질 수 있다는 우려 목소리가 나온다. 저축은행이나 상호금융권 등은 부동산 프로젝트파이낸싱(PF) 대출 등 투자를 활발히 하고 있기 때문이다. PF 대출은 부동산을 지을 때 건설 프로젝트를 담보로 장기간 대출해 주는 것을 말하는데 최근 경기 불확실성에 따른 부동산 부실 위험이 커진 상태다. 실제 6월 말 기준 저축은행 부동산 PF 대출 연체율은 4.61%로 전 분기 대비 0.54%포인트 높아졌으며 증권업계를 제외하고 금융권에서 가장 높은 연체율을 보였다. 같은 기간 상호금융권도 부동산 PF 대출 연체율이 1.12%로 전 분기 대비 1.03%포인트 상승했다.

아울러 예보료율 상승에 따른 예금금리 하락 등으로 은행권에서 채권 발행이 늘어 부실을 키울 수 있다는 우려도 나온다. 예보료는 금융사가 지급 불능 사태에 이르게 됐을 때를 대비해 예금보험공사가 금융사에서 걷는 법정 부담금이다. 해당 금액이 오르면 금융사들은 통상 예금금리를 낮춘다. 이렇게 되면 금융사들은 막힌 자금 조달처를 찾기 위해 채권을 발행할 가능성이 높아지게 된다.

은행권 관계자는 "다음 달 국정감사가 개최되는 가운데 예금자보호 한도 상향에 대한 논의가 또다시 이뤄질 것으로 보인다"며 "내년 총선을 앞두고 표를 의식한 의원들이 한도 상향을 압박하면 당국이 어떤 태도를 취할지 관심이 쏠린다"고 말했다.

![[포토] 설 연휴, 전통시장 찾은 시민들](https://image.ajunews.com/content/image/2025/01/26/20250126203454411316_518_323.jpg)

![[포토] 민주당 이재명 대표, 설 귀성 인사](https://image.ajunews.com/content/image/2025/01/24/20250124110723488905_518_323.jpg)

![[포토] 귀성인사하는 국민의힘 지도부](https://image.ajunews.com/content/image/2025/01/24/20250124110431188817_518_323.jpg)

![[포토] 변호인과 대화나누는 윤석열 대통령](https://image.ajunews.com/content/image/2025/01/23/20250123141507186444_518_323.jpg)