[사진=게티이미지뱅크]

기업공개(IPO) 시장 부진이 10월에도 지속됐다. 10월 공모총액은 4000억원에도 미치지 못 하면서 하반기 들어 최저치를 기록했고 그나마 진행된 IPO도 대부분 공모금액이 300억원을 밑돌았다. IPO 시장 부진의 여파로 일부 새내기주들이 상장 계획을 연기하면서 공모금액 규모는 당분간 부진할 것으로 보인다.

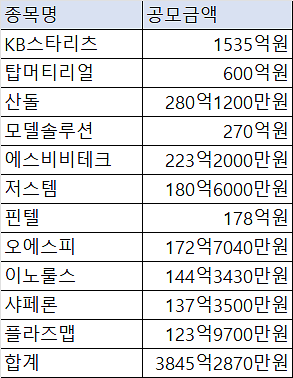

1일 한국거래소에 따르면 지난 10월 유가증권시장과 코스닥에 입성한 종목은 총 11개다. 지난해 10월 신규상장종목(9개) 대비로는 소폭 증가한 수치다. 하지만 공모금액은 절반 가까이 급감했다. 11개 종목의 공모금액 총합은 3845억2870만원에 그쳤다. 반면 지난해 10월 공모총액은 6666억2323만원이었다. 공모총액이 1년 전 대비 2820억9453만원(42.32%) 급감한 셈이다.

공모총액 부진은 대어급 공모주 실종에서 기인했다. 10월에 IPO를 진행한 11개 종목 가운데 9개는 공모금액이 300억원을 밑돌았다. 특히 저스템(180억원)과 핀텔(178억원), 오에스피(172억원), 이노룰스(144억원), 샤페론(137억원), 플라즈맵(123억원) 6개 종목은 공모규모가 100억원대에 불과했다.

2022년 10월 IPO 종목 및 공모금액 현황 [출처=한국거래소]

IPO 시장이 부진하면서 삼성증권과 하나증권은 10월에 상장주관사 실적을 한 건도 쌓지 못했다. 당초 삼성증권은 골프존카운티 상장주관사로 나섰으나 IPO 연기 결정의 타격을 입었다. 하나증권은 지난 7월 영창케미칼 이후로 3개월 연속 상장주관사 실적이 없는 상황이다. 다만 오는 15~16일 일반청약을 진행하는 펨트론을 시작으로 모노리스, 이노시뮬레이션, 지씨티세미컨덕터 등의 상장을 주관할 예정이다.

IPO 시장 부진은 당분간 지속될 전망이다. 미국 연방준비제도(연준·Fed)의 기준금리 인상 기조가 장기간 지속되면서 주식시장 변동성이 악화, IPO 대어들이 상장 시점을 연기하고 있기 때문이다. 케이뱅크는 최근 연내였던 상장 목표 시점을 내년으로 연기한 것으로 알려졌다. 지난 9월 상장예비심사 승인을 받은 라이온하트스튜디오도 내년에나 상장에 재도전할 예정이다. 하반기 대어급으로 기대를 모았던 컬리도 내년 2월까지 시간이 남아있는 만큼 연내 상장을 강행할 가능성은 낮다.

![[2024 서민금융포럼] 이복현 금감원장 서민금융 위한 포괄적 선택지 모색해야](https://image.ajunews.com/content/image/2024/11/21/20241121133047477780_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)