이동걸 회장 재임 당시 산업은행은 구주매출 없이 제3자 배정 유상증자 방식으로 매각을 진행하는 경우가 많았다. 구주매출이 없다는 의미는 산업은행이 보유한 주식을 하나도 팔지 않았다는 의미다. 즉 인수자는 회사 재건을 위한 신규 투입 자금으로 산업은행이 보유 중인 경영권을 가져왔다는 의미다. 편의점 1+1 행사처럼 신규 자금을 인수하면 경영권도 제공했다. 금호타이어와 KG스틸(구 동부제철) 매각이 대표적이다.

통상 M&A 거래에서는 경영권을 이전하는 대가가 인정된다. 경영권 프리미엄까지 붙다 보니 기존 주식 가치보다 더욱 높게 거래되곤 한다. 하지만 구주매출이 없는 제3자 배정 유상증자에서는 기존 경영진이 매각 대금을 받지 못한다. 유상증자 대금은 회사로 들어간다.

이는 사실상 경영권 디스카운트다. 산업은행은 최대주주였기에 주식을 많이 보유하고 있다. 매각을 하며 주식수를 줄여놔야 하는데 매각을 못하다 보니 물량이 많다. 오버행 이슈가 상존한다는 의미다.

이동걸 산업은행 회장 [사진=산업은행]

1년 정도 지난 뒤 산업은행은 보유 주식을 시장에 내다 팔았다. 2020년 12월 30일부터 산업은행은 KG스틸의 지분을 꾸준히 매각했는데 산업은행이 장중에 매각할 때마다 오버행 이슈로 KG스틸의 주가는 힘을 받지 못했다. 시간외 매매로 블록딜을 하면 시장가보다 할인해야 했다. 철강 산업의 호조 덕에 어느 정도 회수는 가능했으나 구조적으로 불리한 딜을 체결하다 보니 향후 지분 매각 과정이 순탄치 못했다.

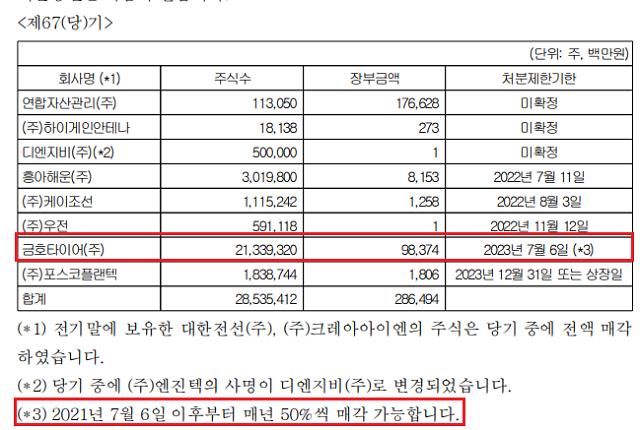

이보다 더 심한 것은 금호타이어 M&A였다. 경영권을 넘기고 아직까지 단 한 주도 매각하지 못한 상황이다. 2018년 산업은행은 중국의 상용차 타이어 회사인 더블스타가 중심이 된 싱웨이코리아에 경영권을 매각한다. 당시 더블스타 컨소시엄은 6463억원을 유상증자하고 금호타이어의 새 주인이 됐다.

[출처=산업은행 감사보고서]

3자 배정 방식으로 매각했고, 최대 5년간 매각을 못하기에 새로운 경영진의 능력은 상당히 중요하다. 더블스타의 경영 실적에 따라 산업은행의 지분 가치가 크게 변동할 수 있기 때문이다.

그런데 2017년 당시 더블스타의 총자산 규모는 1조원, 연간 매출액은 약 3000억원대였다. 당시 금호타이어 총자산은 4조5436억원, 매출액은 2조8764억원이었다. 매출액은 10분의1 수준에 그쳤다. 금호타이어에 규모의 경제를 부여할 수 있는 회사가 아닌 금호타이어가 더블스타에 규모의 경제를 제공하는 것이었다.

더블스타가 인수한 2018년 이후 금호타이어는 성장했을까? 현재까지는 그렇게 보긴 어렵다. 매출액은 2017년 수준을 여전히 회복하지 못했고, 2018년 이후 매년 당기 순손실만 내고 있다. 주가 측면에서도 마찬가지다. 2018년 7월 6일 6620원이었던 주가는 4310원까지 내려간 상태다. 배당도 당연히 없었다.

쉽게 말해 산업은행은 자발적으로 금호타이어의 경영권을 제공했고, 배당도 없는 주식을 꾸준히 보유하며 1주도 매각을 하지 못했다.

![[대학총장포럼] 한국 경제 비상조치 시급하다](https://image.ajunews.com/content/image/2024/12/23/20241223173758678288_388_136.jpg)

![[사고] 2024 아주경제금융증권대상 시상식 26일 개최](https://image.ajunews.com/content/image/2024/12/23/20241223090725865570_388_136.png)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)

![[포토] 남태령 넘는 트랙터 상경 농민들](https://image.ajunews.com/content/image/2024/12/21/20241221154214630050_518_323.jpg)

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)