중국 경제가 주요국과 비교해 빠른 회복세를 보이고 있지만, 사상 최고 수준의 기업부채가 리스크로 작용할 수 있다는 우려도 나오고 있다. 중간재 비중이 큰 한국의 대중국 수출에 영향을 미칠 수 있는 만큼 중장기적으로 대비할 필요가 있다는 지적이다.

한국은행은 23일 '해외경제 포커스'를 통해 "중국 경제는 코로나19 방역 성공과 적극적인 부양책에 힘입어 주요국 대비 빠른 회복세를 보였으나 기업부채는 사상 최고 수준을 기록하고 있다"고 진단했다.

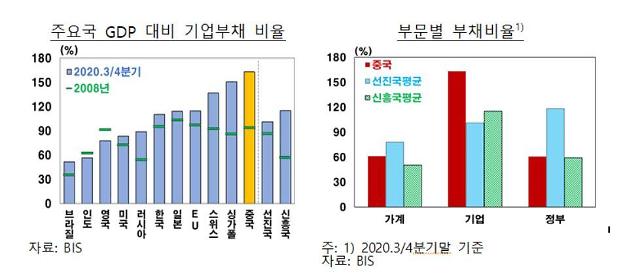

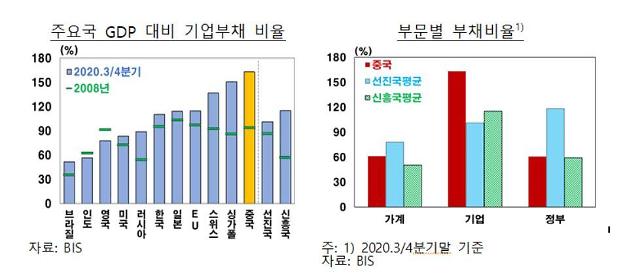

실제로 중국의 국내총생산(GDP) 대비 기업부채 비율은 2016년 157.6%에서 2019년 151.9%로 낮아졌지만, 지난해에는 162.3%로 다시 치솟은 상황이다. 이는 미국(83.5%), 일본(114.2%) 등 선진국(101.3%)보다 높을 뿐 아니라 신흥국(115.2%) 평균도 크게 상회하는 수준이다.

미·중 갈등에 따라 중국기업을 대상으로 제재가 강화되는 가운데 최근 일부 중국 국유기업의 디폴트 사례가 속출하고 있다는 점도 과잉부채 우려를 키우는 요소다. 지난해 4분기부터 올해 1분기까지 칭화유니그룹 등 18개 국유기업에서 회사채 디폴트가 발생한 바 있다.

한은은 중국 기업부채의 주요 특징으로 은행 대출을 통한 자금 조달이 대부분인 점을 꼽았다. 정부의 암묵적 보증이 기대되는 국유기업의 부채 규모가 민간기업 대비 높은 편이라는 것도 특이점이다. 최근에는 미·중 갈등, 코로나19 여파에 따른 경기 약화로 당국의 대출 지원이 늘어나면서 민간기업 및 소기업 부채도 급증하는 양상이다. 다만 대부분의 기업부채가 자국 통화인 위안화 부채로 외화부채는 양호한 수준이라는 게 한은의 평가다.

중국 기업부채의 잠재 리스크 요인으로는 과도한 부동산 기업 부채가 있다. 한은은 "부동산 기업이 여타 부문보다 부채 수준이 높은 반면 수익성이 낮다"며 "부동산 시장 안정을 위한 정부규제가 강화되면서 일부 부동산 기업의 유동성 위험이 향후 확대될 소지가 있다"고 평가했다.

지방정부융자기구(LGFV) 취약성도 잠재 리스크 요인으로 꼽혔다. 한은은 "LGFV 부채가 지방경제 개발 및 활성화 과정에서 지속적으로 증가해 왔다"며 "중국 서남부지역 등 재정기반이 취약한 지방을 중심으로 신용리스크가 부각되면서 성장이 제약될 우려가 있다"고 지적했다.

한계기업의 정리가 지연되고 있다는 점도 리스크가 될 수 있다. 코로나19 이후 당국 유동성 지원으로 부채가 늘어나고 한계기업 정리가 지연되고 있는 가운데, 정부주도 구조조정이 더디게 진행되면서 기업부실이 지방은행을 중심으로 금융시스템에 전이될 위험도 일부 존재한다는 것이다.

한은은 "중국 정부의 재정 여력 및 금융시스템 통제 능력 등에 비춰 볼 때 기업부채가 시스템 리스크로 확대될 가능성은 제한적"이라고 밝혔다. 골드만삭스와 JP모건 등 주요 기관들 역시 일부 한계기업의 채무 불이행 사태가 발생하더라도 중국 내 금융시스템에서 충분히 감당할 수 있을 것으로 평가하고 있다.

다만 중장기적으로 기업의 과잉투자가 조정되는 과정에서 중국경제의 성장 둔화 요인으로 작용할 가능성은 상존한다. 대중국 수출 의존도가 높을 뿐 아니라 중간재 수출이 대부분을 차지하는 한국 역시 중장기적으로 대비할 필요가 있다고 한은 측은 지적했다. 한은은 "중국 기업 투자 둔화에 따른 중간재 수요 감소 등에 대비하고 수출시장 다변화 노력 등을 병행할 필요가 있다"고 밝혔다.

한국은행은 23일 '해외경제 포커스'를 통해 "중국 경제는 코로나19 방역 성공과 적극적인 부양책에 힘입어 주요국 대비 빠른 회복세를 보였으나 기업부채는 사상 최고 수준을 기록하고 있다"고 진단했다.

실제로 중국의 국내총생산(GDP) 대비 기업부채 비율은 2016년 157.6%에서 2019년 151.9%로 낮아졌지만, 지난해에는 162.3%로 다시 치솟은 상황이다. 이는 미국(83.5%), 일본(114.2%) 등 선진국(101.3%)보다 높을 뿐 아니라 신흥국(115.2%) 평균도 크게 상회하는 수준이다.

[표=한국은행]

미·중 갈등에 따라 중국기업을 대상으로 제재가 강화되는 가운데 최근 일부 중국 국유기업의 디폴트 사례가 속출하고 있다는 점도 과잉부채 우려를 키우는 요소다. 지난해 4분기부터 올해 1분기까지 칭화유니그룹 등 18개 국유기업에서 회사채 디폴트가 발생한 바 있다.

중국 기업부채의 잠재 리스크 요인으로는 과도한 부동산 기업 부채가 있다. 한은은 "부동산 기업이 여타 부문보다 부채 수준이 높은 반면 수익성이 낮다"며 "부동산 시장 안정을 위한 정부규제가 강화되면서 일부 부동산 기업의 유동성 위험이 향후 확대될 소지가 있다"고 평가했다.

지방정부융자기구(LGFV) 취약성도 잠재 리스크 요인으로 꼽혔다. 한은은 "LGFV 부채가 지방경제 개발 및 활성화 과정에서 지속적으로 증가해 왔다"며 "중국 서남부지역 등 재정기반이 취약한 지방을 중심으로 신용리스크가 부각되면서 성장이 제약될 우려가 있다"고 지적했다.

한계기업의 정리가 지연되고 있다는 점도 리스크가 될 수 있다. 코로나19 이후 당국 유동성 지원으로 부채가 늘어나고 한계기업 정리가 지연되고 있는 가운데, 정부주도 구조조정이 더디게 진행되면서 기업부실이 지방은행을 중심으로 금융시스템에 전이될 위험도 일부 존재한다는 것이다.

한은은 "중국 정부의 재정 여력 및 금융시스템 통제 능력 등에 비춰 볼 때 기업부채가 시스템 리스크로 확대될 가능성은 제한적"이라고 밝혔다. 골드만삭스와 JP모건 등 주요 기관들 역시 일부 한계기업의 채무 불이행 사태가 발생하더라도 중국 내 금융시스템에서 충분히 감당할 수 있을 것으로 평가하고 있다.

다만 중장기적으로 기업의 과잉투자가 조정되는 과정에서 중국경제의 성장 둔화 요인으로 작용할 가능성은 상존한다. 대중국 수출 의존도가 높을 뿐 아니라 중간재 수출이 대부분을 차지하는 한국 역시 중장기적으로 대비할 필요가 있다고 한은 측은 지적했다. 한은은 "중국 기업 투자 둔화에 따른 중간재 수요 감소 등에 대비하고 수출시장 다변화 노력 등을 병행할 필요가 있다"고 밝혔다.

[사진=게티이미지뱅크]

![[2024 서민금융포럼] 이복현 금감원장 서민금융 위한 포괄적 선택지 모색해야](https://image.ajunews.com/content/image/2024/11/21/20241121133047477780_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)