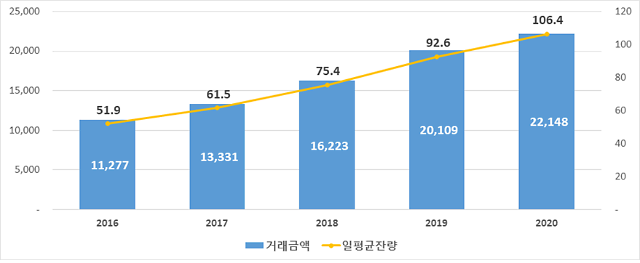

최근 5개년 기관 간 레포 거래현황, 단위=조원.[자료=한국예탁결제원 제공]

하루 평균 잔액은 106조4000억원으로 전년(92조6000억원) 대비 14.9% 늘었다.

기관 간 거래금액의 경우 2016년 대비 약 2배, 일 평균잔액은 2.1배 각각 증가해 레포 시장이 지속적인 성장세를 이어가고 있다고 예탁원은 설명했다.

레포는 금융회사가 일정 기간이 지난 뒤 금리를 보태 되사는 조건으로 발행하는 채권을 말한다.

콜(Call) 시장과 비교해보면 레포의 일 평균잔액은 2016년 콜의 3.3배에서 지난해 8.8배 규모로 커졌다.

업종별로 보면 일평균 매도 잔액(자금차입)은 국내 증권사가 57조4000억원으로 가장 많았다. 이어서는 자산운용사(37조1000억원), 국내 증권사 신탁(5조원) 순이었다.

매수 잔액(자금대여) 기준으로는 자산운용사(36조4000억원)가 가장 많았고, 국내은행 신탁(29조1000억원), 국내은행(14조4000억원)이 그 뒤를 이었다.

예탁원 측은 매도 포지션에는 국내증권사가, 매수 포지션에는 자산운용사가 가장 큰 비중을 차지해 전체 기관간 레포 거래 중 국내증권사와 자산운용사의 레포 거래가 상당 부분임을 알 수 있다고 풀이했다.

거래 통화별 일평균 잔액은 원화가 103조원으로 전체의 96.8%를 차지했으며 전년(90조6000억원) 대비로는 13.7% 늘었다. 외화의 경우 일평균잔액 3조5000억원(원화환산 기준)으로 전체의 3.3%였고 전년(2조원) 대비로 따지면 75% 증가했다.

담보증권별 일 평균잔액(시가 기준) 비중은 국채가 62조2000억원으로 전체의 55.1%를 차지했고 다음으로는 금융채(33조9000억원·30.0%), 통안채(7조1000억원·6.3%), 특수채(5조7000억원·5.1%) 회사채(2조9000억원·2.5%등의 순으로 컸다.

거래 기간별로는 작년 말 기준 1∼4일물(82.9%)이 가장 많았고 8∼15일물(9.7%), 5∼7일물(3.1%) 등이 뒤를 이었다. 반대로 1년을 초과하는 장기자금 거래는 0.4%, 만기를 정하지 않는 오픈 레포 거래는 0.3%로 집계됐다.

전체 거래 가운데 30일물 이내 단기성 거래가 97.1%로 레포 거래가 주로 단기 자금 조달과 운용을 위한 수단으로 활용되고 있는 것으로 나타났다.

![[2024 서민금융포럼] 이복현 금감원장 서민금융 위한 포괄적 선택지 모색해야](https://image.ajunews.com/content/image/2024/11/21/20241121133047477780_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)