자료사진.[사진=효성지주]

[데일리동방] 효성캐피탈이 신용등급에 ‘부정적’ 꼬리표를 달면서, 매각 시 걸림돌로 작용할 전망이다. 신용등급이 조달금리에 영향을 미치는 만큼 매각 매력도 떨어질 수밖에 없다. 효성그룹은 지주사 전환을 위해선 약 1년 내 효성캐피탈 지분을 팔아야 한다.

7일 금융투자업계에 따르면 최근 한국신용평가는 효성캐피탈 신용등급을 ‘A’로 유지하고, 등급전망을 ‘안정적’에서 ‘부정적’으로 하향조정했다. 등급전망 하향 요인은 ▲사업안정성 약화 ▲투자수익 변동성 내재 ▲이익안정성 저하 ▲높은 신용집중위험 등이다. 효성캐피탈 매각에도 빨간불이 켜졌다.

현행 공정거래법상 일반지주회사가 금융업이나 보험업을 운영하는 회사 주식을 소유할 수 없다. 최근 롯데그룹의 지주 전환에 따른 롯데캐피탈 매각이 시장의 주목을 받자, 효성캐피탈 매각도 신속히 진행될 것으로 관측됐다.

'알짜 매물'인 롯데캐피탈과의 경쟁을 피하기 위해서다. 물론 효성캐피탈 매각 계획은 구체적으로 정해지지 않았다. 다만, 부정적인 신용등급 평가는 매각에 걸림돌이다. 외부에서 자금을 조달해 사업을 영위하는 캐피탈사를 비롯한 여신금융사는 신용등급 하락이 치명적이다.

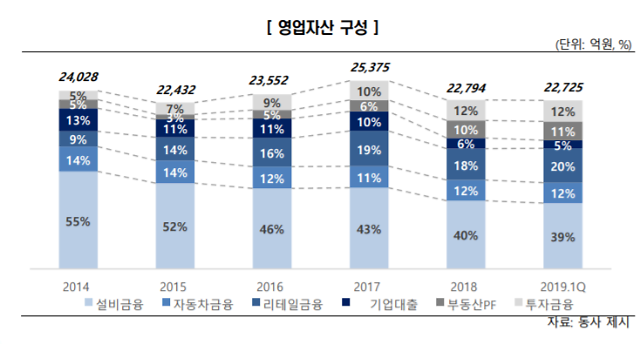

효성캐피탈의 영업자산 구성.[사진=한국신용평가]

사업을 다각화했지만 최근 건설업·제조업 등 전방산업의 불황으로 주력 영업자산인 설비 부문 금융수요가 위축됐다. 효성캐피탈의 설비금융 비중은 2016년 46%에서 2017년 43%, 2018년 40%까지 줄었다.

전체영업자산은 2016년 2조3552억원에서 2017년 2조5375억원으로 늘었다. 그러나 2018년 2조2794억원에서 지난 1분기 2조2725억원으로 감소 추세다.

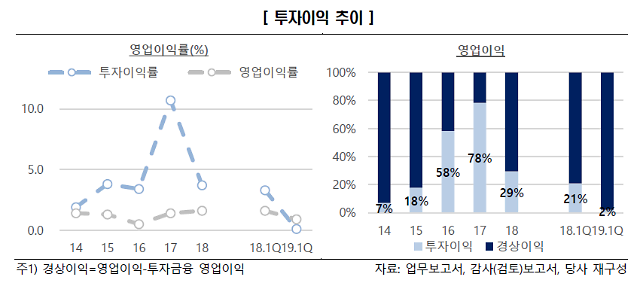

효성캐피탈의 투자이익 추이.[사진=한국신용평가]

류승협 한신평 연구원은 “최근 참여하는 부동산PF의 경우 다수 건에 참여하고 신탁사와 우량 시공사의 책임준공 조건이 있다”면서 “과거 소수의 거액 부동산PF에 단독참여하면서 준공·분양리스크를 모두 갖고 있던 것과는 차이가 있다”고 설명했다.

투자자산 감소로 이익안정성도 저하되고 있다. 2017년 전체 영업이익의 78%를 차지하던 투자이익이 2018년 29%까지 줄었다. 1분기에는 2%를 차지하면서 2018년 1분기 21% 대비 19%포인트 감소했다. 투자자산의 변동성이 큰 점과 주력 사업의 운용수익이 감소한 탓이다.

[사진=한국신용평가]

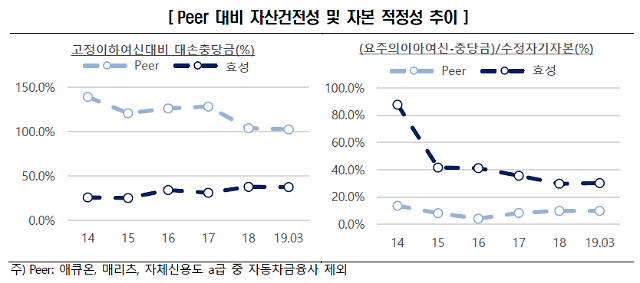

현재 효성캐피탈의 부실여신은 약 710억원으로 휴랜드산업개발 413억원과 대원크레인·대원중기 약 300억원 등으로 구성됐다. 휴랜드사업개발은 임대수익 현금흐름으로 대출 잔액을 점차 줄여가고, 장기적으로는 매각을 통해 채권을 회수할 계획으로 알려졌다.

류승협 연구원은 “금융소비자 보호의 정책기조, 경쟁심화 등을 고려할 때 운용수익률 하락 압력이 큰 상태”라며 “이를 위해 리테일금융, 부동산PF 등 고금리 상품과 투자금융 취급을 확대했는데, 대손비용의 효율적 관리와 투자수익 변동성 안전화가 병행돼야 한다”고 조언했다.

![[성낙인의 헌법정치] 12.3 서울의 밤 법치 경계를 허물다](https://image.ajunews.com/content/image/2024/12/26/20241226050208821482_388_136.jpg)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)