[그래픽=김효곤 기자 hyogoncap@]

아주경제 김부원 기자= 대우조선해양 채무 재조정이 실마리를 못 찾으면서 증권업계도 좌불안석이다. 적지 않은 증권사가 대우조선 회사채를 쥐고 있다. 기초자산이 대우조선인 주가연계증권(ELS)을 산 투자자도 걱정이 크다.

13일 금융투자업계에 따르면 대우조선 사채권자집회가 오는 17~18일 예정돼 있으나, 증권업계는 결과에 관계 없이 대규모 손실을 피할 수 없게 됐다.

나이스신용평가가 집계한 자료를 보면, 하이투자증권이 보유한 대우조선 관련 유가증권 규모는 약 400억원어치에 달한다. 하나금융투자도 300억원어치를 가지고 있다.

유안타증권(241억원) 및 KB증권(211억원), 동부증권(200억원)도 모두 200억원 이상 노출돼 있다. 증권사뿐 아니라 한국증권금융(200억원)과 투신권(1190억원)도 대우조선에 돈을 물렸다.

물론 은행이 보유한 여신에 비해서는 적은 편이다. 하지만 덩치에서 크게 밀리는 증권사 입장에서는 만만치 않은 규모다.

이혁준 나이스신용평가 금융평가1실장은 "동부증권과 유안타증권, 하이투자증권은 2016년 순이익 규모 대비 위험노출액(익스포저)이 크다"며 "신용등급에 부정적인 영향을 받을 수 있다"고 말했다.

그는 "그나마 KB증권은 상대적으로 대형사"라며 "자기자본 규모가 4조원 이상인 점을 감안하면, 대우조선 익스포저로 인한 부정적인 영향은 크지 않을 것으로 본다"고 덧붙였다.

사채권자 집회만 손 놓고 지켜볼 수밖에 없다. 17일은 이달과 7월, 11월 만기를 맞는 9400억원어치 회사채에 대해 논의한다. 18일에는 내년 3월과 4월 만기인 4100억원어치가 대상이다.

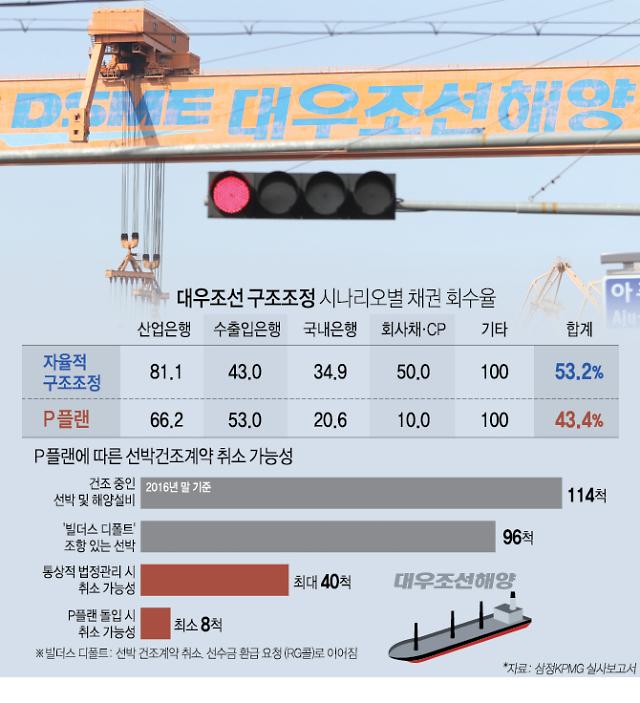

채무 재조정안이 가결되면 보유채권 가운데 50%를 출자전환해야 한다. 나머지 50%는 만기를 3년 연장해 분할 상환한다. 결국 보유채권 가운데 50%는 손실로 털어내야 한다는 얘기다.

채무 재조정안이 부결되면 상황은 더 심각해진다. 보유채권 가운데 출자전환 비율이 90%로 높아진다. 손실처리 규모가 그만큼 커진다.

ELS 투자자도 손실을 피하기 어렵다. 증권정보업체인 에프앤가이드 자료를 보면 대우조선해양을 기초자산으로 한 ELS 가운데 아직 상환이 이뤄지지 않은 상품 규모는 약 33억원이다.

증권사별로는 대신증권이 약 17억원, 키움증권은 16억원이다. 대신증권이 발행한 ELS는 오는 7월 26일 만기다. 키움증권은 총 4개로 각각 이달 21일, 28일, 5월 17일, 6월 30일 만기를 맞는다.

만기가 남은 ELS는 모두 2014년 4~7월 발행됐다.

한 증권사 관계자는 "감자(10대1)를 감안해서 2014년 4~7월 대우조선 주가를 따져보면 20만~30만원 수준"이라며 "거래정지 당시 주가는 4만4800원이므로 손실이 클 수밖에 없다"고 말했다.

![[포토] 윤대통령 측 석동현 변호사, 서울고검 앞에서 입장 표명](https://image.ajunews.com/content/image/2024/12/19/20241219161112655781_518_323.jpg)

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)