[사진=인민화보사 ]

인민화보 왕자인(王佳音) 기자 =중국에서 스마트폰 시장이 발전하기 시작한 시기는 2010년 전후로 거슬러 올라간다. 2014년부터 휴대폰 업계의 터줏대감들은 업계 재편을 논의하기 시작했고, 2015년에는 한 차례 중소규모 업체들의 처참한 퇴출이 일어났다. 2016년에도 일부 유명 브랜드들도 고전을 면치 못했다. 특히 중국의 대표적인 스마트폰 제조업체 가운데 한 곳인 오포(OPPO)의 3분기 판매랑이 정점을 찍은 뒤, 중국의 휴대폰 시장은 바야흐로 새로운 국면을 맞고 있다.

선두와 2·3그룹간 ‘삼분천하’

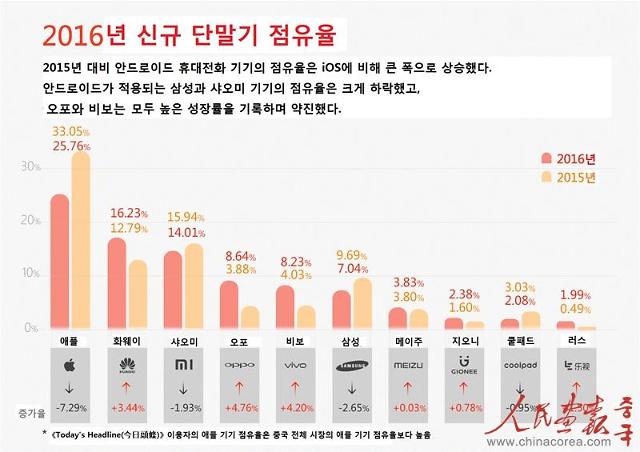

불과 얼마 전인 2016년, 중국 스마트폰 시장에서 고급형 스마트폰의 성장세가 점점 둔화되고 중저가형 휴대폰 시장이 급속도로 성장하면서 메이쭈(魅族), 진리(金立), 러스(樂視·LeTV) 등 후발주자의 약진이 두드러지기 시작했다. 작년 중국 시장에서 스마트폰 판매량은 4억5800만대를 돌파한 것으로 추정된다. 전세계 스마트폰 판매량의 3분의 1에 해당하는 규모다. 업계 선두 그룹과 2, 3그룹 후발주자의 시장 점유율은 각각 34%, 31%, 35%를 기록했다. 그야말로 ‘삼분천하’가 이루어진 셈이다.

시장조사기관 인터넷데이터센터(IDC)는 2016년 10월 기준 중국 휴대폰 업체들이 인도의 30개 주요 도시에서 40%의 시장 점유율을 확보했다고 발표했다. 인도 휴대전화 시장은 이미 인도, 한국, 중국 브랜드가 3대 파이를 나눠갖고 있다. 중국이 인도를 첫 해외 진출지로 낙점한 중요한 이유 중 하나는 인도 시장의 특허 진입장벽이 상대적으로 낮다는 점 때문이었다. 그러나 인도에서 판매되는 중국 휴대폰 모델은 저가형 위주이기 때문에 결국 가격 전쟁을 피해갈 수 없다는 숙명도 안고 있다.

그간 중국의 여러 스마트폰 업체의 부상은 전자상거래에 힘입은 바가 크다. 하지만 인도나 동남아 시장은 아직 전자상거래 인프라가 잘 구축되지 않았고 인터넷 사용 인구도 제한적이다. 정책적 혜택이나 원가 면에서도 토종 브랜드에 뒤져 높은 가성비 전략을 쓰기가 어렵다. 그러나 성공 사례는 있다. 화웨이(華為)나 ZTE(中興)는 유럽이나 미국의 현지 운영업체와 시스템 합작을 통해 상당한 수준의 현지 시장 점유율을 확보했다. 해외에 공장을 짓고 차별화 셀링포인트 전략과 소비자 접점을 늘리는 옴니채널(Omni-channel) 방식을 택한 오포 역시 동남아 지역 2대 스마트폰 업체로 부상했다.

다양한 ‘생존의 길’을 찾아라

‘다크호스’처럼 등장한 후발주자들의 화려한 부상 이면에는 휴대폰 업계 전반의 지각 변동이 숨어있다. 새로운 소비자층의 등장, 4G 네트워크와 4G 로밍의 보급, 소비자 휴대폰 구매방식의 변화로 중소도시와 농촌 등 잠재 시장이 빠르게 커졌다. 이러한 변화 추세에 더해 새로운 유통방식, 전세계 통용 모델의 등장, 모바일 생태계의 변화 등이 시장 점유율 쟁탈전에서 후발업체들에게 기회의 문을 열어준 측면도 크다.

시장조사업체 GFK는 올해 상반기 스마트폰 시장에서 3, 4그룹 이하 업체의 시장 점유율이 65%를 넘을 것으로 전망했다. 이 비율은 시간이 갈수록 점점 더 확대될 것이다. 시장조사업체 카운터포인트의 옌잔멍(閆占孟) 연구팀장은 “중소 도시의 스마트폰 시장이 크게 성장한 원인으로 올해 3선 이하 도시에서 일어난 기기변경 붐과 시기가 맞아떨어진 점을 들 수 있다”고 분석했다.

휴대폰 업체뿐 아니라 통신업체 역시 해당 시장에 눈독을 들이고 있다. 차이나모바일(中國移動)은 최근 열린 ‘2016 글로벌 파트너 대회’에서 작년 11월 말 기준 146만개의 4G 기지국 개통을 완료, 전국 지방도시와 행정도시를 아우르는 4G 보급률을 달성했다고 발표했다. 이와 더불어 차이나모바일의 고객 가운데에는 5억1000만명의 4G 사용자 외에도 4억명에 달하는 2G와 3G 사용자가 있어 막대한 추가 잠재 수요를 확보한 상태다.

샤자웨(沙家躍) 차이나모바일 부회장은 ‘2017년 전국민을 대상으로 한 4G 보급’을 기치로 내걸었다. 각 단말기 업체와의 합작 후에는 고객수익률(Return on Customer)이 30%에서 50%를 웃도는 수준까지 꾸준히 상승했다. 이 중 ‘전략형’과 ‘심층 합작형’ 모델은 일반 합작형 모델에 비해 보너스율이 50%를 웃돌았다.

현재 중국의 스마트폰 시장 보급율은 이미 90%가 넘는 것으로 나타났다. 미국이나 유럽보다 높은 수치다. 인터넷 접근율의 향상과 네트워크 보급률의 확대, 고객의 데이터 수요 증가가 모두 스마트폰의 보급을 이끌었다.

2018년에는 개발도상국이 전체 스마트폰 판매량의 75%를 차지하며 세계시장 성장을 견인할 것으로 전망된다. 보급형 스마트폰은 개발도상국 소비자들의 사랑을 받으며 2, 3그룹 업체들의 성장 발판이 되고 있다.

유통방식에 변화가 일어나자 소비자들의 휴대폰 구매 방식도 눈에 띄게 바뀌고 있다. 우선 소비자에게 직접 휴대폰을 판매하는 비중이 점점 더 커지고 있다. 중국의 경우 공개적인 유통 경로를 통해 휴대폰이 판매되는 비중이 60%를 넘는다. 빠르게 부상하는 2그룹 업체들이 이러한 트렌드를 주도하고 있다. 공개 유통경로를 통해 얻는 판매수입은 전년 동기대비 무려 130%의 성장률을 기록했다. 유통 방식이 공개화되면서 업체들은 소비자의 수요에 한층 더 촉각을 곤두세우고 있다. 신속한 정보 전달과 소비자의 통신업체 변경 수요에 대한 발 빠른 대응에 집중하는 것이다.

점점 소비주체로 성장하는 젊은층들은 보다 새롭고 유행에 민감한 업체를 선택하는 경향이 있다. 차이나텔레콤(中國電信)이 최근 발표한 ‘톈이(天翼)폰 빅데이터 보고서’에 따르면 연령대별로 가장 선호하는 브랜드 항목에서 1980년대, 1990년대, 2000년대 이후 출생한 소비자들은 오포를 각각 1위로 꼽았다. 1970년대, 1960년대, 1950년대 이후 출생한 소비자들 사이에서는 화웨이가 가장 선호하는 브랜드 1위를 차지했다.

이를 통해 알 수 있듯이 오포와 화웨이는 각각 젊은층과 비즈니스층을 겨냥해 다른 전략을 펼치고 있다. 중국 내 스마트폰 시장의 양대 줄기를 잘 반영한 구도다.

기회와 도전이 공존하는 미래시장

시장 포화, 까다로워지는 소비자 요구, 가격경쟁력 약화로 휴대폰 업계는 점점 더 거대한 압박에 직면하고 있다.

한 조사에서는 ‘소비자 중심의 체험’이 앞으로 휴대폰 시장의 핵심 경쟁력 가운데 하나가 될 것으로 전망됐다. 연구개발에서 온·오프 라인이 연계된 ‘끊김 없는(seamless)’ 유통과 고객 서비스까지, 그리고 고객 체험 과정 전반에 걸쳐 상호 간 소통이 이루어지는 것이다. 휴대폰 업체가 배터리 수명 연장, 인터넷 접속 지원, 자유로운 통신업체 변경 등 사용자군의 핵심 수요를 더욱 잘 포착한다면 사용자와 통신업체에 대한 제품 매력도를 한층 강화할 수 있을 것이다.

띠이(第一)휴대전화업계연구원의 쑨옌뱌오(孫燕飆) 원장은 “현재 중국의 상위권 업체들이 이미 ‘메이드 인 차이나’를 내세우며 중국을 비롯해 전세계 소비자들의 인정을 받기 위해 노력하고 있다. 반면 글로벌 시장은 여전히 소비 업그레이드 수준에 머물러 있어 중소형 업체에도 잠재적인 기회가 되고 있다”고 판단했다.

쑨 원장은 또 “현재 애플 아이폰은 혁신력이 떨어지고 글로벌 시장에서의 열기나 판매량도 예전 같지 못하다. 삼성도 폭발 사건으로 인해 큰 타격을 입은 상태”라며 “이 두 업체의 글로벌 시장 점유율은 종전의 40%에서 30%로 떨어질 가능성이 있다. 중국산 휴대폰 업체로서는 하나의 기회”라고 분석했다.

후발 업체는 유통 인프라를 잘 다져놓는 것이 중요하며 특히 오프라인 유통에 신경을 써야 한다. 사이노(Sino·賽諾)컨설팅에서 발표한 자료에 따르면 작년 상반기 중국의 스마트폰 판매량 2억5000만대 가운데 오프라인 판매량은 76%인 1억9100만대에 달했다. 사람들이 휴대폰을 구입할 때 여전히 오프라인 시장을 주로 이용하고 있음을 보여주는 수치다. 따라서 오프라인 시장의 확장과 운영비 사이의 균형을 어떻게 잘 맞추느냐가 후발주자들이 풀어야 할 숙제가 될 것으로 보인다.

후발주자들의 반격은 이미 시작됐다. 끊임없이 변화하는 휴대폰 업계 구도 속에서 이들은 중대한 기회를 맞이하는 동시에 험난한 도전과도 맞서야 한다. 이들이 소비자 체험을 중심으로 제대로 된 전략을 취하고 계속해서 변화하는 휴대폰 업계의 최신 트렌드를 잘 따라갈 수 있을지가 이번 기회의 활용을 판가름하는 중요한 변수가 될 것이다.

* 본 기사는 중국 국무원 산하 중국외문국 인민화보사가 제공하였습니다.

![[날씨] 크리스마스 낮부터 추위 주춤…밤부터 눈·비](https://image.ajunews.com/content/image/2024/12/24/20241224173627873669_388_136.jpg)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)