아주경제 김지나 기자= 코스닥 시가총액 1위 셀트리온이 인수ㆍ합병(M&A) 시장에 매물로 나왔으나 이 회사 지분을 담보로 빌린 채무를 돌려막아야 하는 리파이낸싱 문제가 최대 걸림돌이 될 전망이다. 셀트리온 주가가 회사를 팔기로 결정한 지 한 달 남짓 만에 40% 가까이 하락하면서 담보 주식 가치도 비례해 떨어진 탓이다.

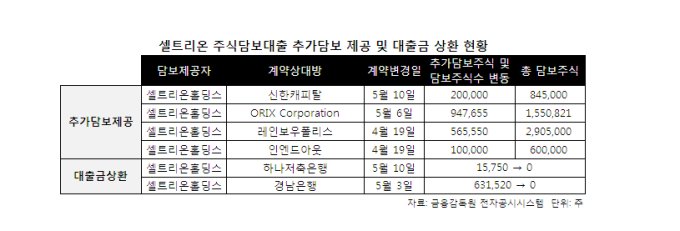

26일 금융감독원 전자공시시스템에 따르면 서정진 셀트리온 회장 측은 회사 매각 계획을 내놓은 전월 16일부터 현재까지 신한캐피탈, 레인보우폴리스, 인엔드아웃, 일본 금융사 오릭스 4개사에 추가 주식 담보를 제공했다.

앞서 10일 이 회사 최대주주인 셀트리온홀딩스는 채무 70억원에 대한 추가 담보로 셀트리온 주식 20만주를 신한캐피탈에 제공했다. 이번 추가 담보로 셀트리온홀딩스가 신한캐피탈에 잡힌 셀트리온 주식은 64만5000주에서 84만5000주로 늘었다.

오릭스도 마찬가지다. 셀트리온홀딩스로부터 셀트리온 주식 94만7655주를 추가 담보로 잡았다. 담보로 잡힌 주식이 애초 60만3166주에서 155만821주로 2배 이상 늘어난 것이다.

이재칠 셀트리온 소액주주 동호회 회장이 소유한 레인보우폴리스와 인엔드아웃에도 각각 56만5550주와 10만주가 추가 담보로 제공되면서 관련 주식이 290만5000주와 60만주로 증가했다.

일부 주식담보대출에 대해서는 상환도 이어지고 있다.

셀트리온홀딩스는 하나저축은행에서 셀트리온 주식 1만5750주를 담보로 빌렸던 돈을 이달 10일 갚았다. 앞서 3일에는 경남은행으로부터 셀트리온 주식을 담보로 차입했던 100억원이 상환됐다. 이밖에 셀트리온 측은 지난달 우리은행, 메리츠종금증권, 유진투자증권 등에서 빌린 대출금을 상환했다.

앞서 23일 셀트리온홀딩스는 JP모건과 셀트리온 매각을 위한 주관사 계약을 맺었다.

JP모건은 매각 작업 및 자문을 위탁받았다. 매각을 마칠 때까지 시장 안정을 위해 셀트리온홀딩스 측이 금융권에서 차입한 주식담보대출 리파이낸싱 작업도 병행한다.

셀트리온 관계자는 "추가 담보를 요구하는 채권자에 대해 주식담보가치 대비 대출금이 적으면 갚아나가고 있다"며 "반면 담보 가치 대비 대출금이 많으면 추가담보를 넣어 차입을 연장하는 방식을 취한다"고 말했다.

그는 이어 "주식 담보 대출 관련 JP모건과 리파이낸싱 계약을 체결했기 때문에 시장에 관련 물량이 출회될 가능성은 전혀 없다"고 덧붙였다.

셀트리온홀딩스 측이 매각 계획을 내놓기 전부터 증권가는 셀트리온 목표주가를 하향 조정해 왔다.

작년 말 신영증권은 올해 실적 예상치를 하향 조정하면서 목표주가를 떨어뜨렸다. 당시 신영증권은 신규 공장 가동에 따른 감가상각비와 인건비, 연구개발비 부담이 늘어날 것으로 내다봤다.

![[2024 서민금융포럼] 이복현 금감원장 서민금융 위한 포괄적 선택지 모색해야](https://image.ajunews.com/content/image/2024/11/21/20241121133047477780_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)