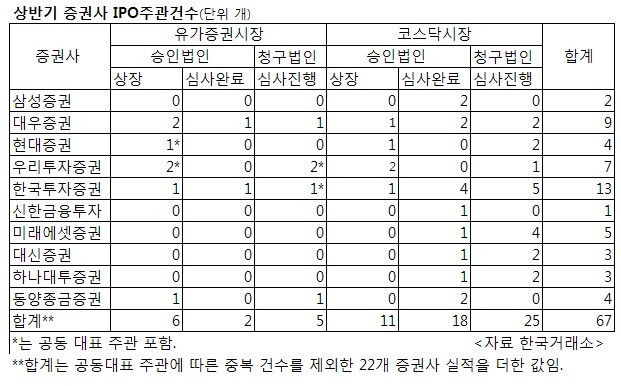

(아주경제 문진영 기자) 한국투자증권 기업공개(IPO) 대표주관 건수가 상반기 13건으로 상장 업무를 맡았던 22개 증권사 가운데 가장 많은 것으로 나타났다.

이어 대우증권·우리투자증권·미래에셋증권 순으로 많았다.

한국투자증권은 상반기 상장심사 청구법인 가운데 19.40%에 해당하는 13개사를 상대로 대표주관을 맡았다.

DGB금융지주·넥스트아이 2곳은 한국투자증권을 통해 각각 코스피·코스닥에 입성했다.

상장심사 승인을 받은 예비 상장사인 신세계인터네셔날·씨엔플러스·신흥기계·상아프론테크·테크윙 5곳은 오는 7~8월 상장될 예정이다.

GS리테일(공동 대표주관 우리투자증권)·칩스앤미디어·사파이어테크놀로지·나노·티브이로직·에이씨티 6곳은 상장심사를 진행하고 있다.

대우증권은 같은 기간 모두 9건을 맡아 2번째로 많았다.

상반기 최대 IPO 기업인 하이마트와 코오롱플라스틱을 유가증권시장에 상장시켰다. 코스닥에서는 하림 분할상장을 주관했다.

삼원강재·파워테크놀러지·와이지엔터테인먼트 3곳은 상장 승인을 받았다. 에이블씨엔씨·대한과학·큐엠씨 3곳은 상장심사를 받고 있다.

우리투자증권이 7건으로 3위를, 미래에셋증권은 5건으로 4위를 기록했다.

5위는 각각 4건씩인 교보증권·현대증권·동양종금증권 3곳으로 집계됐다.

이어 대신증권·하나대투증권(3건), 삼성증권·HMC투자증권·NH투자증권·SK증권(2건) 순으로 IPO 대표주관 건수가 많았다.

신한금융투자·IBK투자증권·부국증권·한양증권·키움증권·하이투자증권·KB투자증권·한화증권·LIG투자증권 9곳은 각각 1건씩이었다.

상장을 마친 기업을 기준으로 보면 우리투자증권이 4곳으로 가장 많았다. 대우증권은 3곳으로 뒤를 이었다.

한국투자증권·현대증권·NH투자증권 3개사는 각각 2곳씩으로 집계됐다. 동양종금증권·IBK투자증권·SK증권·부국증권·한양증권 5개사는 각각 1곳씩 상장시켰다.

유가증권시장 IPO를 보면 자본총계 상위 10대 증권사에 속하는 대우증권·현대증권·우리투자증권·한국투자증권·동양종금증권 5개사가 모두 맡았다.

증권업계 관계자는 "IPO 시장에 대형·중소형 증권사 가릴 것 없이 뛰어드는 상황"이라며 "서비스 질보다는 수수료 낮추기로 출혈 경쟁이 심화되고 있다"고 말했다.

이 관계자는 "수수료 덤핑이 심화된 데다 예비 상장사 외형에 따라 액수 차이도 있는 만큼 건수만으로 IPO 실적을 모두 가늠하기는 어렵다"고 덧붙였다.

다른 증권업계 관계자는 "예비 상장사 외형에 따라 주관 경험이 많은 대형 증권사에서 대표주관을, 중소형사는 이를 지원하는 업무를 맡는 쪽으로 유도해 시장을 건전화시켜야 할 것"이라고 전했다.

![[2024 서민금융포럼] 이복현 금감원장 서민금융 위한 포괄적 선택지 모색해야](https://image.ajunews.com/content/image/2024/11/21/20241121133047477780_388_136.jpg)

![[포토] 제8회 서민금융포럼](https://image.ajunews.com/content/image/2024/11/21/20241121114536531007_518_323.jpg)

![[포토] 기조연설 하는 페이커 이상혁](https://image.ajunews.com/content/image/2024/11/20/20241120115246771576_518_323.jpg)

![[포토] 발왕산은 벌써 겨울](https://image.ajunews.com/content/image/2024/11/19/20241119205226273772_518_323.jpg)

![[슬라이드 포토] 제44회 황금촬영상 시상식 참석한 스타들](https://image.ajunews.com/content/image/2024/11/18/20241118194949259743_518_323.jpg)