다만 미국의 금리 인하 속도와 폭이 우리나라보다 빠르고 클 것이라는 게 중론이다. 이에 따라 역대 최대 수준으로 벌어진 한·미 간 금리 차는 연내에만 0.5%포인트가량 좁혀질 전망이다.

향후 양국 금리 정상화 기조와 달러화의 점진적 약세를 감안한 대응책 마련이 중요하다는 주장이 제기된다.

1일 미국 상무부에 따르면 7월 개인소비지출(PCE) 가격지수는 전월 대비 0.2% 상승하며 시장 예상에 부합했다. 전년 동기 대비 상승률은 2.5%로 시장 예상치(2.6%↑)를 하회했다. 근원 PCE는 미국 연방준비제도(Fed·연준)가 가장 중시하는 물가 지표로 연내 금리 인하 폭과 횟수 등에 결정적인 영향을 줄 수 있다. PCE가 인플레이션 안정을 시사하면서 제롬 파월 Fed 의장의 잭슨홀 미팅 연설에 이어 9월 기준금리 인하 기대가 더욱 고조됐다.

허진욱 삼성증권 이코노미스트는 "리스크 관리 차원에서 9월 이후 3연속 0.25%포인트 인하를 통해 과도한 긴축 위험을 완화하고 혹시 모를 경기 침체 리스크에 선제적으로 대응할 가능성이 높다"고 분석했다.

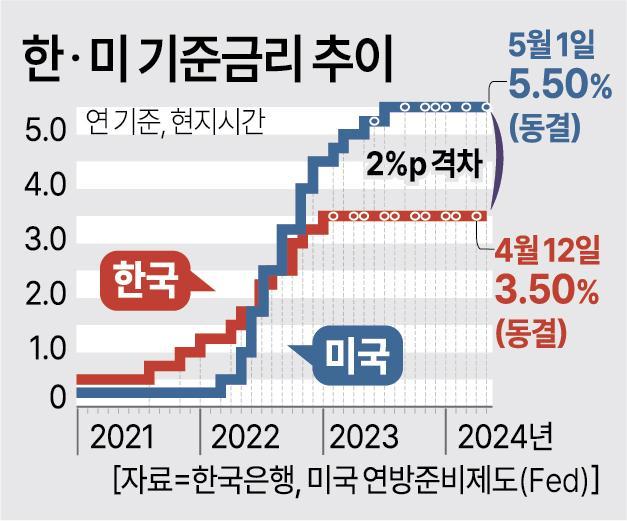

지난해 7월부터 이어져 온 한·미 간 금리 격차(2%포인트) 역시 다음 달부터는 줄어들 가능성이 커졌다. 한은도 미국을 따라 금리 인하에 나서겠지만 인하 횟수는 1~2차례에 그칠 것으로 예상되기 때문이다. 양국 금리 차는 연말까지 최대 0.5%포인트 정도 축소될 수 있다.

중앙은행이 기준금리 결정 시 준거로 활용하는 중립금리는 미국 3.5%, 한국 2.5% 수준이다. 현재 미국 기준금리와 중립금리 차이는 2%포인트에 달하지만 우리나라는 1%포인트에 불과하다.

한·미 금리 격차 축소는 내년 이후까지 지속될 수밖에 없다. 미국 금리 인하에 따른 달러화 약세 전환도 상수가 됐다. 우리나라 환율 관리와 자본시장에는 호재다. 다른 경제지표에 미칠 영향도 면밀히 살펴 대응책을 수립해야 할 시점이다.

민지희 미래에셋증권 연구원은 "한국은 8~9월 가계대출과 부동산 시장 흐름이 10월 금리 인하 여부를 결정할 전망"이라며 "미국보다 국내 금리가 낮은 상황에서 (한은) 금융통화위원회의 정책 완화 속도가 완만하게 진행될 전망"이라고 말했다. 이어 "4분기 실질금리 정상화 측면에서 한 차례 인하하고 내년에도 분기당 한 차례씩 인하해 나갈 것으로 예상한다"고 덧붙였다.

![[포토] 다이빙 신임 주한 中대사, 전략적 협력 동반자관계 발전시킬 것](https://image.ajunews.com/content/image/2024/12/27/20241227140309624240_518_323.jpg)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)