이미지 확대

커버드콜 상장지수펀드(ETF)에 대한 개인투자자들의 관심이 고조되며 '조기 완판'을 강조하는 등 자산운용사 간 흥행 경쟁에 불이 붙고 있다. 채권과 달리 확정 프리미엄 수익률을 보장하지 않는 커버드콜 ETF 특성을 주의하라는 당부가 함께 나온다.

1일 한국거래소에 따르면 지난달 25일 상장한 TIGER 미국나스닥100+15%프리미엄초단기 ETF 상품이 출시 나흘 만에 초기 설정액(1000억원) 완판을 달성했다. 미래운용의 이번 ETF 상품 초기설정자금(시딩) 액수는 타 유사 상품(평균 170억원) 대비 큰 규모로 설정됐다.

커버드콜 ETF 시장 규모가 커지면서 일정 규모 설정액의 판매 달성 기간이 주 단위에서 일 단위로 짧아지고 있다. 지난 5월 28일 시딩 액수 200억원으로 상장한 삼성자산운용의 KODEX 미국AI테크톱(TOP)10+15%프리미엄’도 첫날 완판을 기록했다. 약 열흘 만에 1000억원대 물량을 팔았다.

주로 개인투자자를 겨냥한 운용사 간 마케팅 경쟁 속에 특히 퇴직연금 투자자 사이에 커버드콜 ETF 투자에 대한 관심이 커지고 있다. 최근 출시된 커버드콜 ETF들이 월배당으로 나와 '제2의 월급'으로 인식되고 있기 때문이다.

김승현 한국투자신탁운용 ETF컨설팅담당은 “최근 몇 년간 ETF 시장이 커지고 개인투자자 사이에 ETF에 대한 관심이 증가하면서 작년부터 조금씩 ETF 당일 완판 사례가 늘고 있다”면서 “상장일 전부터 마케팅에 집중한 효과도 있는 것으로 보인다”고 분석했다.

'커버드콜'이란 미리 정한 가격에 기초자산을 살 수 있는 권리인 콜 옵션을 매도해 이익을 챙기는 투자 기법이다. 커버드콜 ETF는 이 기법을 활용해 약정한 가격에 자산을 팔아 얻은 수익(프리미엄)을 투자자들에게 분배금으로 나눠주도록 설계됐다. 투자자가 상품을 보유한 기간 동안 배당 등으로 정기 수익을 얻을 수 있는 '인컴형' 투자상품의 일종이다.

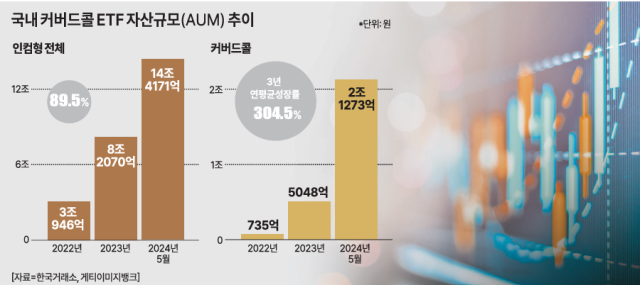

국내 ETF 시장에서 인컴형 투자상품의 최근 3년 연평균 성장률은 89.5%를 기록하며, 시장 전체 성장률(29.2%)을 크게 상회했다. 일반 배당 상품 성장률(100.4%)보다 커버드콜 상품 성장률(304.5%)이 높아 인컴형 상품 성장을 견인하고 있다.

커버드콜 ETF 시장이 퇴직연금 투자자 사이에 인기를 끌면서 급성장 중이지만 유동성 측면에서 우려도 나온다.

한 퇴직연금 업계 관계자는 “어떤 상품은 초단기(데일리) 옵션 전략으로 구조를 보완했다고 하지만 나스닥100과 같은 추종 지수가 하락한다면 커버드콜 프리미엄 역시 내려갈 가능성이 크다”며 “프리미엄은 채권처럼 확정 수익률이 아니기 때문에 연금 투자자는 반드시 주의해야 한다”고 당부했다.

미국 최대 규모 커버드콜 ETF(JEPI)처럼 프리미엄을 보장하기 위해 원금(자본금)을 팔아 분배금으로 지급하도록 설계된 상품도 있으나 이는 하락장세에 자본수익률(ROC) 면에서 불리하다.

이러한 우려에 대해 금투업계 관계자는 “옵션청산손익에 따른 주식매도가 일어나는 것은 커버드콜 전략의 특성이다. 이는 기초자산의 하락 리스크와 크게 다르지 않다”며 “타깃 프리미엄 전략은 분배금을 안정화하는 데 효과가 있고, 옵션 매도 비중을 조절해 현금 흐름은 매우 안정적이다”고 설명했다. 이어 “국내 타깃 프리미엄 커버드콜은 매월 발생한 현금흐름과 기업 배당금을 분배 최대 한도로 설정하고 있다”고 덧붙였다.

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_518_323.jpg)

![[포토] 국민저항권 강연 하는 전한길 강사](https://image.ajunews.com/content/image/2025/03/12/20250312130548505472_518_323.jpg)

![[포토] 대한항공 새 CI 입힌 항공기 도장 공개](https://image.ajunews.com/content/image/2025/03/11/20250311235620923621_518_323.jpg)