2일 대만 시장조사업체 트렌드포스에 따르면 올 1분기 전 세계 낸드 시장 매출은 전 분기보다 28.1% 증가한 147억960만 달러(약 20조3700억원)를 기록했다.

낸드 시장이 성장세에 접어든 가장 큰 이유는 생성 인공지능(AI) 열풍에 따른 AI 서버 주문량 증가로 기업용 SSD 시장이 급성장했기 때문이다. 실제로 올 1분기 기업용 SSD 시장 매출은 37억5800만 달러(약 5조2000억원)를 기록, 전 분기보다 62.9% 늘어났다.

트렌드포스는 "미국 빅테크와 대형 클라우드 사업자(CSP)를 중심으로 낡은 HDD(하드디스크드라이브)를 대체하기 위한 고용량 QLC(4비트셀) SSD 구매가 늘어나면서 2분기 기업용 SSD의 공급 용량이 전 분기보다 20% 이상 증가했다"며 "이로 인해 2분기에도 기업용 SSD 공급 가격과 매출이 20% 이상 증가할 것"이라고 예측했다. 올 2분기 기업용 SSD 시장 매출이 45억 달러에 도달하며 소비자용 SSD와 시장을 양분할 것이란 설명이다.

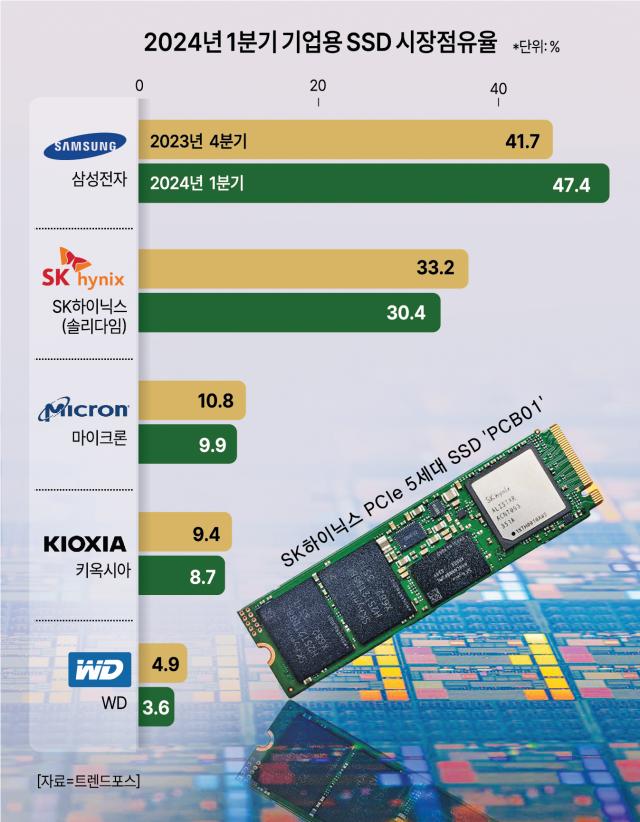

트렌드포스에 따르면 삼성전자는 빅테크와 CSP에 기업용 SSD를 공급하는 주요 공급업체이면서 기업용 QLC SSD 품질을 경쟁사보다 빠르게 인증받는 데 성공해 올 1분기 17억8200만 달러의 매출을 기록했다. 2분기에는 기업용 SSD 매출이 23억 달러에 달할 전망이다.

SK하이닉스는 기업용 SSD에 주력하는 자회사 솔리다임이 관련 실적을 견인했다. 트렌드포스는 AI 서버 고객의 솔리다임 기업용 QLC SSD 주문량이 두 배 급증했다고 밝혔다. 이에 힘입어 SK하이닉스와 솔리다임의 1분기 기업용 SSD 매출은 11억4400만 달러를 기록한 데 이어 2분기 15억 달러를 넘어설 전망이다. 지난해 4조원대 순손실을 기록한 솔리다임도 올해 2분기를 기점으로 흑자 전환이 유력시된다.

미국 마이크론과 일본 키옥시아도 올 1분기 기업용 SSD 매출이 50%가량 증가하며 관련 수혜를 입었다. 반면 소비자용 SSD에 주력하던 미국 WD는 기업용 SSD 매출이 18.1%만 증가하는 데 그쳤다. WD는 전체 낸드 매출도 고작 2.4%만 증가하며 낸드 시장 업턴(호황)에 제대로 대처하지 못하고 있는 것으로 조사됐다.

반도체 치킨게임에서 살아남기 위해 지난해 키옥시아와 WD는 합병을 추진한 바 있다. 낸드 3·4위 업체였던 두 회사가 힘을 합쳐 낸드 2위 사업자인 SK하이닉스를 제치고 1위 사업자인 삼성전자와 대등하게 싸울 수 있는 생산능력(캐파)과 시장 점유율을 확보하겠다는 전략이다.

하지만 키옥시아의 투자자인 SK하이닉스와 중국 정부의 반대로 지난해 두 회사의 합병이 무산됨에 따라 키옥시아의 대주주인 베인캐피털은 지난 4월부터 키옥시아의 기업공개(IPO)를 재추진하며 독자 생존을 모색하고 있다. 지속된 적자로 자금줄이 마른 키옥시아는 올해 1분기 75%였던 공장 가동률을 2분기 88%로 확대하며 증산에 나섰다. 전문가들은 키옥시아가 고부가가치 상품(기업용 SSD)의 점유율이 담보되지 않은 상황에서 무리하게 증산을 꾀함에 따라 올 하반기 재고 부담이 커질 것으로 우려한다.

인텔·퀄컴의 AI PC가 기대만큼 시장 수요 창출에 실패하면서 PC·노트북 제조업체가 낸드 구매량을 줄인 것도 키옥시아와 WD에 악재로 작용할 전망이다.

한 반도체 업계 관계자는 "IPO가 성공할 경우 키옥시아는 당분간 치킨게임에서 버틸 기초체력(자금)을 확보할 수 있겠지만, 합병이 최종 무산된 WD는 파산하며 시장에서 낙오될 가능성이 크다"고 설명했다.

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)