주식시장 내 변동성 장세가 계속 이어지자 개인 투자자들은 배당주에 대한 관심이 많아지고 있습니다. 특히 금융주는 분기배당과 겹쳐 '더블배당' 가능성까지 나타나면서 금융주가 또 하나의 노후 준비 성격으로 떠오르고 있습니다.

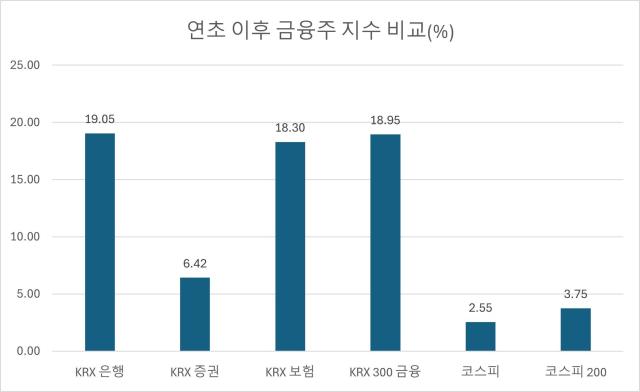

28일 한국거래소에 따르면 KRX은행 지수는 19.05% 코스피200 금융지수는 19.06% 올랐습니다. 반면 같은 기간 코스피 지수는 2.55%, 코스피200 지수는 3.75% 상승률을 기록했습니다.

정부가 적극 추진하고 있는 기업 밸류업 정책 효과에 힘입어 금융주들이 코스피 상승률을 크게 웃돌고 있습니다. 금융지주·보험·자동차 등이 대표적인 저 주가순자산비율(PBR) 종목입니다.

이에 따라 지난해 배당을 시행한 유가증권시장 상장법인 810개사 중 대다수 금융주는 100위권 안에 들었습니다. 기업은행은 배당수익률 12위(8.30%), 하나금융지주는 14위(7.83%), 우리금융지주는 17위(7.69%), JB금융지주는 19위(7.51%), BNK금융지주가 25위(7.14%), DGB금융지주는 37위(6.48%)를 나타냈습니다. KB금융지주는 72위(5.66%)와 신한금융지주는 88위(5.23%)도 있습니다.

은행주 주가는 올해 초 기업 밸류업 프로그램 도입이 발표된 후 연일 상승세를 나타냈습니다. 하나은행은 지난해 4만3400원에서 6만2300원까지 43.5% 올랐고, KB금융도 5만4100원에서 7만6300원으로 41%나 상승했습니다. 그 외 JB금융(18.4%), BNK금융(17.2%), 신한금융(17.0%), 기업은행(13.9%), 우리금융(10.3%) 등이 상승했습니다.

최근 기업 밸류업 정책이 나온 이후 금융주 주가가 많이 오르면서 배당률은 반대로 하락했습니다. 그럼에도 금융주는 최대 9%대까지 배당금을 주면서 여전히 고배당주로서의 매력을 유지중입니다.

주당배당금(DPS)을 살펴보면 지난 2월 신한지주는 525원, 하나금융지주는 1600원을 배당하기로 결정했습니다. 이 밖에 금융주는 JB금융지주 735원, DGB금융지주 550원, BNK금융지주 410원, 우리금융지주 640원, 코리안리는 540원이 지급됐습니다.

김정윤 대신증권 연구원은 "올해부터 개선된 방식으로 결산 배당이 시행되면서 3월 주주총회 이후 주주명부를 확정하게 돼 4대 금융지주사들은 결산 배당과 분기배당이 맞물리며 배당투자 매력도가 확대된다"고 설명했습니다.

은행주 뿐 아니라 보험주 역시 배당주로서 꾸준히 인기를 유지하고 있습니다. 연초 대비 KRX 보험지수는 18.30% 상승했습니다.

국내 유일 전업 재보험사 코리안리는 30%대의 일관된 배당성향으로 보이며 대표 '금융 배당주'로 꼽히고 있습니다. PBR은 낮지만 올해 초부터는 밸류업 이슈에 힘입어 5년 내 최고 주가를 달리며 연초 이후 13% 이상 올랐습니다.

50%를 웃도는 국내 재보험 시장점유율을 가진 코리안리는 PBR의 0.39배 수준으로 대표적인 저PBR주에 속합니다. 보험 시장에서 과반 이상을 점유하고 있는 국내 유일 전업 재보험사라는 강점이 있지만, 정작 보험사 특유의 결점 탓에 시장 평가가 낮은 편입니다.

금융당국의 기조에 맞춰 올해 자사주 취득 계획 신고는 158건으로 지난해 같은 기간 151건 대비 소폭 늘었습니다. 주식 소각 결정 공시도 올해 들어 82건을 기록했습니다. 지난해 자사주 소각은 전체를 통틀어 92건이었습니다. 자사주 소각이 이루어져야 발행주식수 감소로 기업 주당순이익 개선에 따른 주가 상승 등을 기대할 수 있습니다.

금융당국은 밸류업 정책을 위해 시장 참여자를 위한 세제 완화 등을 검토중입니다. 현재 배당소득세는 15.4%로 2000만원 이상의 금융소득자는 배당소득 2000만원 초과분이 금융종합소득세에 따른 누진세율이 부과돼 최대 45%의 세율이 부과되는 구조입니다. 배당 분리과세가 이루어져야 배당 규모도 더 확대되고, 매수율 상승에 따라 주가도 더욱 오를 것이라는 분석입니다.

세제 개편에 대한 기대에 외국인 투자자들은 금융주를 꾸준히 사모으고 있습니다. KB금융의 외국인 지분율은 76.65%로 연초(72.02%) 대비 4.63% 증가했습니다. 하나금융지주(68.57%→69.98%), 신한지주(60.24%→61.11%), 우리금융지주(37.96%→42.62%)에 대한 외국인 지분율도 증가세입니다.

최관순 SK증권 연구원은 “지주사의 적극적인 밸류업 프로그램 동참이 예상된다”며 “PBR 기준 현저한 저평가 상태에 있는데 안정적인 수익창출이 가능해 주주환원 관련 재원 확보에 용이하고 보유 자사주 소각을 통해 주당순자산가치(BPS)·ROE 등의 개선효과가 영구히 적용될 수 있기 때문”이라고 설명했습니다.

![[포토] 봄에 펼쳐진 겨울 풍경](https://image.ajunews.com/content/image/2025/03/17/20250317120920490642_518_323.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)