올해 1분기(1∼3월) 가계 빚이 전분기보다 2조5000억원 줄었다. 고금리와 정부의 대출 규제가 장기화하면서 주택담보대출 증가폭이 감소되고 신용대출이 10분기 연속 줄어든 영향이다. 한국은행은 향후 가계의 빚이 늘어날 순 있지만 국내총생산(GDP) 성장률이 상승세인 만큼 GDP 대비 가계대출 비율은 하향 안정화 추세를 이어갈 것으로 내다봤다.

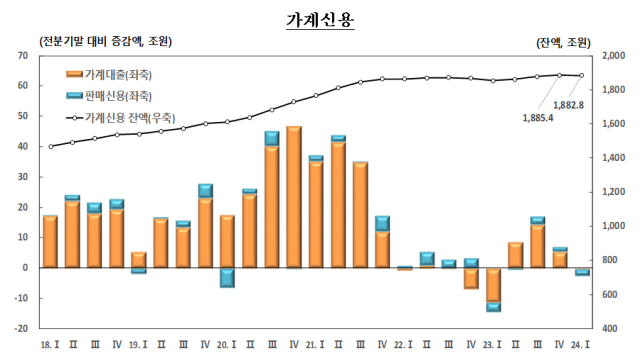

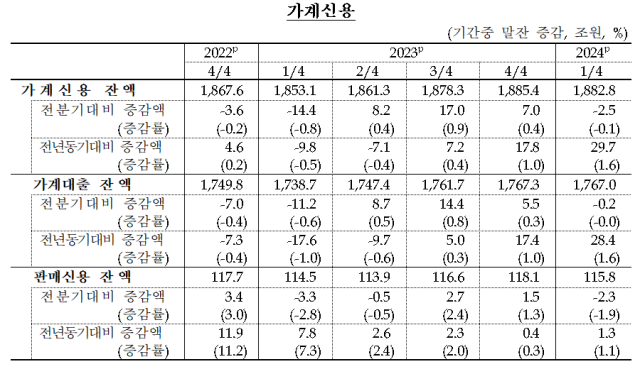

한국은행이 21일 발표한 '2024년 1분기 가계신용(잠정)'에 따르면 1분기 말 가계신용 잔액은 1882조8000억원으로 사상 최고치를 기록한 지난해 4분기(1885조4000억원) 대비 0.1% 감소했다. 통계 편재 이래 최대 폭으로 감소했던 지난해 1분기보다는 1.6%(29조7000억원) 늘어난 수치다.

가계신용은 가계가 은행·보험사·대부업체·공적 금융기관 등에서 받은 대출에 결제 전 카드 사용 금액(판매신용)까지 더한 '포괄적 가계 빚(부채)'을 말한다.

서정석 한은 금융통계팀장은 "신용대출, 비주택 부동산 담보대출 감소세가 지속되는 가운데 주담대가 정부의 가계대출 강화 조치와 지난해 말 전후 주택거래량 감소 등으로 전분기 대비 축소되고 판매신용도 계절요인으로 줄며 가계신용이 감소로 전환했다"고 밝혔다.

가계대출과 판매신용이 함께 줄어든 건 지난해 1분기에 이어 사상 두 번째다. 가계신용 중 판매신용(카드 대금)을 뺀 가계대출의 1분기 말 잔액은 1767조원으로 지난해 4분기 말(1767조3000억원) 대비 2000억원 줄었다. 가계대출이 감소 전환한 건 4분기 만이다. 정책 지원 대출 공급 축소와 지난해 말 주택 거래량 감소가 시차를 두고 영향을 미친 것으로 한은은 분석했다.

신용대출을 포함한 기타대출(690조4000억원)이 10분기 연속 감소세를 이어가며 전분기 대비 12조6000억원이나 축소됐다. 주담대(1076조7000억원)는 12조4000억원 늘어 최대 잔액 기록을 또 경신했다. 다만 증가 폭은 전분기(15조2000억원) 대비 축소됐다.

창구별로는 예금은행에서 가계대출이 3조2000억원 늘었다. 상호금융·상호저축은행·신용협동조합 등 비은행예금취급기관에서는 부동산 대출 관련 리스크 관리 강화로 8조원 줄어들었다. 농업협동조합·수산업협동조합·산림조합 등 상호금융의 기타대출에 해당하는 비주택 부동산 관련 대출이 3조8000억원 감소하면서다.

다만 기타금융기관은 주담대가 늘고 기타대출이 증가 전환하면서 4조6000억원으로 증가 전환했다. 주담대 증가 폭이 확대된 것은 디딤돌·버팀목대출 등 주택도시기금대출이 1분기에는 자체 재원을 중심으로 취급된 영향으로 한은은 분석했다.

1분기 가계 판매신용 잔액(115조8000억원)은 신용카드사를 비롯한 여신전문회사를 중심으로서 2조3000억원 감소 전환했다.

서 팀장은 "가계신용이 지난해 2~3분기 증가되면서 우려가 있었지만 정부의 가계대출 관리 효과가 나타나면서 가계대출이 1분기 감소 전환했다"면서 "앞으로도 가계대출이 늘어날 순 있지만 GDP 대비 가계대출 추세 자체는 안정화 할 것으로 보인다"고 말했다.

![[날씨] 포근한 주말…낮 최고기온 6∼14도](https://image.ajunews.com/content/image/2025/02/15/20250215150405416291_388_136.jpg)

![[포토] 은으로 번진 골드바 품귀](https://image.ajunews.com/content/image/2025/02/16/20250216210750953390_518_323.jpg)

![[포토] 불법 촬영 황의조, 1심 징역 1년에 집행유예 2년](https://image.ajunews.com/content/image/2025/02/14/20250214145226377542_518_323.jpg)

![[포토] 부산 반얀트리 호텔 신축공사장 화재](https://image.ajunews.com/content/image/2025/02/14/20250214125125795304_518_323.jpg)

![[포토] 하늘로 떠나는 하늘이](https://image.ajunews.com/content/image/2025/02/14/20250214125405185540_518_323.jpg)