[신세돈 숙명여대 교수]

2020년 초 코로나 팬데믹이 발생한 이후 4년이 지난 지금 급등하던 인플레 추세도 어느 정도 꺾이고 추락했던 경제성장도 점차 회복되었지만 상업용 부동산(commercial real estate) 위기는 이제 막 번지기 시작하는 추세에 있다. 2022년 들어 상업용 부동산 가격이 급락하면서 부동산개발에 참여했던 개발업자는 물론이고 직간접적으로 투자에 참여했던 전 세계 금융기관이나 투자가들이 큰 난관에 봉착하고 있다. 일부 부동산 개발업자들이 파산으로 내몰리는 것은 물론이고 지역 금융기관들마저 도산에 직면하는 경우가 빈번하게 발생하고 있다. 미국 상업부동산에 투자한 금융기관 중에는 한국계 금융기관이 다수 포함되어 있어서 미국 부동산 위기의 타격이 직·간접적으로 한국 금융권에도 심각한 악영향을 미치고 있다.

미국 상업용 부동산 위기의 실태

상업용 부동산 위기의 원인 : 과잉공급+재택근무+고금리

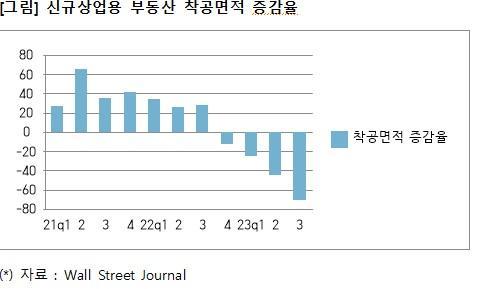

코로나 팬데믹 이후 주거용 부동산보다 사무실, 창고 혹은 대형 쇼핑몰과 같은 상업용 부동산이 타격을 입은 결정적인 이유는 첫째로 상업용 부동산 가격이 2010년 이후 2021년까지 폭등했다는 점이다. MSCI 부동산가격지수를 보면 2010년 75에서 2021년 175까지 11년 사이에 2.3배로 가격이 급등했다. 매년 10% 이상 상업용 부동산 가격이 오른 셈이다. 상업용 부동산 가격이 그렇게 폭등할 수 있었던 이유는 2008년 금융위기와 경기대침체(the great recession) 이후의 금융완화로 사실상 제로에 가까운 초저금리 상태가 유지되었던 때문이다. 초저금리 상태가 지속되면서 쉽게 자금을 조달할 수 있었던 부동산 투자가들이 상업용 부동산 수요로 몰리면서 한편으로 가격도 폭등했고 다른 한편으로 개발사업도 폭발적으로 늘어났다. 가격 상승 때문에 많은 개발업자들이 상업용 부동산 건축에 참여하면서 상업용 부동산 공급량이 폭발적으로 확대되었던 것이다. 둘째로는 코로나 팬데믹으로 인한 근무 및 생활양식의 변화를 꼽을 수 있다. 즉, 팬데믹 직후 취해진 록-다운(lock down) 조치로 대면 근무가 금지되고 대신에 재택근무를 권장함에 따라 사무실에 대한 수요가 급감하게 되었다. 사무실 임대계약이 만료되면서 신규로 임대계약을 맺는 기업들은 대부분 임대면적을 줄이면서 사무실 임대수요가 상당히 위축되었다. 코로나 팬데믹에 따른 록-다운 조치는 사무실뿐만 아니라 일반 상가건물에 대한 수요도 크게 위축시켰다. 대형 몰에 내방객이 줄고 외식을 회피하면서 식당이나 호텔 및 헬스 시설장 등에 대한 수요가 급감했다. 셋째로는 전자상거래가 폭증하면서 대면 상거래에 대한 수요가 격감하고 따라서 전통 상가에 대한 수요를 급감시켰다. 끝으로 인플레가 확산되자 각국 중앙은행들이 정책금리를 올리면서 한편으로는 개발업자들의 자금조달을 어렵게 만들고 다른 한편으로는 상업용 부동산 매물을 쏟아내게 하고 동시에 투자가들의 상업용 부동산 수요를 줄이는 역할을 하였다.

부동산 금융의 위기

과거에도 부동산 위기는 여러 번 있었다. 1970년 후반과 1990년대 초 그리고 2008년 위기가 대표적인 부동산 위기다. 이 세 번 모두 연방준비제도의 기준금리 인상이 부동산 가격하락에 결정적인 영향을 주었다는 공통점이 있다. 1970년 후반에는 기준금리가 6%대에서 22%로, 1990년 직전에는 6%에서 9.6%로, 그리고 2006년을 전후해서는 1%대에서 5.25%로 기준금리를 올린 것이 부동산 가격 하락에 큰 영향을 미쳤다. 이번에도 2022년 3월 기준금리가 0.5%에서 가파르게 5.5%로 올라간 것이 부동산 가격 폭락에 결정적인 역할을 끼쳤다.

그러나 이번 상업용 부동산 위기가 과거와 근본적으로 다른 점은 과거 부동산 위기가 경기침체에 직접적인 영향을 받았던 것과는 달리 이번에는 경기가 비교적 탄탄한 가운데 상업용 부동산 가격이 급격히 떨어지고 있다는 점이다. 즉, 인터넷 상거래의 발달과 코로나 팬데믹 이후 소비자들의 소비행태가 근본적으로 변화되면서 전통적인 형태의 대면 소비행위, 즉 대형 몰, 헬스, 호텔, 식당소비에서 벗어나 새로운 형태의 소비패턴을 만들고, 상업용 부동산에 대한 수요 자체를 근본적으로 바꾸었다. 유명한 연쇄상점인 2023년 7월 Bed, Bath and Beyond 상점이 파산하고 많은 호텔 혹은 사무실 빌딩이 압류처분에 들어간 것이 그것을 잘 반영하고 있다. 일부 분석가들은 앞으로 5년 이내에 5만개 이상의 매장이 폐쇄되거나 사라질 것으로 보기도 한다.

또 다른 차이점은 과거에는 지속되는 실물경제 침체를 막기 위해 연준이 신속히 금리를 인하하면서 부동산 위기가 빠르게 해소되었지만 이번에는 과거와 같이 신속하게 기준금리가 내려갈 전망도 기대하기 어렵기 때문에 신속하게 상업용 부동산 위기가 사라질 것 같지 않다는 전망이 지배적이다.

이번 상업용 부동산 위기가 과거 위기와 다른 가장 독특한 특징은 메자닌(mezzanine) 투자가 매우 활발하게 가담했다는 점이다. 메자닌이란 1층과 2층 사이의 ‘중간층’이란 뜻을 가진 건축용어인데 부동산 금융에서 메자닌 채권자는 일차적으로 담보권을 지닌 은행의 채권순위보다는 낮으나 부동산 주주보다는 채권회수 순위가 높다. 메자닌 채권은 위험도가 비교적 높아서 수익률 또한 높다. 2022년 기준금리가 상승을 시작하기 직전 메자닌 채권의 수익률은 10%를 훨씬 웃돌았으며 15%까지 오른 경우도 있었다. 게다가 만기도 대체로 5년~10년 사이로 비교적 짧아서 바로 이 점 때문에 저금리 시대에 연기금이나 보험회사 같은 기관투자가들이 선호하는 투자대상이 되었다. 부동산 개발업자들이 부족한 개발자금을 메자닌금융을 통해 대규모로 자금을 조달하면서 부동산 수요를 끌어올려 가격을 급등시키게 한 중요한 원인이었다. 그러나 2022년 3월 이후 기준금리가 급격히 상승하면서 위험도가 낮은 국채나 정규예금을 투자가들이 선호하면서 메자닌 투자의 매력이 급격히 떨어지자 부동산개발업자들은 자금을 조달하기가 더욱 어려워지고 부도가 급격히 증가하게 된 것이다. 전통적인 부동산 담보금융도 심각한 상황에 처해있다, 2023년 1월부터 9월까지 만기가 돌아온 부동산 담보대출의 경우 3분의 2 즉 67%가 대출을 적기에 상환하지 못한 것으로 분석되었다. 이는 2008년 이후 가장 높은 미상환율이고 가장 높았던 2009년의 53%보다도 더 높다. 많은 부동산 전문가들은 이번의 상업용 부동산 위기가 2008년과 같은 금융시스템의 붕괴로 이어질 것이라고는 생각하지 않는다. 3조가량의 부동산 관련 은행권 담보대출 중 문제가 되는 중소형 은행의 상업용 부동산 대출의 비중은 그리 크지 않을 것으로 파악하고 있다. 따라서 일부 지역 중소형 금융기관의 도산이 일어난다고 하더라도 소수에 그칠 것이며 대형은행이 주도하는 금융시스템은 건전하게 유지될 것이라고 판단하고 있다. 따라서 부동산 위기에 따른 금융불안 혹은 금융위기를 예방하기 위한 급격한 기준금리 인하는 전혀 기대할 수가 없을 것이다.

신세돈 필자 주요 이력

▷UCLA 경제학 박사 ▷한국은행 조사제1부 전문연구위원 ▷삼성경제연구소 금융연구실 실장 ▷숙명여대 경제학부 교수

![[포토] 악수하는 이재명 대표와 권성동 원내대표](https://image.ajunews.com/content/image/2024/12/18/20241218150658549939_518_323.jpg)

![[포토] 겨울왕국 한라산](https://image.ajunews.com/content/image/2024/12/18/20241218134919258470_518_323.jpg)

![[포토] 경제부총리-외교장관 합동 외신기자 간담회](https://image.ajunews.com/content/image/2024/12/18/20241218113554802359_518_323.jpg)

![[포토] 아침 추위가 빚은 풍경](https://image.ajunews.com/content/image/2024/12/17/20241217114825954467_518_323.jpg)