상반기 신용카드사를 제외한 여신전문금융회사(여전사)의 실적이 대손비용 증가 등으로 전년동기대비 20% 가량 감소했다. 금융당국이 여전사에 대손비용 적립 기조를 지속 강조한 점이 부메랑으로 작용한 모양새다. 금융권에선 타 금융권 대비 자금력이 열약하고, 부동산 프로젝트파이낸싱(PF) 대출 등의 리스크가 여전한 비카드 여전사이다 보니 손실흡수 능력을 제고할 수 밖에 없어 딜레마 라는 목소리가 나온다.

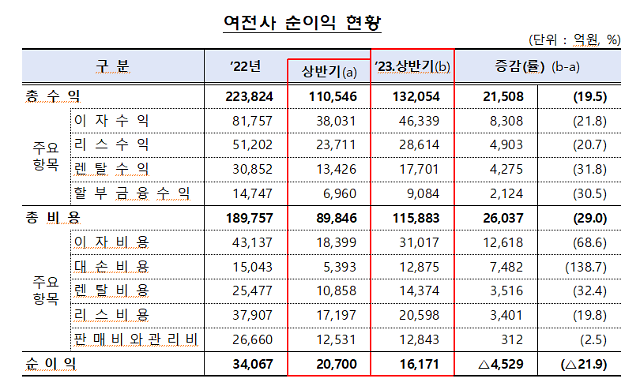

7일 금융감독원이 발표한 ‘2023년 상반기 여신전문금융회사(신용카드사 제외) 영업실적' 자료에 따르면, 여전사의 순이익(대손준비금 적립 후 기준)은 1조6171억원으로 전년 동기(2조700억원) 대비 4529억원(21.9%) 감소했다.

업계는 비용값 중 대손비용이 전년대비 2배 이상 급증하면서 순익 감소에 큰 영향을 미쳤다는 분석이다. 이자비용보다는 규모가 작았지만 대손비용(1조2875억원)이 전년 동기 대비 138.7% 증가하며 다른 비용값 대비 증가 폭이 가장 컸다. 재무건전성이나 부실채권이 많을 경우 이익을 떼 충당금을 그만큼 많이 쌓아두는데 이는 결국 수익성 악화로 이어진다는 게 금융권의 설명이다.

실제 여전사들의 상반기 기준 연체율은 1.78%로 전년말(1.25%) 대비 0.53%포인트 상승했으며, 고정이하여신비율도 2.09%로 전년말(1.54%) 대비 0.55%포인트 올랐다. 고정이하여신은 회수 가능성이 극히 낮은 악성 부채를 뜻한다. 통상 연체가 2개월 이하면 ‘정상’, 2~4개월 연체이면 ‘요주의’, 4개월 이상이면 ‘고정이하(고정·회수의문·추정손실)’ 채권으로 분류한다.

이 같은 추세에도 당국은 하반기 중 통화 긴축 지속 여부, 글로벌 경기 둔화 가능성 등 대·내외 경제 불확실성을 감안해, 자산건전성 관리에 만전을 기하도록 지도한다는 방침이다.

금융권은 여전사들의 수익성이 감소했지만, PF 대출 등 리스크가 여전해 대손충당금 등 관련 비용 확대를 당국이 지속 요구하는 것으로 보고 있다. 올해 상반기 기업대출은 1조4000억원 증가한 83조7000억원을 기록했다. 여기엔 부동산 PF 대출이 포함된다.

금융권 관계자는 "PF리스크는 정부 정책들을 통해 해소된 것이 아닌 만기연장, 유동성 일시 지원 등을 통해 부실 리스크들이 이연될 것일 뿐"이라며 "단기적으론 부동산 위험 관련 불안 심리가 낮아졌지만, 시간을 번 만큼 부실 증가에 대비해 대손비용을 충분히 쌓아둬야할 것"이라고 말했다.

한편, 상반기 기준 등록 여전사는 156개사로 전년말(148개사) 대비 8개사가 증가한 것으로 나타났다. 8개사 중 6개사는 대출 등 여타 금융업이 불가능한 신기술금융 전문사다.

![[단독] 리밸런싱 지속하는 SKT...계열사 SK엠앤서비스, 삼구아이앤씨에 매각](https://image.ajunews.com/content/image/2024/12/26/20241226133914775900_388_136.png)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)