제롬 파월 연방준비제도(Fed·연준) 의장. [사진=로이터·연합뉴스]

채권시장이 혼조세를 보이고 있다. 기업어음(CP) 금리가 6거래일째 5.54%를 유지하는 가운데 2년 이하 우량채 중심으로 거래가 이어지고 있다. 하지만 동시에 향후 경기흐름을 보여주는 장·단기 금리차는 마이너스(-) 폭을 확대하고 있다. 국고채와 회사채 3년물 간 금리차를 보여주는 신용스프레드는 글로벌 금융위기 이후 최고 수준이다. 채권 시장이 정부의 개입으로 위기는 넘겼지만, 'R(Recession·경기침체)의 공포'가 커지는 상황이다.

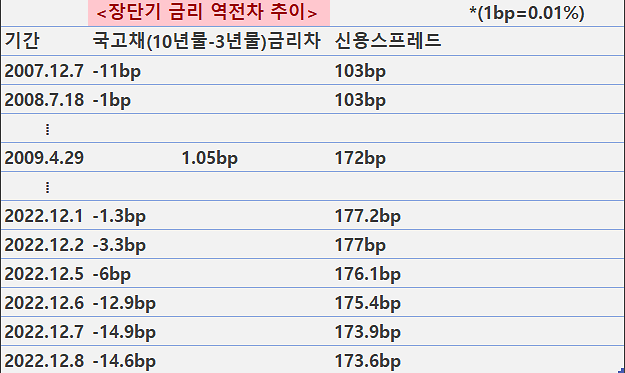

8일 금융투자협회에 따르면 이날 국고채 10년물 금리는 연 3.53%로 전일 대비 0.007%포인트(p) 올랐다. 3년물 금리는 전일 대비 0.004%p 내린 3.676%를 기록했지만, 여전히 3년물 금리가 10년물 금리보다 0.146% 높게 나왔다. 장·단기 금리 역전은 지난달 21일부터 14거래일 연속 이어지고 있다. 장·단기 역전폭은 지난 6일 -0.129%를 기록하며 계속 커지고 있다.

장·단기 금리차는 향후 경기 흐름을 파악할 수 있는 기준으로 불린다. 일반적으로 장기 채권은 돈을 오래 맡기는 대신 단기채보다 금리가 비싸다. 그럼에도 단기채 수요가 더 높다는 것은 투자자들이 향후 경기를 나쁘게 보고 있다는 의미로 해석된다. 투자자의 수요가 몰리는 단기채의 금리는 상승하고, 외면받는 장기채는 발행량 초과로 금리가 하락하면서 장·단기 금리 역전이 발생하게 된다.

8일 금융투자협회에 따르면 이날 국고채 10년물 금리는 연 3.53%로 전일 대비 0.007%포인트(p) 올랐다. 3년물 금리는 전일 대비 0.004%p 내린 3.676%를 기록했지만, 여전히 3년물 금리가 10년물 금리보다 0.146% 높게 나왔다. 장·단기 금리 역전은 지난달 21일부터 14거래일 연속 이어지고 있다. 장·단기 역전폭은 지난 6일 -0.129%를 기록하며 계속 커지고 있다.

장·단기 금리차는 향후 경기 흐름을 파악할 수 있는 기준으로 불린다. 일반적으로 장기 채권은 돈을 오래 맡기는 대신 단기채보다 금리가 비싸다. 그럼에도 단기채 수요가 더 높다는 것은 투자자들이 향후 경기를 나쁘게 보고 있다는 의미로 해석된다. 투자자의 수요가 몰리는 단기채의 금리는 상승하고, 외면받는 장기채는 발행량 초과로 금리가 하락하면서 장·단기 금리 역전이 발생하게 된다.

[자료: 금융투자협회]

국고채 금리 역전 현상은 글로벌 금융위기 직전인 2007년 12월과 2008년 7월에도 있었다. 이후 2008년 9월 세계 4대 은행이던 리먼브러더스가 파산, 미국발 금융위기가 전 세계로 퍼졌다. 1년 뒤 실물경제가 타격을 입었고, 경제 성장률은 0.8%를 기록했다.

국내 국고채 금리 역전 현상은 올해 9월부터 집중적으로 발생하고 있다. 신용 스프레드도 2009년 4월 29일(172bp) 이후 높은 173bp대 수준에서 머물고 있다. 이날 오전 기준 신용 스프레드는 173.2bp로 전일 대비 0.7bp 줄었다. 스프레드는 지난 2일 177bp로 경제위기 직후 14년여 만에 정점을 찍었다. 점차 격차가 줄어들고는 있지만 여전히 2009년 수치를 웃도는 중이다.

동시에 CP 금리(91일물)는 연 5.54%로 6거래일째 유지되고 있어 채권시장이 안정권에 들어왔다는 관측도 나온다. 지난 6일 SK텔레콤(AAA)이 진행한 총 2500억원 규모 무보증사채에 대한 수요예측에 총 1조9200억원이 몰렸다. 초우량 등급을 중심으로 크레딧 스프레드가 강세 전환하고 있는 분위기다.

증권가는 채권시장이 혼재돼 있다고 진단했다. 박상현 하이투자증권 연구원은 "CP가 6거래일째 같은 수치가 유지되고 있는 이유는 정부의 채권 시장 안정 대책" 때문이라며 "효과는 있지만 장·단기 금리차 역전과 부동산 하락세를 보면 아직 해소가 됐다고 말할 수는 없다"고 말했다. 즉, 정부의 인위적인 개입으로 채권 시장에 ‘50조원+α’ 규모의 자금이 투입됐지만, 'R의 공포'는 올 수 있다는 얘기다.

내년 우리나라 경제성장률은 한국은행 기준 1.7%로 잠재성장률은 2%를 하회할 전망이다. JP모건 등 미국 월스트리트 거물들도 내년 경기 침체 가능성을 거듭 강조하고 있다. 글로벌 경기 둔화세가 계속 이어지고 중국도 코로나19 봉쇄 정책을 완화했지만 수출이 급격히 하락해 하방 압력은 계속된다는 분석이 나온다.

국내 국고채 금리 역전 현상은 올해 9월부터 집중적으로 발생하고 있다. 신용 스프레드도 2009년 4월 29일(172bp) 이후 높은 173bp대 수준에서 머물고 있다. 이날 오전 기준 신용 스프레드는 173.2bp로 전일 대비 0.7bp 줄었다. 스프레드는 지난 2일 177bp로 경제위기 직후 14년여 만에 정점을 찍었다. 점차 격차가 줄어들고는 있지만 여전히 2009년 수치를 웃도는 중이다.

동시에 CP 금리(91일물)는 연 5.54%로 6거래일째 유지되고 있어 채권시장이 안정권에 들어왔다는 관측도 나온다. 지난 6일 SK텔레콤(AAA)이 진행한 총 2500억원 규모 무보증사채에 대한 수요예측에 총 1조9200억원이 몰렸다. 초우량 등급을 중심으로 크레딧 스프레드가 강세 전환하고 있는 분위기다.

증권가는 채권시장이 혼재돼 있다고 진단했다. 박상현 하이투자증권 연구원은 "CP가 6거래일째 같은 수치가 유지되고 있는 이유는 정부의 채권 시장 안정 대책" 때문이라며 "효과는 있지만 장·단기 금리차 역전과 부동산 하락세를 보면 아직 해소가 됐다고 말할 수는 없다"고 말했다. 즉, 정부의 인위적인 개입으로 채권 시장에 ‘50조원+α’ 규모의 자금이 투입됐지만, 'R의 공포'는 올 수 있다는 얘기다.

내년 우리나라 경제성장률은 한국은행 기준 1.7%로 잠재성장률은 2%를 하회할 전망이다. JP모건 등 미국 월스트리트 거물들도 내년 경기 침체 가능성을 거듭 강조하고 있다. 글로벌 경기 둔화세가 계속 이어지고 중국도 코로나19 봉쇄 정책을 완화했지만 수출이 급격히 하락해 하방 압력은 계속된다는 분석이 나온다.

![[단독] 리밸런싱 지속하는 SKT...계열사 SK엠앤서비스, 삼구아이앤씨에 매각](https://image.ajunews.com/content/image/2024/12/26/20241226133914775900_388_136.png)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)