[출처=한국기업평가]

12일 투자은행(IB) 업계에 따르면 SK이노베이션은 100% 자회사인 SK종합화학 지분의 매각을 진행 중이다. 최대 49% 지분을 매각할 예정이고, 매각 가격으로 1조~1조5000억원 사이가 거론되고 있다.

IB 업계 관계자는 "SK이노베이션은 올드 비즈니스를 빨리 팔고, 그린 포트폴리오로 빠르게 넘어가는 중"이라며 "속도에 너무 방점을 맞춘다면 SK루브리컨츠의 전철을 밟을 수 있다"고 말했다.

이어 그는 "SK루브리컨츠는 장부가보다 높게 팔았지만, SK종합화학은 주당순자산(이하 PBR) 1배 이상을 받기 어려운 상황"이라며 "이 경우 손상차손 이슈가 신용도에 영향을 미칠 것"이라고 내다봤다.

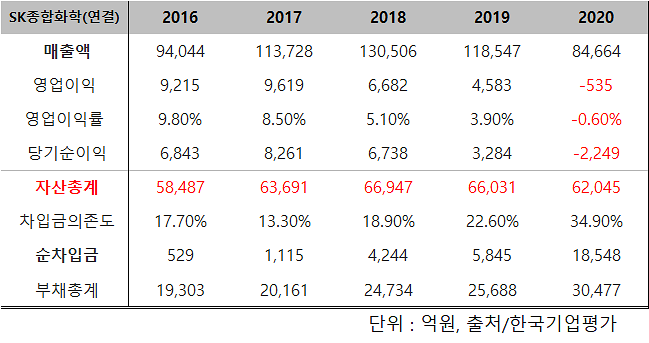

지난해 말 SK종합화학의 연결 기준 총자산은 6조2045억원이다. 지분 100%를 6조2045억원 이상으로 팔아야 SK이노베이션에 매각차손이 인식되지 않는다.

SK이노베이션은 SK종합화학을 매각하더라도 비지배지분을 제외하면 연결재무제표에 영향을 받지 않는다. 하지만 별도 재무제표 기준으로는 다르다. SK이노베이션 입장에서 SK종합화학의 지분은 금융자산이기에 장부가와 매각가의 차이를 손익으로 인식해야 한다.

하지만 손실 없이 팔기가 쉽지 않은 상황이다. 비교기업인 롯데케미칼의 PBR이 0.68(기준 주가 25만5500원)에 불과한 점 등을 감안해야 하기 때문이다. 롯데케미칼의 PBR을 SK종합화학에 대입한다면 지분 49%의 가치는 2조673억원이다.

최근 실적이 좋은 상황도 아니다. 지난해 SK종합화학은 창사 이래 처음 적자로 한 해를 마감했다. 지난해 SK종합화학은 연결 기준 매출액 8조4664억원, 영업손실 535억원을 기록했다. 매출액은 전년(11조8547억원)과 비교해 28.5% 줄었고, 영업이익은 적자 전환된 것이다.

모회사였던 SK이노베이션의 적자에 가장 큰 영향을 끼쳤던 계열사는 SK에너지(연결 기준 1조 9361억원 영업손실)였지만, SK종합화학도 창사 이래 처음으로 적자를 기록했다는 것은 좋은 상황은 아니라는 의미다.

이는 SK이노베이션의 신용도에 타격을 줄 수 있다. SK이노베이션 신용도는 최근 좋지 않은 흐름을 보이고 있다. 지난해 말 SK이노베이션의 신용도는 국내신용평가 3사 중 2곳에서 한 단계씩 낮아졌다. 과거처럼 2조원 이상의 영업이익을 내기 어려운 상황에서 배터리, 그린 포트폴리오 관련 투자가 이뤄지기 때문에 재무 부담이 커진다는 것이 등급 하락의 주요 골자였다. 당시 평가는 SK루브리컨츠 소수 지분 매각과 SKIET의 IPO에 따른 현금 유입도 반영됐다.

지금은 그때보다 신용평가 관점에서 더 불리할 가능성이 높다. SK이노베이션이 '그린 포트폴리오'로의 전환을 지난 7월 1일 '스토리데이'에서 발표하며 대규모 투자가 예정돼 있기 때문이다. 김준 대표는 "그린 중심 성장을 위해 2025년까지 지난 5년간 투자의 2배가 넘는 총 30조원을 집중 투자할 방침"이라고 말했다. 30조원은 SK이노베이션 총자산의 71%에 해당한다(지난 1분기 연결 기준).

IB업계 관계자는 "SK이노베이션은 투자가 실적으로 이어질 때까지 시간이 필요하다"면서 "SK종합화학을 헐값으로 매각한다면 이 역시 문제"라고 지적했다.

![[날씨] 황사 걷히고 낮 최고 기온 16도…완연한 봄 날씨](https://image.ajunews.com/content/image/2025/03/14/20250314174026298202_388_136.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_518_323.jpg)