중국 A주 MSCI 신흥국지수 편입[사진=신화통신]

6월 중국 본토주식인 A주의 모건스탠리캐피털인터내셔널(MSCI) 신흥국(EM) 지수 편입을 앞두고 글로벌 자금이 중국으로 몰려오고 있다. A주 대형주 234개 종목은 오는 6월 1일, 9월 3일 두 차례에 걸쳐 종목당 유통 시가총액의 각각 2.5%씩, 총 5%가 MSCI에 부분 편입된다. 이로써 MSCI 신흥지수에서 A주의 비중은 6월 0.39%, 9월 0.78%까지 늘어날 것으로 예상된다. 시장은 A주의 MSCI 신흥국지수 편입 이후 초기에만 200억 달러 남짓 자금이 밀려올 것으로 보고 있다.

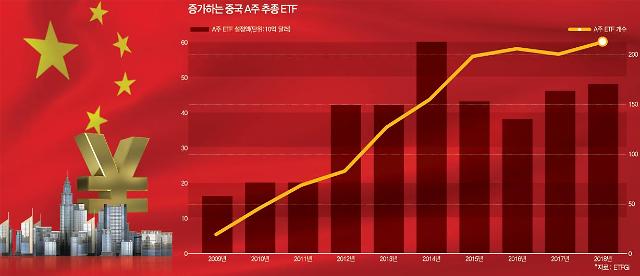

◆ "5년새 세배로"중국 A주 추종 ETF '우후죽순'

증가하는 중국 A주 추종 ETF[그래픽=김효곤 기자]

글로벌 ETF 리서치 업체 ETFGI에 따르면 A주를 추종하는 상장지수펀드(ETF)만 212개에 달한다. 이는 2012년말 83개에서 세 배 가까이 늘어난 것이라고 영국 파이낸셜타임스(FT)는 지난 21일 보도했다. A주와 연결된 ETF는 지난해부터 급격히 늘어났다. 특히 올 들어 4월말까지 A주 관련 ETF에 순유입된 글로벌 자금만 30억 달러에 달하는 것으로 집계됐다.

중국 본토에서만 남방(南方), 초상(招商), 화하(華夏) 등 주요 8개 공모펀드사가 MSCI 관련 펀드를 출시했다고 중국 국제금융보(國際金融報)는 보도했다. 이들 8개 펀드 초기 설정액만 합쳐도 190억 위안이 넘는다. 지난 21일엔 우리나라 삼성자산운용이 중국 대형자산운용사 건신기금과 함께 '건신 MSCI차이나A주 국제통 ETF'를 상하이거래소에 상장시키기도 했다.

MSCI 편입 기대감에서 상하이·선전과 홍콩간 주식 교차거래를 허용하는 후강퉁·선강퉁을 통해서도 외국인 자금은 밀려오고 있다.

올 들어 지난 5월 8일까지 후강퉁·선강퉁을 통해 외국인이 상하이·선전 증시에서 순매입한 주식이 각각 2429억9600만 위안, 1936억5500만 위안어치로 합치면 4366억5000만 위안(약 73조4700억원)에 달한다. 이는 후강퉁·선강퉁 개통 이래 최대치다. 후강퉁의 경우 4월 한달에만 274억5900만 위안 외국인 자금이 순유입되며 개통 이래 월간 최대 액수를 기록했다. 현재 후강퉁·선강퉁을 통한 외국인 투자자가 보유한 중국 주식은 6193억 위안어치로 집계됐다.

중국 본토 주식시장에 직접 투자할 수 있는 적격외국인기관투자자(QFII)를 통해서도 자금은 밀려오고 있다. 올 1분기 QFII가 보유한 주식은 시가총액으로 따지면 1437억 위안어치에 달한다. 지난해 같은 기간보다 207억 위안 늘었다.

◆ 향후 300조원 이상 A주 유입···한국 자금 유출입 우려도

중국 A주의 MSCI 편입 이후 추가 자금 유입도 예상된다.

중국 장강(長江)증권은 A주 MSCI 지수 편입 이후 단기적으로 500억~700억 위안, 장기적으로는 2조 위안(약 336조원)의 외국인 자금이 추가로 유입될 것으로 내다봤다. 골드만삭스는 초기에 몰려올 자금만 220억 달러(약 23조7000억원)로 관측하며 헤지펀드·보험자금·연금·개인투자자 등까지 합치면 400억 달러 자금이 유입할 것이라고 전망했다.

스위스크레디트가 예상한 자금유입 규모도 200억 달러 이상이다. 천창화(陳昌華) 스위스크레디트 중국 스트레지스트는 "현재 55억 위안에 달하는 A주 시총과 비교하면 유입자금은 미미한 수준"이라면서도 "중국 증시가 글로벌 주식시장에 개방된다는 점에서 의미가 있다"고 평가했다.

다만 중국 A주의 MSCI 편입으로 전체 지수 구성에서 한국 비중의 상대적 약화를 초래할 수 있다는 우려도 나온다. 지난해 6월 말 현재 MSCI EM 지수를 참고하는 글로벌 자금 규모는 1조6000억 달러(약 1717조원)에 달하기 때문에 지수 비중이 소폭 변하더라도 엄청난 자금 유출입이 생길 수 있다는 분석이다.

◆ "높은 시장변동성, 취약한 지배구조 리스크" 예의주시 해야

MSCI 편입으로 중국 A주 투자 열기가 달아오른 가운데 A주의 높은 시장 변동성과 취약한 기업 지배 구조 등이 주요 리스크로 꼽힌다.

류징진(劉勁津) 골드만삭스 중국 수석 스트레지스트는 홍콩 명보(明報)를 통해 "A주 상장기업 지배구조 수준이 외자가 집중적으로 눈여겨보는 포인트"라고 지적했다.

정즈펑(鄭之峰) JP모건 아시아 투자 스트레지스트도 "외국인 투자자들은 A주 투자에 반신반의한다"며 "소비업종에 집중적으로 투자하는 성향이 강한 것도 소비주 기업은 관련 재무데이터를 찾기가 비교적 쉽기 때문"이라고 지적했다. 실제로 지난 4월 한달 후강퉁 선강퉁을 통해 외국인들이 집중 매입한 5대 종목엔 구이저우마오타이(貴州茅臺, 30억6200만 위안), 우량예(五糧液, 25억7000만 위안), 메이디(美的, 23억9900만 위안)가 포함됐다.

파이낸셜타임스(FT)에 따르면 MSCI도 중국 A주에 대한 투자로 높은 시장 변동성과 취약한 환경·사회·지배구조(ESG) 등 여러 위험 요소에 노출될 수 있다는 점을 상기시켰다. MSCI는 이번에 편입되는 234개 중국기업의 ESG 평가 순위가 MSCI 신흥시장 지수에 포함된 다른 기업과 비교해 평균적으로 낮다고 말했다.

헨리 페르난데스 MSCI 회장 겸 최고경영자(CEO)는 "기업들을 볼 때 시장 구조로 야기되는 엄청난 변동성이 있을 것이라는 점을 이해해야 한다"며 "그럼에도 그러한 기업의 장기 전망을 파악하고 더 장기적 관점에서 접근하라"고 조언했다.

![[날씨] 전국 흐리고 눈비…미세먼지는 좋음](https://image.ajunews.com/content/image/2025/03/16/20250316062142985743_388_136.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_518_323.jpg)