28일 한국은행은 인구구조 고령화의 영향과 정책과제를 통해 "고령화는 가계의 저축·소비 및 노동공급 행태 변화를 통해 금융산업에 상당한 영향을 미칠 것"으로 예측했다.

◆ 인구고령화 급속도··· "금융시장 구조적 변화 불가피"

인구고령화가 빠른 속도로 진행되고 있다. 1955~1963년생인 베이비붐 세대의 고령층 진입도 시작됐다. 베이비붐 세대는 2015년 기준 약 711만명으로 전체 인구의 14.3%에 달한다.

그럼에도 2020년대 후반까지는 금융산업의 성장세가 지속될 것이라는 게 전문가들의 전망이다. 이는 노후 대비 자산 축적이 50대 후반까지 집중적으로 이뤄지고 있는 데다 55~59세 가구주 수가 2028년까지 확대되는 데 기인한다. 하지만 인구구조상 그 이후로는 금융산업의 성장세가 둔화될 수밖에 없다.

◆ 안정적인 보험·연금, 수익률 높은 주식·펀드 주목

고령화사회에서는 보험·연금과 같은 장기금융자산 수요가 늘 것으로 전망됐다. 장기간 자금을 축적하고 처분할 수 있기 때문이다. 실제 가계의 금융자산을 살펴보면 보험과 연금 비중이 2008년 24.3%에서 2016년 31.8%로 꾸준히 늘고 있다.

이미지 확대

[사진= 한국은행 제공]

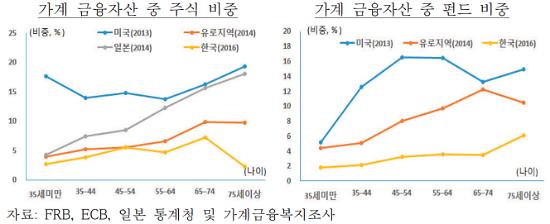

주식 투자나 펀드를 통한 간접투자처럼 수익성을 중시하는 자산을 확대할 가능성도 있다. 저금리로 인해 노후 자산 운용수익률이 하락하면 수익률에 대한 민감도가 높아질 수 있다. 그 결과 자산운용업의 비중이 늘어나고 주식투자 수요가 증가하면서 주가는 상승 압력을 받을 것이라는 전망이다.

시장 금리는 장기금리를 중심으로 하락 압력을 받을 확률이 높다. 예금금리·대출금리 차이와 금융상품의 만기 구조 차에 따른 금리차를 줄여 은행산업의 수익성을 악화시키는 요인으로 작용하는 탓이다. 보험·연금·자산운용업 등의 경우에도 운용수익률 하락으로 고객의 기대수익률을 충족하기 어려울 수 있다.

고령화는 가계부채에도 영향을 미친다. 2020년대 중반까지 가계부채를 증가시키는 방향으로 작용할 것으로 예측됐다. 하지만 그 영향은 미미하고, 가계부채 증가가 상환능력 악화로 이어질 가능성도 낮은 것으로 추정됐다. 가계의 소득 대비 순자산 비율이 전망 기간 동안 지속적으로 증가하기 때문이다.

◆ 금융사 수익률 악화 불가피··· 인수합병·인력영입 관건

저금리 기조 속에서 수익률에 대한 금융소비자들의 민감도는 높아질 것으로 전망됐다. 기존에 판매한 상품 중 수익률 보장형의 비중이 높은 금융사는 수익성 악화로 인해 건전성에 타격을 입을 수 있다. 이에 대응해 은행 산업은 비용 절감과 수익원 다원화 차원에서 인수·합병을 통한 대형화를 진행할 가능성이 제기됐다.

고객의 요구수익률을 충족하기 위해 금융기관은 해외자산 운용에 더 관심을 기울 수밖에 없다. 국내에는 고수익 투자자산이 부족하기 때문이다. 만약 금융기관이 수익률 제고를 위해 과도한 위험을 감수하는 투자 전략을 구사하면 금융산업의 리스크 축적이 심화될 우려가 있다.

한은은 "금융기관은 저금리와 수익률의 평탄화로 인한 수익률 악화에 대비할 필요가 있다"며 "해외진출 등 새로운 사업모델을 정립하고 글로벌 인력 유치 등을 통해 조직 역량을 확충해야 한다"고 조언했다.

![[포토] 충남 천안시 고속도로 공사장 붕괴](https://image.ajunews.com/content/image/2025/02/25/20250225105538654937_518_323.jpg)

![[포토] 한은, 기준금리 0.25%p 인하…연 3.00→2.75%](https://image.ajunews.com/content/image/2025/02/25/20250225105904720186_518_323.jpg)

![[포토] 배우 김새론 발인](https://image.ajunews.com/content/image/2025/02/19/20250219121051906909_518_323.jpg)

![[포토] 이영수 공군참모총장, KF-21 첫 시험비행](https://image.ajunews.com/content/image/2025/02/19/20250219151445357011_518_323.jpg)