아주경제 문지훈 기자 = 미국 정책금리 인상에 따라 한국은행도 기준금리를 따라 올릴 경우 가계부채 못지않게 한계기업에 대한 리스크도 커질 전망이다.

정부가 기업구조조정을 위한 작업을 진행하고 있지만 시행한지 얼마 되지 않은 탓에 긴장감이 커지고 있다.

지난 6월 한은이 발표한 금융안정보고서에 따르면 외부감사 대상 기업 중 한계기업 비중은 지난해 말 기준 15.2%(3295개)를 차지하고 있다. 이는 2009년 12.8%(2698개)에 비해 증가한 규모다.

이들 한계기업 중 73.9%(2435개)는 2005년부터 2013년까지 한계기업으로 분류된 바 있는 이른바 '좀비기업'이다.

이 같은 상황에서 한은이 기준금리를 인상할 경우 기존 한계기업은 물론 좀비기업들 역시 더 이상 연명하기 힘든 상황에 처할 수 있다. 한계기업의 매출액 역시 2012년 이후 감소세를 기록하고 있어 불안정한 상황이다.

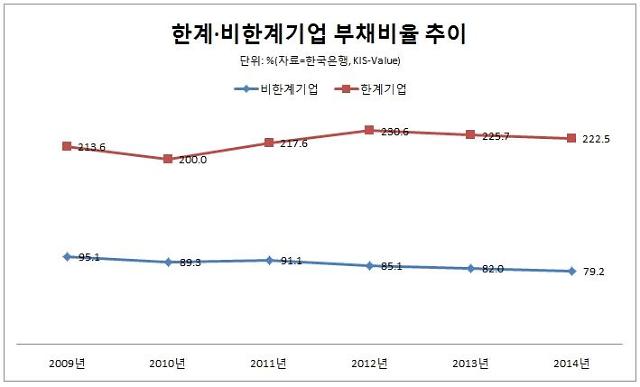

한계기업의 부채가 이자마저 부담할 수 없는 상황이 닥치면 이들 기업에 자금을 지원한 은행마저 건전성에 악영향을 끼친다. 지난해 기준 최근 5년간 한계기업의 부채비율은 8.8%포인트 상승했다. 반면 비한계기업의 경우 같은 기간 15.9%포인트 하락했다.

일단 정부는 기업구조조정에 집중하고 있고 아직 큰 위험에 빠질 수준이 아니라는 입장이다. 그러나 은행으로서는 경영에 부담스러운 요소로 작용한다. 각 은행들은 고정이하여신(NPL) 비율을 지속적으로 줄여왔지만 4분기에는 다소 상승할 것으로 예상하고 있다.

우리은행의 경우 NPL 비율을 지난해 1분기 2.7%에서 올 3분기 1.65%까지 지속적으로 낮췄다. 신한은행 역시 지난해 1분기 1.15%에서 올해 3분기 0.85%까지 낮춘 상태다. KEB하나은행 역시 상승 및 하락을 반복해왔지만 같은 기간 1.29%에서 1.08%로 낮췄다. 농협은행의 경우 지난해 2분기 1.92%에서 3분기 1.61%로 대폭 인하했지만, 이후 소폭의 상승세를 지속하다 올해 2분기 1.65%에서 3분기 1.49%로 낮추는 데 성공했다.

시중은행 관계자는 "예전부터 리스크 관리를 중점 사안으로 처리해왔기 때문에 당장 큰 타격을 입진 않겠지만 보다 중점적으로 관리해야 할 부분"이라고 말했다.

![[포토] 우원식 의장에게 항의하는 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165203327755_518_323.jpg)

![[포토] 본회의장 나와 규탄대회 연 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165050901400_518_323.jpg)

![[포토] 헌법재판소 심판정 나서는 배진한 변호사](https://image.ajunews.com/content/image/2024/12/27/20241227165355871140_518_323.jpg)

![[포토] 다이빙 신임 주한 中대사, 전략적 협력 동반자관계 발전시킬 것](https://image.ajunews.com/content/image/2024/12/27/20241227140309624240_518_323.jpg)