아주경제 김부원 기자= 새 정부 출범 등으로 사실상 중단됐던 금융권 인수합병(M&A)이 다시 급물살을 탈 전망이다. 특히 이순우 우리은행장이 차기 우리금융지주 회장으로 내정되면서 우리금융그룹 민영화도 속도를 낼 것으로 보인다.

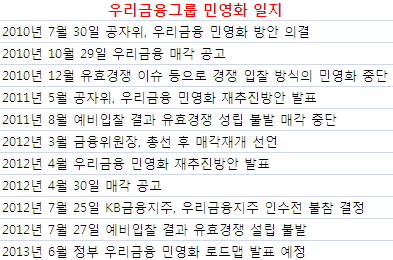

아주경제 김부원 기자= 새 정부 출범 등으로 사실상 중단됐던 금융권 인수합병(M&A)이 다시 급물살을 탈 전망이다. 특히 이순우 우리은행장이 차기 우리금융지주 회장으로 내정되면서 우리금융그룹 민영화도 속도를 낼 것으로 보인다. 26일 금융권에 따르면 우리금융 민영화, ING생명 한국법인 매각 등 M&A 이슈가 다시 수면 위로 떠올랐다. 무엇보다 M&A 시장의 최대어는 우리금융이다. 하지만 회사 규모가 너무 크다는 게 문제다. 2010~2012년 중 세 차례나 매각에 실패했을 정도다.

그래도 올해 우리금융 민영화의 성공 가능성을 높게 점치는 이유는 신제윤 금융위원장의 강한 민영화 의지와 우리금융 내부 출신이 차기 회장으로 내정됐기 때문이다. 이창욱 HMC투자증권 연구원은 "인수합병이란 큰 파고를 넘으려면 조직 장악력이 뛰어난 내부 인사가 최고경영자를 맡는 것이 최선이다"고 평가했다.

회장 내정자가 결정되면서 우리금융 인수를 원하는 금융사들의 눈치작전도 본격화될 것으로 보인다. 지난해부터 M&A시장의 큰 손으로 부각된 새마을금고도 우리금융 인수전에 참여할 뜻을 내비쳤다.

지난해 우리금융 인수전 참여를 저울질 하다 내부 갈등으로 불참을 선언한 KB금융지주가 다시 인수전에 뛰어들 가능성도 제기되고 있다. 금융투자업계 역시 KB지주의 우리금융 인수 가능성을 높게 보고 있다. 우리금융지주와 KB지주 회장을 지낸 황영기 전 회장이 다시 유력한 KB지주 차기 회장으로 거론되는 이유도 우리금융 인수의 적임자로 평가되기 때문이다.

ING생명 인수전도 치열해질 전망이다. 현재 보고펀드(동양생명), MBK파트너스, 한화생명, 교보생명 등이 대부분 실사를 마무리한 것으로 알려졌고, 최종입찰제안서 접수가 진행되고 있다.

흥미로운 점은 지난해까지 M&A시장의 매물로 나왔던 동양생명이 ING생명 인수전에 뛰어들었다는 사실이다. 여전히 동양생명의 매각 가능성을 완전히 배제할 수 없다는 의견도 있다. 하지만 지난해 당기순이익이 전년대비 60% 급증하는 등 어닝서프라이즈를 기록했다는 점에서 동양생명 매각설은 당분간 없을 것으로 예상된다.

앞으로 인수전이 활기를 띠겠지만, 진통도 만만치 않을 전망이다. 인수하려는 회사나 매각 대상인 회사 모두 사측과 노동조합의 갈등이 예상된다. ING생명 노조는 공식성명을 통해 "한화생명과 MBK파트너스로 인수되는것을 반대한다"고 발표했다.

우리금융의 경우 민영화 방식을 두고 의견차를 좁힐 수 있느냐가 관건이다. 일괄매각을 하거나 경남은행, 광주은행, 우리투자증권 등 계열사를 분리 매각하는 방안으로 크게 의견이 나뉜다. 신 위원장은 "일괄매각 후 분할하는 방식까지 여러 조합을 고려할 수 있다"고 밝힌 바 있다.

우리은행 노조 관계자는 "인수에 참여하는 회사도 중요한데, 지난해처럼 KB지주 등이 인수해 메가뱅크를 만드는 방안에 대해선 여전히 반대하는 입장"이라고 말했다.

![[비상계엄 후폭풍] 국회에 모인 5000여명의 성난 시민들](https://image.ajunews.com/content/image/2024/12/04/20241204141248480510_518_323.jpg)

![[비상계엄 후폭풍] 계엄군이 두고 간 수갑 공개](https://image.ajunews.com/content/image/2024/12/04/20241204141232760229_518_323.jpg)

![[포토] 광화문광장에 모인 시민단체... 윤석열은 퇴진하라](https://image.ajunews.com/content/image/2024/12/04/20241204101642960301_518_323.jpg)

![[포토] 비상 계엄 사태 여파에 코스피, 1.97% 급락 출발](https://image.ajunews.com/content/image/2024/12/04/20241204092256797341_518_323.jpg)