최근 주택담보대출(주담대) 등 대출을 받으려는 금융소비자들의 고민이 늘고 있다. 보통 기준금리가 인하하면 변동금리를 택하는 게 유리하지만, 최근 인하 시기가 예상보다 늦어질 가능성이 높아지고 있기 때문이다. 또, 최근 은행이 주기형 등 고정형 대출 상품을 늘리고 있어 금융소비자들의 셈법은 한층 더 복잡해졌다. 한국은행의 연내 기준금리 인하 시점이 안개 속에 갇히고 있는 지금, 어떤 대출 전략을 취해야 할까.

기준금리 인하 시점 밀려…늘어나는 고정형 주담대

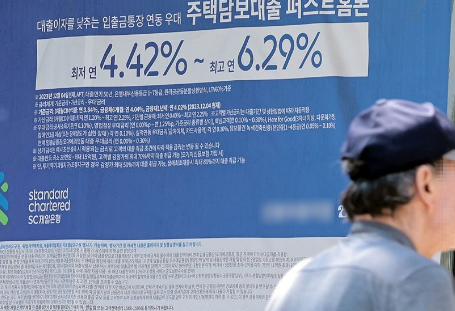

3일 금융권에 따르면 5대 시중은행(국민·신한·하나·우리·농협)의 변동형 주담대 금리는 3.72~6.48%로 고정형 주담대 금리(3.26~5.88%)보다 높게 측정됐다. 이날 5대 은행 고정형 주담대 금리는 연 최저 3.26%로 5월 초 최저 금리인 3.43%와 비교해 0.17%포인트 떨어졌다.

주담대 대출은 크게 변동금리 상품과 혼합형·주기형을 포함한 고정금리 상품으로 나뉜다. 변동형은 6개월 등 비교적 짧은 주기로 대출 금리가 바뀐다. 혼합형은 5년간 고정금리 적용 후 6개월 변동금리로 바뀌는 형태이며 주기형은 5년간 같은 금리가 유지된다. 흔히 금리 인상기에는 고정금리나 혼합형 금리를 선택하는 게 이자 부담이 줄어 유리하고, 금리 인하기에는 변동금리를 선택하는 편이 낫다.

한도 높은 상품을 원한다면 '주기형'…금리 인하 고려한다면 '변동형'

그러나 최근 금리 인하 시점이 불투명해진 상황에 20~30년 만기의 주담대를 시장 상황만을 보고 선택하기는 어려워졌다. 차주의 우선순위를 파악해 대출을 고려해야 하는 이유다.

종잣돈이 부족해 한도가 높은 대출 상품이 필요하다면 고정금리 상품 중 주기형을 선택하는 것이 더 낫다. 주기형은 대출 한도 측면에서 유리하다. 지난 2월 스트레스 총부채원리금상환비율(DSR) 도입에 따라 주기형은 고정혼합형이나 변동금리 방식보다 대출 한도가 커졌다. 스트레스 DSR은 갑작스러운 금리 상승에 따른 가계 부담 확대를 막기 위해 변동금리 대출 등을 이용하는 고객의 DSR을 산정할 때 일정 수준의 스트레스 금리를 부과하는 제도다.

예를 들어 소득 1억원인 고객이 30년 만기 분할상환대출을 받을 경우 변동금리 한도는 6억3000만원이었지만, 내년부터 5억5600만원이 된다. 주기형 한도는 내년에 한도 6억2500만원이 된다. 같은 금액을 대출받더라도 주기형을 선택하면 최대한도가 10% 이상 늘게 되는 것이다.

혼합형 주담대도 안정적인 선택지다. 혼합형 주담대는 기준금리 인상으로 시장금리가 오를 때도 5년 동안은 이자 부담이 늘어나지 않고, 달마다 납입하는 원리금 상환액이 고정돼 있다. 다만 기준금리가 인하돼 시장금리가 떨어져도 대출금리가 낮아지지 않기 때문에 금리 인하기에는 변동금리보다 더 많은 이자를 부담해야 한다.

금리 인하 시기에 원리금을 낮추고 싶은 차주라면 고정형 주담대를 유지하다가 금리 인하 시점에 변동형으로 갈아타는 방법도 있다. 지난 1월 금융당국은 대환대출 플랫폼을 활용해 더 낮은 금리의 주담대로 갈아탈 수 있도록 했다. 다만 대출 갈아타기를 할 경우 중도상환 수수료를 고려해야 한다. 주담대는 대출 실행 시점으로부터 3년 이내에 다른 대출로 갈아타려 할 경우 수수료가 부과된다.

한편, 최근 금융당국이 지난 5월부터 고정금리 대출 실적으로 고정형과 5년 주기형만 인정한다는 방침을 발표하자 은행들이 고정금리 상품에 드라이브를 걸고 있다. 지난달 30일 케이뱅크가 인터넷전문은행 중 최초로 아담대 5년 주기형을 출시했으며 혼합형 주담대를 판매했던 하나은행과 NH농협은행은 지난 2월과 4월 주기형 주담대 상품을 내놓았다. 신한은행은 혼합형 대출을 중단하고 주기형만 취급하고 있다.

![[날씨] 전국 흐리고 눈비…미세먼지는 좋음](https://image.ajunews.com/content/image/2025/03/16/20250316062142985743_388_136.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_518_323.jpg)