삼성전자 실적 개선에 대한 시장 기대치가 높아지면서 삼성전자 목표 주가를 12만원까지 높여 부르는 증권사가 다시 등장했다. 기존 주력 분야인 메모리 관련 시장 수요 확대를 비롯해 개선된 반도체 업황, 고대역폭메모리(HBM) 공급과 같은 신사업을 통해 매출과 이익 모두 키울 것으로 관측됐다.

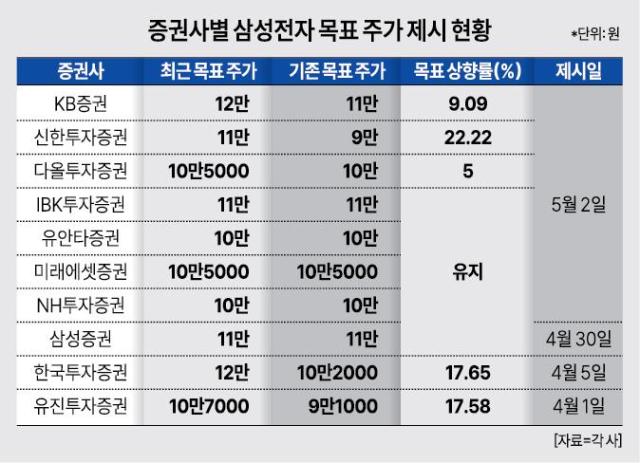

2일 KB증권은 기업 분석 보고서를 통해 삼성전자 목표 주가를 기존 11만원에서 12만원으로 높여 제시했다. 앞서 지난달 5일 한국투자증권이 삼성전자 목표가를 10만2000원에서 12만원으로 상향 조정한 데 이어 두 번째다.

엔비디아에 HBM을 공급하는 기회를 삼성전자보다 선점한 SK하이닉스는 올해 1분기 매출 12조4296억원, 영업이익 2조8860억원을 거뒀다. 증권가는 SK하이닉스가 반도체 최대 호황기였던 2018년 1분기 이후 두 번째로 높은 영업이익을 낸 점에 주목하면서 올해 성장세를 이어갈 것으로 보고 있다.

삼성전자는 엔비디아에 HBM을 공급하기 전부터 확연한 실적 반등세를 보여줬다. 연결 기준 1분기 매출은 전년 동기 대비 12.8% 증가한 71조9156억원, 영업이익은 931.9% 증가한 6조6060억원이었다. 주요 고객사에 차세대 메모리 공급을 본격화하면 실적 성장과 주가 강세가 뒤따를 것으로 예상된다.

금융정보업체 에프앤가이드에 따르면 삼성전자 2분기 실적 전망치(컨센서스)는 매출 71조7100억원, 영업이익 7조6791억원이다. 엔비디아 등 주요 고객사를 대상으로 HBM 공급이 본격화하는 3분기에는 매출이 79조9034억원, 영업이익이 11조1101억원으로 급증할 전망이다.

김동원 KB증권 연구원은 "3분기부터 삼성전자 HBM3E 출하 증가가 예상되고 올해 HBM3E 출하 비중은 전체 HBM 출하량 가운데 70%를 상회할 전망"이라며 "2024년 출하량은 엔비디아, AMD 등 북미 GPU 업체들과 협의한 물량 기준으로만 전년 대비 3배, 2025년에도 전년 대비 최소 2배 이상 증가할 것"이라고 내다봤다.

김형태 신한투자증권 연구원도 삼성전자 목표가를 기존 9만원에서 11만원으로 높여 제시한 보고서를 통해 "디스플레이와 세트 사업에서 부진한 흐름이 지속되지만 메모리 사업부가 하반기까지 전사 실적을 견인할 것"이라며 "DDR5, HBM, eSSD 등 고부가가치 메모리 제품 수요 확대로 가격 상승세가 지속되고 시장 관심이 집중된 HBM3E 매출은 2분기 말 이후 본격 반영된다"고 전망했다.

![[날씨] 황사 걷히고 낮 최고 기온 16도…완연한 봄 날씨](https://image.ajunews.com/content/image/2025/03/14/20250314174026298202_388_136.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_518_323.jpg)