한은은 15일 공개한 '2023년 지급결제보고서'에서 차액결제 이행용 담보제공 비율을 오는 8월 90%, 내년 8월 100%로 인상한다고 밝혔다.

차액결제는 결제 시스템에 참여한 금융기관 사이에 이뤄지는 이체 등의 자금거래를 건마다 따로 결제하는 것이 아니라 일정 시간을 두고 거래를 모아 마감한 뒤 각 금융기관의 줄 돈, 받을 돈을 합산해 차액만을 결제하는 방식이다. 국내 은행 간 소액거래는 차액결제 방식으로 이뤄지는데 거래 다음 날 오전 11시 한은이 은행 사이 차액을 정산해주고 결제를 마친다.

하지만 각 금융기관이 차액결제에 앞서 미리 지급하는 이 방식에서는 불가피하게 '신용 리스크(위험)'가 발생한다. 미국 SVB사태처럼 짧은 시간에 은행이 갑자기 파산할 경우 파산 은행을 상대로 거래한 은행들은 다음날 차액을 정산받을 수 없어 리스크가 연쇄적으로 전염될 우려가 있다.

한은은 위험 회피를 대비해 차액결제 이행용 담보증권을 받아둔다. 각 은행으로부터 차액결제 규모의 일정 비율에 해당하는 국채·통화안정채권(통안채) 등이 이에 해당한다. 국제결제은행(BIS)도 지난 2012년 제정한 '금융시장 인프라에 관한 원칙(PFMI)'에서 차액결제 이행용 담보증권 비율을 100%로 권고한 바 있다.

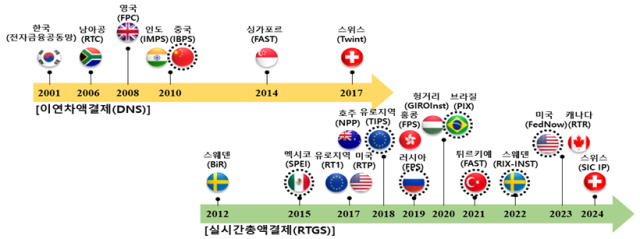

한은은 신용 리스크가 없는 실시간 총액결제(RTGS:Real Time Gross Settlement) 시스템 도입도 서두르고 있다. RTGS는 우리나라와 같은 이연 차액결제(DNS:Deferred Net Settlement) 방식과 달리 수취인 계좌에 실시간으로 돈이 지급되는 순간 해당 건에 대한 은행 간 결제까지 완전히 마무리된다.

미국 연방준비제도(연준:Fed)의 '페드나우(FedNow)'가 대표적이다. 금융기관 사이 수많은 결제가 실시간으로 이뤄지기 때문에 처리 정보량이 폭증하고 비효율적이라는 문제가 있지만 최근 정보통신기술(ITC) 발달로 24시간 연중무휴 RTGS 시스템 구현이 가능해졌다.

한은 관계자는 "민간 금융기관과 협의를 열어 RTGS와 관련한 의견을 계속 수렴하고 있다"며 "향후 이를 통해 최적 성능의 RTGS 시스템 구성과 운영 방식 등을 검토할 예정"이라고 밝혔다.

![[날씨] 전국 흐리고 눈비…미세먼지는 좋음](https://image.ajunews.com/content/image/2025/03/16/20250316062142985743_388_136.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_518_323.jpg)