이미지 확대

공모가 뻥튀기 논란에는 특례상장 준비 중인 기업들마저 움츠러들게 만들었던 '파두 쇼크'만 있는 게 아니었다. 지난해 기업공개(IPO)한 기업 중 3분의 1이 전년 대비 영업이익이 줄어들거나 적자전환했다. 1년도 안돼 주가가 공모가 밑으로 내려가 투자자들을 울상짓게 만들고 있다.

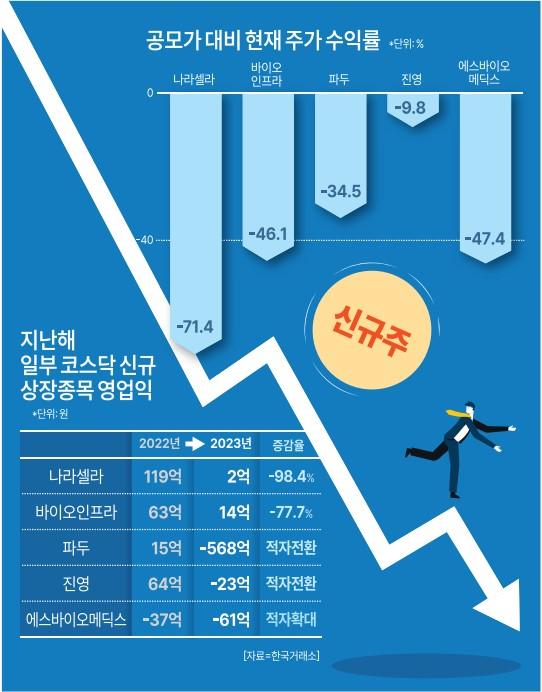

20일 한국거래소에 따르면 지난해 코스닥시장에 신규 상장(스팩 합병·이전상장 포함)한 상장사 중 지난해 실적을 공시한 곳은 51개사다. 이 가운데 17개사의 영업이익이 전년 대비 마이너스를 기록했다. 실적 발표한 기업 중 3분의 1의 실적이 나빠진 것이다. 이들 기업은 대부분 IPO 당시부터 고평가 논란에 휩싸였던 기업이다.

회사 측은 "엔데믹 이후 경기침체, 홈술 감소에 따른 국내 와인시장 수요 감퇴로 인해 매출액이 줄었다"며 "국내 와인시장 수요 감소에 따른 판가 하락 및 환율 상승으로 인해 이익률이 줄어들었다"고 설명했다.

나라셀라는 IPO 과정에서도 고평가 논란에 휩싸인 기업이다. 희망 공모가 범위(밴드)를 한 차례 낮추기도 했다. 나라셀라의 공모가는 2만원이었지만 현 주가는 5700원대까지 떨어졌다. 지난해 상장 한 달 만에 1대 1 무상증자에도 나섰지만 반짝 효과에 그쳤다.

위탁연구기관(CRO)인 바이오인프라 역시 지난해 영업이익이 전년 대비 77.7% 급감했다. 연구개발 단계에서 개발사 의뢰를 받아 연구개발을 대행하는 업체다. 회사는 "수주감소에 따라 매출 및 영업이익이 감소했다"고 설명했다.

적자 기업도 많다. 파두, 아이엠티 등 10곳이다. 파두는 지난해 8월 상장하자마자 '어닝쇼크'를 발표해 논란을 불러왔다. 파두는 지난해 영업손실이 568억원으로 전년(15억원)도 흑자에서 적자전환했다고 공시했다. 시장에서 예상한 영업손실 440억원을 22% 밑돌았다.

상장 당시 제출한 증권신고서에서 밝힌 2023년 추정 손익은 매출액 1202억원, 영업이익 1억원이었다. 회사가 밝힌 청사진과는 크게 차이가 나면서 공모가 대비 주가도 30% 넘게 하락했다.

2022년 영업이익 2억5400만원이던 아이엠티는 지난해 21억원 적자를 기록했고, 진영 역시 영업이익이 2022년 64억원에서 2023년 -22억원으로 적자 전환했다.

지난해 11월 상장한 캡스톤파트너스는 상반기 영업이익이 12억원으로 흑자였지만 지난해 영업이익이 -24억원으로 적자 전환했다고 공시했다. 회사는 "운용조합의 피투자업체 평가가치 하락으로 인한 조합지분법 손실 증가와 전환사채 전환에 따른 금융비용이 증가했기 때문"이라고 밝혔다.

적자를 지속하면서 증권사 추천으로 상장하는 성장성 특례로 코스닥시장에 입성한 와이랩은 적자 폭을 늘렸다. 또 지난해 기술특례로 상장한 에스바이오메딕스 역시 적자 규모가 2022년(-37억원)에서 -60억원으로 커졌다. 주가는 공모가 대비 반토막 난 상태다.

신규 상장사들은 대부분 업황 악화, 전방산업 부진, 경기 침체가 실적 악화의 요인이라고 밝혔다. 그러나 파두 사태와 같이 일부 기업이 상장 전 실적을 부풀렸다가 실적이 악화되는 경우가 적지 않은 것으로 보인다. 여기에 공모가의 4배 가격까지 치솟는 일명 '따따블' 기대감까지 작용하면서 공모주는 단타 거래도 기승을 부리고 있다.

금융감독원도 지난달 투자위험요소 기재 요령 안내서에서 IPO 증권신고서의 최근 재무정보 공시방안을 구체화하기도 했다. 감사(검토)받은 최근 분기 다음 달부터 증권신고서 최초 제출일 직전 월까지의 매월 잠정 매출액과 영업손익을 기재하도록 했다.

이와 함께 잠정실적이라는 사실과 향후 확정 실적과의 차이 발생 가능성에 대해서도 유의사항을 기재하도록 보완했다. 또 증권신고서 최초 제출 이후 상장 전까지 회사의 재무실적에 영향을 미칠 수 있는 영업환경 변동 전망을 명시하도록 했다.

금융투자업계 관계자는 "상장을 준비하는 기업은 청약 흥행과 많은 공모자금을 끌어모으기 위해 몸값을 높이고자 실적 추정치를 부풀리는 경우가 있다"며 "최근 같은 분위기에선 회사의 장기적인 성장성을 보고 출자하는 투자자가 많지 않다"고 지적했다.

![[포토] 전쟁터 방불케 하는 산불 현장](https://image.ajunews.com/content/image/2025/03/25/20250325213505693127_518_323.jpg)

![[포토] 강동구에 대형 싱크홀 발생](https://image.ajunews.com/content/image/2025/03/24/20250324211445495506_518_323.jpg)

![[포토] 최상목 부총리와 인사하는 한덕수 권한대행](https://image.ajunews.com/content/image/2025/03/24/20250324131102934186_518_323.jpg)

![[포토] 한덕수 대통령 권한대행 직무 복귀](https://image.ajunews.com/content/image/2025/03/24/20250324113047293971_518_323.jpg)