올해 2분기 국내 은행 핵심 건전성 지표로 볼 수 있는 국제결제은행(BIS) 기준 자기자본비율이 개선됐다. 대출 증가에 따라 위험가중자산이 확대됐으나 막대한 분기 순이익을 기록하고 후순위채를 발행하는 등 자본이 늘어난 영향이다. 하지만 국책은행 등 일부 은행을 제외하면 대체로 자기자본비율이 하락했다. 특히 인터넷전문은행인 카카오뱅크와 토스뱅크 자기자본비율은 큰 폭으로 하락했다.

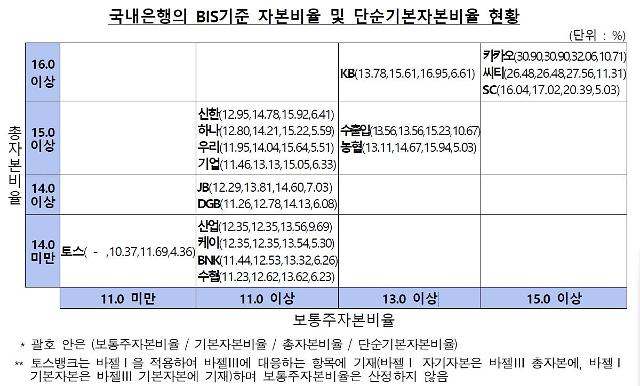

4일 금융감독원이 발표한 '2023년 6월 말 은행지주회사와 은행 BIS 기준 자기자본비율 현황(잠정)'에 따르면 국내 은행 총자본비율은 15.62%로 1분기(15.61%)보다 0.01%포인트 상승했다. 같은 기간 보통주자본비율은 12.9%에서 12.98%로 0.08%포인트, 기본자본비율은 14.26%에서 14.27%로 0.01%포인트 상승했다.

지난 6월 말 기준 모든 국내 은행이 규제비율(자본보전완충자본·D-SIB 추가자본 포함)을 웃돈 것으로 나타났다. 금융당국은 은행권에 BIS 총자본비율을 13% 이상으로 유지하도록 권고하고 있다.

총자본 증가율이 위험가중자산 증가율을 웃돈 5개 은행·은행지주(씨티·KDB산업·수출입·KB·DGB)는 전 분기 말 대비 총자본비율이 상승했다. 특히 DGB금융지주와 대구은행은 유일하게 은행지주와 은행 모두 자기자본비율이 개선됐다. 토스뱅크(12.76%)는 올해까지는 규제 수준이 낮은 바젤Ⅰ을 적용받아 완충자본, 단순기본자본비율 규제가 적용되지 않는다.

이 중 인터넷은행은 모두 건전성이 나빠졌다. 특히 카카오뱅크(32.06%) 총자본비율은 1분기 35.26%에서 석 달 새 3.2%포인트 하락했고 토스뱅크 역시 같은 기간 12.76%에서 11.69%로 1.07%포인트 감소했다.

금감원은 모든 은행이 자기자본비율 규제비율을 상회하는 등 양호한 수준으로 건전성을 보이고 있으나 대내외 경제 불확실성이 높아질 수 있는 만큼 자본적정성 감독을 강화한다는 방침이다.

금감원 관계자는 "최근 환율·금리가 상승하는 등 금융시장 불확실성이 여전하고 중국 부동산 경기 부진 등 대내외 경제 여건도 악화하고 있어 충분한 자본 여력을 확보할 필요가 있다"면서 "국내 은행 자기자본비율 현황을 면밀히 모니터링하고 상대적으로 자기자본비율이 취약한 은행을 중심으로 자본 적정성 관리를 강화할 것이다. 또 내년 5월부터 은행에 부과되는 경기대응완충자본 적립 의무와 스트레스 완충자본제도 도입 등을 차질 없이 준비해 충분한 자본 여력을 확보할 것"이라고 말했다.

![[단독] 리밸런싱 지속하는 SKT...계열사 SK엠앤서비스, 삼구아이앤씨에 매각](https://image.ajunews.com/content/image/2024/12/26/20241226133914775900_388_136.png)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)