[지니너스CI]

유전체 진단기업 지니너스가 공모가 산정 과정에서 미래 매출액을 기반으로 기업가치를 산정하는 주가매출액비율(PSR) 방식을 활용했다. 앞서 증시에 입성한 경쟁사의 경우 상장 이후 주가 흐름이 약세를 보이고 있는 가운데 이번 지니너스의 기업공개(IPO)가 흥행에 성공할 수 있을지 관심이 쏠린다.

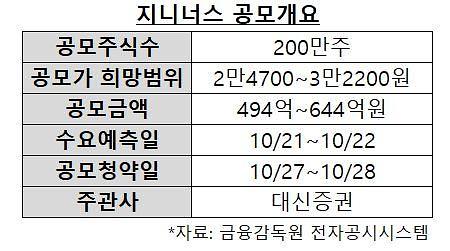

26일 금융감독원 전자공시시스템에 따르면 지니너스는 오는 11월을 목표로 IPO 절차를 준비 중이다. 지니너스는 삼성서울병원 산하 유전체연구소에서 개발된 기술을 이전받아 지난 2018년 설립됐다. 유전체 분석을 통해 암을 진단하는 캔서스캔(CacnerSCAN), 혈액 검사로 암을 진단하는 리퀴드스캔(LiquidSCAN) 등이 주요 매출처다. 현재 이익이 발생하고 있지 않기 때문에 기술특례상장 제도를 활용해 상장을 추진하고 있다. 희망 공모가 범위는 2만4700~3만2200원으로 총 200만주를 전량 신주 발행한다.

대부분의 기술특례 상장 기업들은 미래의 추정 이익을 활용하는 주가수익비율(PER)을 기준으로 기업가치를 산정한다. 다만 지니너스는 미래 매출액을 추정해 기업가치에 반영하는 주가매출액비율(PSR) 방식을 평가방법으로 적용했다. 오는 2024년의 추정 매출액을 현재 기준으로 할인한 후 비교 기업들의 평균 PSR 13.87배를 적용해 주당 4만2911원의 평가가치를 산출했다. 여기에 42.44~24.96%의 할인율을 적용해 공모가 범위로 제시했다.

지니너스가 추정한 미래 매출액은 오는 2024년 581억원 가량이다. 회사는 지난해 38억원, 올해 상반기 31억원의 매출을 기록했다. 내년까지는 약 51억원의 영업손실이 발생하지만 매출 성장세가 이어지며 2023년부터는 영업이익 40억원으로 흑자전환이 기대된다는 계산이다. 특히 주력 제품인 캔서스캔이 올해(22억원) 대비 네 배 이상 증가한 114억원의 매출을 올릴 것으로 전망했다. NGS가 대체 기술로 부상하며 이에 따른 처방을 받는 암환자 수도 대폭 증가할 것이라는 가정이다.

이익이 발생하지 않는 특례 상장 기업의 기업가치는 추정에 근거해 평가될 수밖에 없다. 다만 추정치대로 매출이 발생하지 않을 경우 상장 이후 주가는 공모가보다 낮을 위험도 있다. 먼저 상장한 지노믹트리는 2019년 당시 수요예측 결과 희망범위(1만7000~2만5000원) 상단을 초과한 2만7000원을 공모가로 확정했다. 2021년 약 890억원의 매출이 발생할 것으로 추정한 뒤 14.7배의 PSR을 배수로 적용했다. 올해 상반기까지 지노믹트리의 누적 매출은 약 24억원을 기록했다. 주가는 지난 23일 기준 1만3000원으로 공모가와 비교해 반 토막이 난 상태다.

![[포토] 봄에 펼쳐진 겨울 풍경](https://image.ajunews.com/content/image/2025/03/17/20250317120920490642_518_323.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)