거리전기 건물 [사진=거리전기 홈페이지 캡처]

지난해 말까지 백마주(白馬股·대형 우량주)로 꼽히던 대형 가전업체들의 주가 부진이 길어지면서 나온 전문가들의 경고다.

◆ 중국 가전시장 2017년 이후 포화 상태···부동산 시장 둔화도 영향

올해 상반기 내내 중국 증시에서 가전주는 약세를 보였다. 가전주 침체가 상반기 전체 A주(본토증시) 침체를 이끌었다 해도 과언이 아닐 정도다. 특히 가전 '빅3'의 주가 부진이 유독 도드라졌는데, 6월 30일 종가 기준으로 중국 대표 가전기업인 메이디(美的·Midea) 그룹 주가는 연초 대비 27.2% 하락했다. 또 다른 가전업체 하이얼(海爾·Haier)의 주가 낙폭도 22.7%에 달한다.

중국 에어컨 제조업체 거리전기(格力電器)는 지난 상반기 주가가 연초 대비 14.6% 하락했는데, 7월엔 낙폭이 더 늘어나 13일 마감가 기준 연초 대비 20.25%나 떨어진 것으로 나타났다.

가전업체들의 주가가 부진한 것은 시장이 포화기로 접어들었기 때문으로 분석된다. 성장세가 둔화하고 있는 업종이라 투자 매력을 상실했다는 평가가 나온다. 실제 중국 이팡다(易方達) 펀드의 스타 펀드매니저 장쿤(張坤)은 지난 3월 자신이 가전주를 담지 않은 이유를 “가전업체들의 매출과 순익 상승세는 이미 정점을 찍었다”고 설명했다.

중국 가전산업은 1980년대부터 급속도로 발전했다. 엄청난 인구와 넘치는 수요를 등에 업고 고속성장한 것이다. 가전기업들은 해외 모방, 독자적 연구개발(R&D) 등을 통해 후진 기술을 빠르게 개선해 나갔고, 2000년대 들어서는 해외 기업을 물리치고 업계 선두자리에 올랐다.

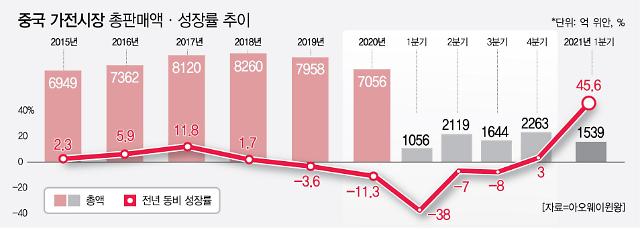

그러나 빠른 성장은 최근 몇 년 사이 한계에 도달했다. 중국 데이터통계 업체 아오웨이윈(奧維雲)에 따르면 가전시장의 소매판매 규모는 2017년 이후 3년 연속 감소하고 있으며, 감소 폭도 계속 늘어나고 있다.

중국인 1인당 가전제품 보유 비중이 포화에 달한 데다, 부동산 시장 둔화에 따른 가전 소비 감소가 이어지고 있다는 게 전문가 중론이다.

중국인의 가전제품 보유량은 21억대를 돌파했다. 전체 인구 수를 앞지른 것이다. 시장조사업체 초이스데이터에 따르면 중국 농촌가구는 모두 1대 이상의 TV를 보유하고 있으며, 냉장고와 세탁기도 가구당 1대씩은 보유하고 있다. 이 같은 보유량은 당연히 도시가 농촌보다 50%가량 높다.

2017년 이후 둔화하고 있는 부동산 시장도 가전 소매판매 규모 감소세의 원인이다. 부동산 시장이 냉각되면 주택 소유자들의 부의 효과가 사라지게 되고, 가전·가구·소비가 저성장 단계에 진입하게 된다. 실제 2009년 중국 부동산 정책 완화로 아파트 분양이 크게 늘어나자 가전주도 크게 뛴 바 있다. 당시 가전주의 연간 평균 상승 폭은 102%에 달했다.

그런데 2017년 이후 중국의 상업용 주택판매 면적 증가율은 거의 '제로(0)' 상태를 유지하고 있다. 올해 1분기에만 코로나19 기저효과로 플러스 증가율을 나타냈을 뿐이다.

[사진=메이디 홈페이지 캡처]

이에 따라 2017년 이후 메이디, 거리전기, 하이얼은 매출과 순익 둔화세를 겪고 있다. 최근 3년 사이 메이디와 거리의 성장률은 약 50%포인트 감소했으며, 거리전기는 2020년 들어서는 마이너스 성장세를 기록했다.

사실 메이디, 거리, 하이얼이 그나마 매출 성장세를 유지할 수 있었던 건 제품 가격을 인상했기 때문이다. 올해도 (상반기 기준) 중국 가전제품의 평균 가격은 작년 동기 대비 20% 증가했는데, 구체적으로 에어컨 평균 가격이 작년 동기 대비 412위안(약 8만원), TV 가격이 821위안, 건조기 가격은 974위안 오른 것으로 아오웨이윈 통계 결과 나타났다.

이에 따라 제품 판매량이 크게 줄어들고 있음에도 매출은 간신히 소폭 증가세를 유지하고 있는 것이다.

그런데 이제 이 같은 제품 가격 인상도 어렵게 됐다. 가전 시장 포화 상태가 심화되면서 업계 경쟁이 치열해졌고, 이 같은 상황에서 가격 인상은 ‘독’이 될 수밖에 없기 때문이다.

사실 이런 상황을 미리 예상한 메이디와 거리전기는 몇 년 전부터 수익 다각화에 애쓰고 있다.

메이디는 인수·합병(M&A)을 통한 수익 창출에 총력을 기울이고 있다. 샤오톈어(小天鵝), 장쑤춘화(江蘇春花), 룽스다(榮事達) 등 국내 가전제품 제조업체들은 물론이고 도시바 백색가전 부문, 이탈리아 에어컨 업체 클리멧(Clivet), 독일의 쿠카(KUKA) 등을 최근 몇 년 사이 잇따라 인수했다.

그러나 메이디가 인수한 대다수 업체는 아직 뚜렷한 성과를 내지 못하거나 실적이 하락하는 등 부진을 겪고 있어 메이디 수익성에 오히려 해가 되고 있다는 평가다.

거리는 자사의 주력 제품인 에어컨 외에 휴대폰, 스마트 장비 등으로 사업을 확대했음에도 효과를 누리지 못하고 있다. 또 올해 회사에서 오랜 기간 일해온 경영진 두명이 사퇴하면서 투자자들에게 불안감을 안기고 있다고 제몐은 지적했다.

전문가들은 레드오션이 된 중국 가전시장에서 살아남으려면 결국 돌파구는 ‘혁신’이라고 지적한다. 실제 최근 몇 년 사이 로봇청소기 관련 업체들의 주가는 크게 늘었다. 상하이거래소 커촹반에 상장된 중국 로봇청소기 업체 스터우커지(石頭科技·로보락)는 지난해 주가가 1000위안을 돌파했다. 또 시장 선두업체인 커워쓰(科沃斯·에코백스) 주가도 지난해 22위안에서 228위안으로 10배 뛰었다.

메이디와 거리 등의 수익 다각화 전략이 아직 제대로 된 방향을 설정하지 못했다는 해석이 나오는 이유다.

업계 한 전문가는 제몐과의 인터뷰에서 “중국 가전 빅3 등 전통 대형 가전업체들의 약세는 당분간 계속될 것으로 보인다”며 투자자들에게 가전주를 멀리할 것을 당부했다.

[그래프=아주경제DB]

![[날씨] 전국 흐리고 눈비…미세먼지는 좋음](https://image.ajunews.com/content/image/2025/03/16/20250316062142985743_388_136.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_518_323.jpg)