이미지 확대

![[노다니엘]](https://image.ajunews.com/content/image/2020/01/02/20200102132415149623.jpg)

[노다니엘]

뉴욕에는 월스트리트, 런던에는 시티, 서울에는 여의도가 있다. 증권가 이야기이다. 일본에는 가부토초가 있다. 가부토초(兜町)의 가부토(兜)란 중세일본 무사의 투구를 말한다. 지금 도쿄 중앙구의 니혼바시(日本橋)지역에 있는 증권거래소를 중심으로 하는 금융지구가 자리잡은 곳이 가부토초인데, 과거 중세의 호족이었던 다이라 마사카도(平将門)의 투구를 묻어 무덤을 만들었다는 고사에서 유래한다. 동경역 동편에 있는 가부토초 지역에는 강이 흘러 들어 과거에 해상운송이 성행하던 시절에 호족들의 저택과 창고가 많이 있었다.

이미지 확대

![[일본 최초 증권거래소 부근] ]](https://image.ajunews.com/content/image/2020/11/24/20201124114305826105.jpg)

[일본 최초 증권거래소 부근] ]

증권거래소의 설립

가부토초는 명치유신 이후 이 지역에 제일은행에 이어 증권거래소가 설립되면서 일본의 증권을 중심으로 하는 금융지구가 되었다. 수상관저와 국회가 있는 나가타초(永田町), 관청이 몰려 있는 가스미가세키(霞が関)와 함께 일본중앙의 삼위일체를 형성하는 지역이다.

이미지 확대

관련기사

가부토초를 일본금융의 발상지로 기초를 닦은 것은 미쓰이재벌이었다. 명치유신에 공헌한 대가로 가부토초 지역에 받은 토지에 1873년에 시부사와 에이치(渋沢栄一) 등이 제일국립은행을 설립하였다(시부사와는 1911년 현재의 한국은행 자리에 조선은행을 설립한다). 그리고 그는 5년 후인 1878년에 당시의 대표적인 정상이었던 미쓰이 요노스케(三井養之助) 등과 함께 도쿄주식거래소의 면허를 받아낸다.

이 초기의 금융시장이 확대하게 되는 것은 소위 ‘대정데모크라시’라고 불리는 대정시대(1912~1926)였다. 이 시기에는 주식거래가 활성화되어 규정상의 거래소 이외에 길거리에 주식거래소가 있을 정도였다. 그러나 1923년의 도쿄대지진으로 가부토초 일대는 불타버린다. 내화벽돌로 지은 근대식 건물이 지어진 것은 이 대지진 이후였다.

성장하던 일본의 증권시장은 1937년에 중일전쟁이 발발하고 일본경제가 전시통제 아래로 들어가면서 주춤하게 된다. 그 다음 해인 1938년에 국가총동원법이 발동되면서 주식거래에 대한 통제도 심해지고 결국 1943년에는 전국에 있는 11개 증권거래소가 통합되어 일본증권거래소가 탄생한다.

전후금융체제

일본이 일으킨 태평양전쟁의 승리자로서 진주한 맥아더의 연합국사령부는 주식거래소 재개를 금지했다. 그러나 가부토초의 일부에서는 증권업자에 의한 조직적인 집단매매가 이루어지기 시작했다. 일본 민주화를 도모하던 연합국사령부는 결국 1949년에 일본증시 재개를 승인하고, 도쿄, 오사카, 나고야 3곳에 증권거래소가 개설되었다.

이러한 상태에서 일본에 행운이 다가오고, 이 행운은 증권시장에도 미치게 된다. 바로 한국전쟁의 발발이었다. 일본경제는 한국전쟁으로 비롯한 ‘특수경기’ 덕택으로 패전 후의 침체에서 벗어나게 된다. 이는 증권시장에 뚜렷하게 반영이 되어, 1955년에 350엔 정도였던 도쿄증시 주가평균이 1961년에 1800엔을 넘게 된다. 1963년에는 거래소 상장이 어려운 중소기업이 시장에서 자금을 조달할 수 있도록 점두시장(店頭市場: 거래소를 통하지 않고 비상장주식이나 채권을 거래할 수 있는 곳)이 허용되었다. 이 점두시장은 결국 나중에 JASDAQ시장으로 발전한다. 그리고 1969년에는 주식시장 전체의 동향을 나타내는 벤치마크로 동경증권주가지수(TOPIX)가 개시되었다.

전후 경제부흥의 상징이던 1964년 도쿄올림픽이 있던 해에는 유가증권의 거래총액이 2500억엔을 넘게 된다. 전국에 2천개 이상의 증권회사 영업소가 있었고, 이곳에 위탁된 금융자산의 소유분포는 법인이 55%, 개인이 45%였다. 최근 일본주식의 개인부문 소유비율이 약 20%이다. 어찌보면 이때가 일본의 금융구조에서 은행중심주의가 아직 지배적인 자리를 차지하지 못하고, 증권을 중심으로 하는 직접금융이 꽃을 피우고 있었다고 볼 수 있다.

태평양전쟁 패전에 따른 빈곤에서 벗어나 소위 일본 경제기적의 피치를 올리던 1960년대 후반부터 일본의 경제, 특히 금융은 자유화와 국제화 물결에 휩싸이게 된다. 1973년에 ‘1달러=360엔’이라는 인위적인 환율이 변동환율제로 바뀌고, 같은 해 제1차 석유위기를 계기로 일본경제가 안정성장으로 이행하는 커다란 환경 변화가 온다. 이 물결 속에서 일본 금융시스템에는 정부 입김이 줄어들고 시장메커니즘이 작동하는 체제로 전환하게 된다.

이러한 안정된 성장환경 속에서 일본정부는 재정적자 확대로 전환하고 국채를 대량으로 발행하게 된다. 국채발행 조건의 탄력화, 발행형태의 다양화, 나아가 공사채 유통시장의 확대는 금융자유화를 촉진하였다. 또한 변동환율제로의 이행은 정부 개입이나 외환관리 필요성을 약화시켰고, 국제적인 자본거래수요 증가는 일본금융의 자유화와 국제화를 촉진시켰다.

그리고 전혀 다른 분야에서의 발전이 금융 발전을 가속화한다. 바로 IT기술의 고도화였다. 전자와 통신기술의 진보는 금융거래에 필요한 비용과 시간을 낮추었고, 이를 활용한 금융의 기술혁신, 특히 금융시장이나 금융상품 사이 결제의 편리성은 금융자유화를 한층 가속화하였다.

금융자유화와 버블붕괴

국채의 대량발행과 금리자유화라는 흐름에 또 하나의 동력이 추가되었다. 바로 금융거래의 국제화였다. 그때까지 IMF-GATT 체제 하에서 국제무역은 확대되었지만, 해외채권투자 등의 자본거래는 제한적이었다. 그러한 상황에서 국경을 넘는 자본거래 자유화는 무역결제를 쉽게 하고, 이로써 해외무역금융이 확대하게 되었다.

1985년대에 들어서는 미국을 비롯한 각국에서 선물거래나 옵션거래가 금융상품을 대상으로 급속히 확대되는 가운데 일본에서도 위험분산수단으로서 파생상품시장 정비에 대한 요구가 증대되었다. 또한 금융기관에 의한 국채를 중심으로 하는 공사채발행 잔고가 급증하였다. 이러한 금융의 국제화 및 자유화라는 흐름 속에서, 동경 증권거래소는 1987년 10월 19일 국채선물시장을 개설하였다.

그러나 1987년 10월 19일 뉴욕 주식시장에서 시작된 블랙먼데이에 의해 일본에서도 주가가 대폭락한다. 그리고 이듬해인 1988년 1월에 당시 대장성이 특정금전신탁이나 펀드신탁의 결산처리 유연화 방침을 밝힌 것을 배경으로 주가가 급격히 상승하면서 거품시세가 형성된다. 그리고 주식, 토지 등을 망라한 다양한 금융상품에 대한 방만한 투자는 거대한 버블을 형성하고, 이것이 1989년에 터지고 마는 것이다.

1990년대에 들어와 버블 경제가 붕괴하자 일본 경제는 심각한 장기 침체기를 맞이했다. 산업구조 개혁의 필요성이 제기되어 노동이나 자본 등의 경제 자원이 신속하게 성장 분야로 흘러가는 역동성을 창조하는 것이 일본경제의 중요한 과제가 되었다. 그러한 사회적 요구에 부응하여, 증권거래소도 다양한 이노베이션을 꾀하였다. 그 혁신의 흐름 속에서 탄생한 것이 신흥기업을 위한 시장인 마더스와 나스닥재팬(현재는 자스닥에 통합)의 창설이었다. 또한 아시아태평양지역의 외국회사를 대상으로 하는 외국주식시장도 개설되었다. 이는 일본금융에서 새로운 시장과 상품의 다양화에 일조한다.

통합거래소의 발족

위에서 본 버블붕괴 전후의 일본경제 및 금융환경을 요약하는 말이 민영화, 국제화, 자유화였다. 그리고 이 새로운 시대를 실체적으로 구현한 기구를 하나만 꼽으라면 통합거래소 발족이라 할 수 있다.

통합거래소 구상이 나온 것은 2007년이었다. 그러나 그 구상은 순조로이 진행되지 않았다. 주된 이유는, 정부가 시장을 조종하는 행정제도였다. 금융상품 거래를 관장하는 소관부처는, 주식은 금융청, 상품은 경제산업성과 농림수산성으로 나뉘어 있었다. 특히 동경상품거래소 사장을 임명하는 경제산업성이 저항세력으로 자리 잡고 있었다.

이러한 장애를 극복하고 2013년 1월 1일, ㈜도쿄증권거래소그룹과 ㈜오사카증권거래소는 경영통합을 실현하고, ㈜일본거래소그룹(Japan Exchange Group=JPX)으로서 새로운 스타트를 끊었다. 현물주식 거래에서 압도적 비중을 차지하는 도쿄거래소와 파생상품 거래에 강점을 가지는 오사카거래소가 통합한 것으로, 세계적인 경쟁력을 갖춘 거래소가 탄생한 것이다. 적어도 아시아에서는 최고가 되겠다는 일본재계의 결의를 구현하는 것이었다.

이어서 2018년에는 10년 이상이나 정체하고 있던 통합거래소 구상이 움직이기 시작했다. 2019년 3월 28일, JPX와 TOCOM은 통합거래소 실현을 위한 경영통합에 대한 기본적인 합의를 도출하였다. 통합거래소는 개별 주식, 주가지수선물 등 증권거래와 금, 원유를 비롯한 상품선물도 포함하여, 폭넓은 투자대상을 일괄 취급하는 거래소가 되는 것이다. 그때까지는 증권 관련은 주로 JPX, 상품선물은 TOCOM이 취급하고 있었다.

통합거래소 설립 목적은 주식 및 채권을 비롯하여, 철광석, 설탕, 곡물 등 상품까지 폭넓은 금융상품을 한 곳에서 거래할 수 있도록 하여, 금융파생상품 시장을 발전시키는 것이었다. 결국 2019년 7월 30일에 일본거래소그룹(JPX)이 동경상품거래소(TOCOM)를 총액 약 55억엔에 매수하는 것에 최종 합의했다. ‘통합거래소구상’이 2007년에 나오고 나서 12년 후의 일이었다.

이미지 확대

![[1]](https://image.ajunews.com/content/image/2020/11/24/20201124114720763979.jpg)

[1]

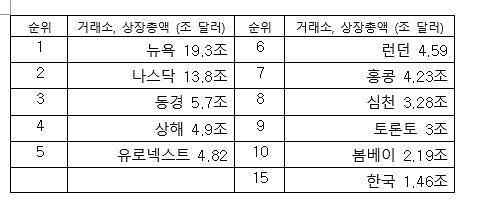

오늘날 일본에서 증권거래소에 상장한 기업의 97%는 도쿄에 본사가 있는 JPX에 상장한 것이다. 나머지 3%는 지방에서 사업을 위하여 현지거래소에 상장했다고 봐야 한다. 이러한 집중을 통하여 일본의 JPX는 현재 뉴욕과 나스닥에 이어 세계3대 거래소로 성장하였다. 전통적으로 ‘제조는 1류, 금융은 2류’라는 자조를 벗어나고자 하는 국가 전체 노력의 산물이라고 해야 할 것이다.

이미지 확대

[세계주요 증권거래소 (2020년 9월 현재)

![[국민 삶의 질] 소득 낮을수록 크게 떨어진 만족도…안전·신뢰 모두 하향](https://image.ajunews.com/content/image/2025/02/24/20250224102658406499_388_136.jpg)

![[포토] 배우 김새론 발인](https://image.ajunews.com/content/image/2025/02/19/20250219121051906909_518_323.jpg)

![[포토] 이영수 공군참모총장, KF-21 첫 시험비행](https://image.ajunews.com/content/image/2025/02/19/20250219151445357011_518_323.jpg)

![[포토] 금융감독원장-은행장 간담회](https://image.ajunews.com/content/image/2025/02/19/20250219120708811941_518_323.jpg)

![[포토] 윤석열 대통령, 헌재 출석 않고 구치소 복귀](https://image.ajunews.com/content/image/2025/02/18/20250218143715320315_518_323.jpg)