[그래픽=남보라 기자]

DGB금융은 3대 지방 금융지주 중 BNK금융에 이어 두번째로 규모가 크다. 하지만 전 최고경영자(CEO)가 비자금 조성, 채용비리 연루 등의 혐의를 받으면서 실적이 주춤했다. 올해 1분기엔 막내격인 JB금융이 DGB금융을 바짝 추격했다. CEO 리스크가 실적에도 악영향을 미친 셈이다.

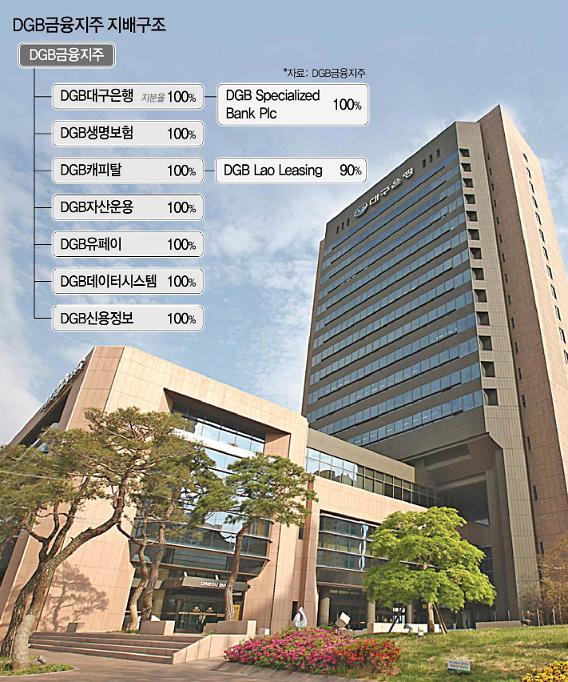

6일 DGB금융지주에 따르면 DGB금융은 2011년 5월 대구은행, DGB신용정보, 카드넷을 자회사로 하는 주식의 포괄적 이전 방식에 의해 설립됐다.

이를 극복하기 위해 DGB금융도 지주회사로 전환했다. 2012년엔 DGB캐피탈과 DGB데이터시스템을 자회사에 추가했다. 다음 해에는 카드넷과 비씨카드의 종속회사인 유페이먼트의 합병으로 기존 자회사인 카드넷은 소멸되고, 유페이먼트가 지주회사의 자회사로 편입됐다.

DGB금융은 그룹 차원의 일체감을 높이기 위해 유페이먼트는 DGB유페이로, 대구신용정보는 DGB신용정보로 사명을 변경했다.

2015년 1월엔 DGB생명보험의 지분 98.9%를 인수했고 같은 해 두번의 유상증자에 참여했다. 지난해 1월 주식의 포괄적 교환을 통해 DGB생명보험의 지분을 100% 취득했다. 2016년 금융위원회의 대주주 적격승인과 대금지급 완료로 인해 엘에스자산운용을 자회사에 편입, 상호를 DGB자산운용으로 변경했다.

이로써 DGB금융지주는 대구은행, DGB생명보험, DGB캐피탈, DGB자산운용, DGB페이, DGB데이터시스템, DGB신용정보 등 7개의 자회사를 거느리게 됐다. 손자회사로는 DGB캐피탈 라오스 법인 DLLC(DGB Lao Leasing Co)와 캄보디아 DGB 특수은행(DGB Specialized Bank)이 있다.

올해 1분기 DGB금융그룹은 3대 지방금융지주 중 가장 좋지 않은 성적표를 받았다. 1분기 그룹 연결기준 순이익은 918억원으로 전년동기대비 0.99% 상승에 그쳤다. 같은 기간 BNK금융그룹은 2073억원의 순이익을 올리며 전년동기대비 23.2% 증가했고, JB금융그룹은 881억원으로 24.8% 순이익이 늘었다.

이처럼 DGB금융의 실적이 주춤한 것은 대규모 기업 여신 상환 영향과 일회성 충당금 때문으로 분석됐다. 2분기에는 실적을 만회할 수 있을 것이라는 전망이 증권가를 중심으로 나오고 있다.

우선 DGB금융은 사업다각화를 통한 그룹 위상 확보에 집중할 계획이다. 저성장·저금리시대에서 생존하기 위해 그룹의 자산운용 역량을 제고하고, 고객기반을 강화할 수 있는 방향으로 그룹의 사업포트폴리오를 구축할 예정이다.

핵심 자회사인 은행의 성장 기반 확대도 빼놓을 수 없는 전략 중 하나다. DGB금융의 뿌리인 대구뿐 아니라 다른 지역으로 영역을 확대하고, 채널 효율화를 통해 성장 기반을 강화해 나가기로 했다.

비은행 자회사의 경쟁력 강화도 필수다. 이를 위해 DGB생명은 채널역량 강화, 보장성 상품 라인업 확대, 경영관리체계를 업그레이드할 방침이다. DGB캐피탈은 수익성과 건전성 제고를 위한 사업포트폴리오 다변화를 적극 추진한다.

DGB금융은 비은행 포트폴리오를 강화하기 위해 하이투자증권 인수를 추진 중이다. 하지만 최고경영자(CEO) 리스크로 1년 가까이 지지부진한 상태다. 지주는 금융당국으로부터 승인 받기 위해 재심사를 요청할 계획이다.

![[단독] 리밸런싱 지속하는 SKT...계열사 SK엠앤서비스, 삼구아이앤씨에 매각](https://image.ajunews.com/content/image/2024/12/26/20241226133914775900_388_136.png)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)