[사진=ING생명, 신한금융지주, KB금융지주]

ING생명보험을 둘러싼 신한금융지주와 KB금융지주의 인수합병(M&A) 경쟁이 치열하게 전개되고 있다. 금융권에서는 ING생명 인수전을 덩치 불리기 차원으로 해석하고 있다. 하지만 전문가들은 IFRS17(국제회계기준) 등 역대급 건전성 규제 강화를 앞둔 시점에서 보험사를 인수할 이유가 없다는 반응이다.

다만 일각에서는 ING생명 수준의 상위 보험사 매물이 흔치 않다는 점을 주목하고 있다. ING생명의 수익성 등을 고려하면 지금 시점에 투자할 필요가 있다는 의미다.

금융권에서 ING생명 인수전을 덩치 키우기로 보는 가장 큰 이유는 IFRS17 등 건전성 규제 강화를 앞두고 있기 때문이다. 리스크가 큰 보험사를 굳이 지금 시점에서 인수할 필요가 없다는 의미다.

실제로 대부분 보험사는 2021년 시행될 IFRS17에 대비해 대규모 자본확충이 필요한 상황이다. 이는 양사가 ING생명 인수 후 유상증자 등을 통해 추가 자본을 투입해야 한다는 의미다. ING생명은 경쟁 보험사 대비 IFRS17 대비가 잘 돼 있다는 평가를 받고 있으나 추가 자본확충 없이도 괜찮을지는 확실치 않은 상태다.

동시에 IFRS17 시행 시점이 다가올수록 더 저렴한 가격에 매물로 나올 보험사가 늘어날 수 있다는 점이다. 다수의 생보사 대주주들이 자본확충 부담을 견디지 못하고 저렴한 가격에 보험사를 매각할 확률이 높기 때문이다.

한 금융권 관계자는 "국내외를 불문하고 현시점에서 거액을 주고 보험사를 살 필요가 없다는 이야기가 많다"며 "신한과 KB가 ING생명 인수에 열을 올리는 것은 당장의 1위 경쟁에 매몰된 전략이다"고 지적했다.

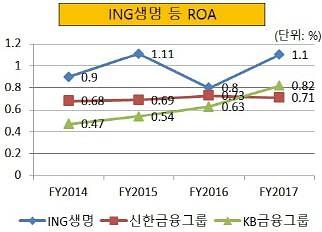

그러나 일각에서는 IFRS17 등을 감안하더라도 ING생명은 상당히 매력적인 매물이라고 분석했다. 지난해 말 ING생명의 총자산이익률(ROA)은 1.1%로 KB금융그룹의 0.82%나 신한금융그룹의 0.71% 보다 높다. ING생명 인수 이후 두 금융그룹의 수익성을 업그레이드 시켜줄 수 있다는 의미다.

ING생명 인수를 통해 생보업권에서 대형사로 발돋움할 수 있다는 장점도 있다. ING생명은 31조4554억원의 자산을 보유한 생보업계 5위사다. 현재의 신한생명(자산 29조6579억원)이나 KB생명(9조1247억원)과 합병하고 계열사의 지원을 받는다면 4위 농협생명과의 격차를 상당히 좁힐 수 있다. 이 경우 은행이나 금융투자 등 기존 계열사도 대형 보험사의 시너지 효과를 볼 수 있다.

IFRS17 시행 시점에서 M&A 시장에 나올만한 보험사 매물이 ING생명만큼 매력적이지는 않을 것이라는 관측도 많다. 향후 매물로 나올 보험사는 건전성이 좋지 않은 중소형 보험사가 대부분이어서 금융지주가 원하는 매물과는 거리가 멀다는 뜻이다.

이에 대해 금융권 관계자는 "ING생명의 몸값이 높지만 그만한 값어치가 있다는 평가가 있다"며 "M&A로 인수할 수 있는 보험사 중 가장 가치 있는 물건이다"라고 말했다.

![[날씨] 전국 흐리고 눈비…미세먼지는 좋음](https://image.ajunews.com/content/image/2025/03/16/20250316062142985743_388_136.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_518_323.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_518_323.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_518_323.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_518_323.jpg)