이미지 확대

중국에 대한 미국의 세컨더리 보이콧은 무역‧금융부문 전반에 걸쳐 진행될 것으로 보인다. 금융제재는 앞서 단둥은행과의 거래를 전면 중단하면서 ‘워밍업’도 끝마친 상태다.

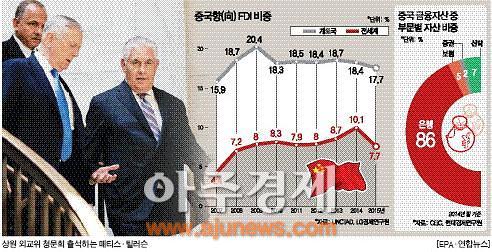

중국 금융자산의 80% 이상은 은행자산이 차지하고 있다. 또 최근 중국은 금융시장 개방에 박차를 가하고 있다. 그만큼 ‘은행’이 금융시장은 물론 외국인 투자금을 끌어들이고 자국 산업 전반에 자금을 공급하는 핵심적인 역할을 하고 있다는 의미다.

특히, 미국이 제재대상으로 지목한 은행은 사실상 다른 국가와의 거래도 불가능해진다. 미국이 등을 돌린 은행과 함께 일을 한다는 것은 얻는 것보다 잃는 게 더 많기 때문이다. 미국이 ‘북한과의 거래’를 이유로 각 은행을 직접 제재한다는 방침이 중국에 치명적으로 다가올 수 있는 이유다.

◆글로벌 공룡으로 성장하는 중국의 금융시장··· 금융 개방 가속도

중국의 금융시장은 정부의 통제 아래 국유 은행을 중심으로 구축돼 있다는 게 특징이다.

2014년 기준 중국의 금융시장 규모는 약 196조 위안에 달한다. 류리강(劉利剛) 씨티그룹 중국 수석 이코노미스트는 2025년 중국의 금융시장이 미국과 유사한 수준에 도달할 것으로 전망하면서 급성장을 예고하기도 했다. 2025년 미국의 명목GDP가 26조 달러, 중국은 28조 달러가 될 것이라는 예상에서다.

금융자산의 86%는 은행자산이다. 증권은 2.1%, 보험은 5.2%에 불과하다. 중국의 GDP 대비 은행자산 비중은 2000년 140%에서 2013년 212%로 급증하는 등 한국과 유사한 금융시스템이 특징이다.

중국 5대 은행의 지분 절반은 정부가 갖고 있다. 전체 은행업 총자산 중 5대 은행의 비중은 감소하고 있지만, 지분구조는 정부 중심으로 더욱 강화되고 있다. 글로벌 10위권 대형은행 중 중국 은행은 4곳이나 된다.

‘국유은행 중심의 금융시스템’으로 요약할 수 있다. 중국 정부의 영향 아래에 있는 은행들이 중국의 전체 금융시장을 좌지우지하고 있다는 얘기다.

동시에 중국은 금융시장 개방에 박차를 가하고 있다. 중국은 올해 외국인 투자규제 업종을 30개나 축소했다. 외자 유입에 적극 나서고 있는 것이다.

최근 주식시장에 이어 채권시장도 개방 선상에 올려놨다. 아시아인프라투자은행(AIIB) 설립도 중국이 금융시장의 시선을 밖에 두고 있다는 점을 대표한다.

◆미국의 ‘중국 은행’ 타깃 금융제재··· 글로벌 거래까지 끊겨 ‘확실한 본보기’

일단 미국의 대 중국 금융제재는 전방위적 대중 투자 금지나 해외거래 금지로는 나타나지 않을 것으로 예상된다.

대중 투자나 대중 무역은 미국에도 중요한 경제적 가치를 지닌다. 또 국가적 차원이 아닌 미·중 간 개별 기업의 거래‧투자까지 정부가 나서 가로막기는 불가능에 가깝다.

중국에 대한 금융제재가 자칫 미국경제에 역풍으로 다가올 수 있기 때문에 금융거래 전체를 타깃으로 한 제재는 어렵다는 얘기다.

이에 미국은 특정한 대상을 지정해 금융거래를 제한하는 방식으로 접근할 수밖에 없다. 특정한 대상은 바로 북한과의 거래를 한 기업이나 은행이다.

중국의 금융시장에서 은행이 차지하는 역할이 큰 만큼 이들에 대한 제재는 곧 금융시장 전반에 경고장이 될 수 있다. 미국이 강한 금융제재를 가하겠다고 공언한 부분은 특정 대상 지정 기준을 낮추고 제재 강도는 높인다는 의미로 받아들여진다.

북한과 작은 거래를 하더라도 제재대상이 되고, 단순히 거래를 하지 않는 수준을 넘어서 금융시스템 접근을 금지하는 식이다. 미국 상원이 북한과 거래한 기업에 대해 미국의 금융망 접근을 차단하는 법안을 발의한 게 대표적이다.

제재대상이 되는 은행이 5대 은행같이 대형은행이 아닌 중소형 은행이라는 점도 특징이다. 키움증권 유동원 이코노미스트는 중국의 그림자금융 리스크는 국유 대형은행보다 중소형은행에서 촉발될 가능성이 크다고 분석한 바 있다.

중국 금융시장의 리스크로 꼽히면서 약한 부문으로 지목되는 게 그림자금융과 중소형은행이다. 제재대상이 되면 미국뿐 아니라 다른 국가와의 거래도 끊긴다는 점도 부담이다. 지난달 미국은 중국 단둥은행과의 거래를 전면 중단한 이후 일본도 이 은행의 자산을 동결해 제재에 동조했다.

미국이 일본에 제재를 요청한 까닭이다. 향후 미국은 동맹국 등 국제사회에 이러한 제재동참을 적극적으로 펼쳐 압박해 나갈 것으로 전망된다.

지만수 한국금융연구원 선임연구위원은 “미국이 제재한다고 하면 알아서 다른 민간 금융사들도 하던 거래를 줄이려 하는 등의 움직임을 보인다”며 “미국의 제재효과는 타깃이 되는 은행이 글로벌 비즈니스를 못하게 하는 효과가 있다”고 설명했다.

나아가 중국의 은행들이 대거 제재대상이 될 경우 중국의 금융시장 신뢰 역시 하락할 수 있다. ‘벌금’이라는 개념을 도입할 가능성도 배제할 수 없다. 올해 초 미국은 북한과 이란에 통신장비를 수출한 중국기업에 1조3000억원이 넘는 벌금을 부과했다.

환율조작국 지정을 재추진하는 것도 하나의 방법이다. 자본시장연구원 김은화 연구원은 “통상‧무역 부문에서의 제재와 함께 중국의 환율조작국 지정을 위한 움직임으로 제재방식이 동시에 이뤄질 가능성이 있다”고 예상했다.

![[오늘 날씨] 전국 흐리고 비…밤부터 눈폭탄](https://image.ajunews.com/content/image/2025/03/02/20250302062711794554_388_136.jpg)

![[포토] 연극 관람하는 한동훈 전 대표](https://image.ajunews.com/content/image/2025/03/02/20250302140615774122_518_323.jpg)

![[포토] MWC 2025 현장홍보 나선 KT](https://image.ajunews.com/content/image/2025/03/02/20250302140759874004_518_323.jpg)

![[포토] 야 5당, 탄핵 촉구 집회](https://image.ajunews.com/content/image/2025/03/01/20250301163630356851_518_323.jpg)

![[포토] 삼일절 광화문 탄핵 반대집회](https://image.ajunews.com/content/image/2025/03/01/20250301163821199467_518_323.jpg)