[그래픽=임이슬기자 90606a@]

특히 한은과 정부가 출자방식을 두고 줄다리기를 거듭한 끝에 재정을 통한 정부 직접출자와 자본확충펀드로 결론을 내렸다.

또 정부는 현금출자를 위해 내년 예산에 KDB산업은행과 수출입은행 출자 소요를 반영키로 했다.

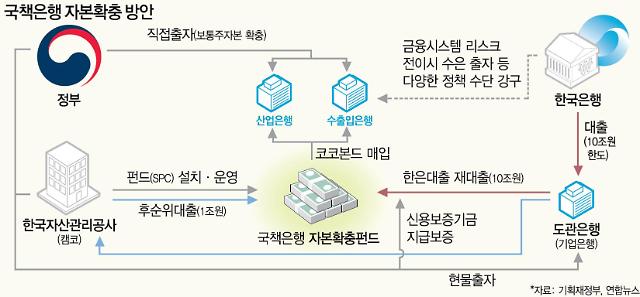

국책은행 자본확충펀드는 한은의 대출금 10조원과 캠코(한국자산관리공사)의 후순위 대출 1조원 등 총 11조원으로 조성된다. 한국은행이 IBK기업은행에 10조원을 대출, 기업은행이 이 재원을 자본확충펀드에 재대출하며 캠코는 기업은행으로부터 1조원 규모의 후순위 대출을 받는 방식이다. 이 과정에서 한국은행은 신용보증기금으로부터 재대출 10조원에 대한 지급보증을 받는다. 대출금의 손실 가능성을 줄이기 위한 조치다.

이렇게 조성된 자본확충펀드는 산업은행과 수출입은행이 발행하는 조건부자본증권(코코본드)을 매입해 이들 은행을 지원한다.

자본확충펀드는 산업은행이나 수출입은행의 지원 요청이 있을 때마다 지원하는 '캐피탈 콜' 방식으로 운영된다. 지난 2009년 은행 자본확충펀드 역시 총 12조원의 한도를 설정했으나 한도를 모두 채우진 않았다.

국책은행 자본확충 방안을 마련하는 데 있어 정부와 한은이 각각 직접출자, 간접출자하는 방식으로 결론을 냈지만 양측은 위기상황 시 수출입은행에 대한 한은의 직접출자 방식도 가능성을 열어뒀다.

구체적으로 시장 불안이 금융시스템 리스크로 전이될 경우, 수출입은행에 대한 출자를 포함해 금융안정을 위한 다양한 정책수단을 강구하기로 했다.

이와 관련해 자본확충펀드 조성을 위한 대출 역시 중앙은행의 발권력 동원 논란이 제기되는 상황에서 한은이 직접출자에 나설 경우 논란은 더욱 거세질 전망이다.

또 한은이 이번 방안을 마련하는 과정에서 금융통화위원회의 의결을 거치지 않은 것을 두고도 논란이 되고 있다. 한은법에 따르면 발권 및 지급준비율 등의 통화신용정책에 대해 금통위가 심의·의결토록 규정하고 있다.

그러나 한은 측은 자본확충 방안에 대해 정부 측과의 논의가 진행될 때마다 설명해왔기 때문에 문제될 게 없다는 입장이다.

한은 관계자는 "정부와의 협의 과정에서 금통위원에게 수시로 중간 설명을 했다"며 "자본확충펀드 세부방안을 마련하는 과정에서 (금통위원들과) 같이 검토하고 의사결정이 될 것"이라고 말했다.

![[포토] 입춘대길 건양다경](https://image.ajunews.com/content/image/2025/02/03/20250203111213875426_518_323.jpg)

![[포토] 정조대왕함, 탄도미사일 방어·대잠 작전 훈련 실시](https://image.ajunews.com/content/image/2025/02/02/20250202172605570213_518_323.jpg)

![[포토] 방수포 덮인 에어부산 화재 여객기](https://image.ajunews.com/content/image/2025/02/02/20250202172554303834_518_323.jpg)

![[포토] 문재인 전 대통령 예방한 이재명 대표](https://image.ajunews.com/content/image/2025/01/30/20250130223539232209_518_323.jpg)