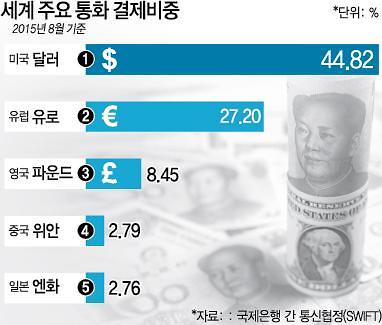

세계 주요 통화 결제비중[그래픽=임이슬기자 90606a@]

중국은 그 동안 IMF SDR 편입을 위해 위안화 국제화에 박차를 가해왔다. 지난 10월 예금금리 상한선을 폐지하며 예금금리 자유화에 시동을 거는가 하면 중앙은행인 인민은행은 영국 런던에서 역외 최초로 위안화 국채도 발행했다.

앞서 8월엔 환율 시장화 개혁의 일환으로 위안화를 기습적으로 평가절하해 미국 재정부와 IMF로부터 긍정적인 평가를 받았다. 지난 9월엔 역내 외환시장을 해외 중앙은행에 처음 개방하는 획기적 조치도 취했다.

중국은 위안화 '경제영토' 확대를 위한 노력도 기울여왔다. 지난 2008년 이후 현재까지 전 세계 33개 국가 및 지역과 총 3조3122억 위안(약 592조원) 규모의 통화스와프를 체결했다. 위안화 거래센터도 2003년 홍콩을 시작으로 프랑크푸르트, 파리, 토론토, 서울 등 15개국 주요 도시에 설립했다. 이는 모두 세계 기축통화가 되기 위한 3대 요건인 통화의 안정성, 유동성, 태환성을 확보하기 위한 조치였다.

바수쑹(巴曙松) 중국은행업협회 수석 경제학자는 "실제 위안화의 SDR 편입에 따른 영향은 제한적일 수 있다"며 "SDR 편입 과정에서 중국이 어떤 개방조치를 취해 중국의 금융개혁을 추진하는지, 중국 금융시장의 경쟁력을 얼마나 높였는지에 더 관심을 기울여야 한다"고 설명했다.

시장은 위안화의SDR 편입이 사실상 중국에게는 실리보다는 명예가 더 크다고 분석하고 있다. 위안화의 SDR 편입 비율이 10% 안팎일 것이라는 관측이 나오면서 실질적 효과는 미미하다는 것.

주요 2개국(G2)의 경제적 위상에 걸맞게 국제통화로 위안화의 위상이 올라갔다는 상징적 의미가 크다는 분석이다.

중국은 그 동안 미국과 일본이 주도하는 아시아개발은행(ADB)과 세계은행(WB)에 맞서 올해 아시아인프라투자은행(AIIB) 창설을 주도하는 등 미국 중심의 세계 경제 질서에 도전해왔다. 위안화의 SDR 편입으로 주요2개국(G2)에 걸 맞는 통화의 위상을 갖춘 중국이 '금융굴기'를 본격화하며 글로벌 통화 패권을 놓고 미국과의 힘겨루기도 불가피할 전망이다.

위안화의 SDR 편입으로 중국이 얻는 실리도 적지않다. 경기하방 압력을 받고 있는 중국 경제에 당장 '단비'가 될 전망이다. 위안화의 SDR 편입으로 거래비용이나 환 리스크가 감소하고 자금조달이 용이해지기 때문이다.

전 세계적으로 위안화 자산 수요도 서서히 늘어나면서 중국 자본시장 개방도 가속화할 전망이다. 앞서 스탠다드차타드는 위안화가 SDR에 편입되면 각국이 연간 1%의 외환보유액을 위안화 표시 자산으로 바꾸면서 5년간 총 1조 달러의 자금이 위안화 자산으로 유입될 것으로 내다봤다.

![[단독] 리밸런싱 지속하는 SKT...계열사 SK엠앤서비스, 삼구아이앤씨에 매각](https://image.ajunews.com/content/image/2024/12/26/20241226133914775900_388_136.png)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_518_323.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_518_323.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_518_323.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_518_323.jpg)