이미지 확대

아주경제 김지나 기자= 국내 양대 해운업체 한진해운ㆍ현대상선이 투자자를 안심시키는 데 안감힘을 쓰고 있으나, 회사채 중도상환 요구는 갈수록 빗발치고 있다.

22일 대형 증권사인 A사 고위관계자는 "동양사태로 시장에서 불신이 커질대로 커진 상황"이라며 "한진해운ㆍ현대상선 회사채에 대한 중도상환 문의가 쇄도하는 바람에 회사가 몸살을 앓고 있다"고 밝혔다. 이 관계자는 "그나마 한진해운 회사채는 할인을 통해 어느 정도 거래가 되는 편"이라며 "현대상선은 아예 나서는 매수자가 없다"고 말했다.

정도 차이가 있을 뿐 두 업체 회사채를 만기까지 보유하는 것에 대해 불안해 한다는 얘기다.

한진해운이나 현대상선은 지금껏 회사채를 신속인수제를 통해 막아왔다. 신속인수제는 한꺼번에 회사채 만기가 도래할 경우 사모방식으로 다른 회사채를 발행해 산업은행에서 인수해주는 제도다.

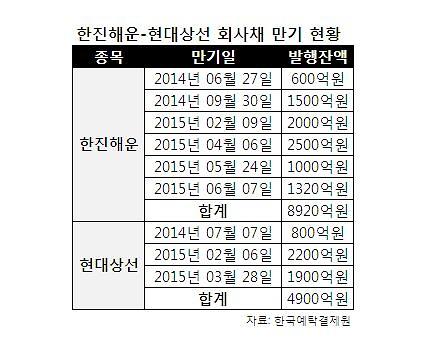

그러나 신속인수제는 올해 말로 폐지된다. 한진해운ㆍ현대상선은 내년 상반기 각각 6820억원, 4100억원어치 회사채를 막아야 한다.

한진그룹은 애초 에쓰오일 지분을 팔아 약 2조원을 마련할 것이라고 발표했으나, 인수자는 아직 나타나지 않고 있다. 현대그룹도 마찬가지다. 현대증권을 비롯한 계열사를 매각해 약 1조원을 확보할 계획이었지만, 증권업황 악화로 관련작업이 난항하는 모습이다.

증권업계 관계자는 "한진해운은 계열사 대한항공을 통해 자금수혈이 이뤄지고 있지만, 현대상선은 자구책만 있을 뿐 성과가 없다"고 말했다. 이 관계자는 "현대상선은 회사채뿐 아니라 막대한 선박금융 비용이나 영업현금 마련도 문제"라며 "회사채 신용등급이 차환할 수 없는 정크 등급이기 때문에 조속한 대책이 필요하다"고 전했다.

한진해운ㆍ현대상선은 회사채 상환에 자신있다는 입장이다.

한진해운 관계자는 "대한항공이 참여한 유상증자를 비롯, 약 1조7000억원을 이미 확보했다"며 "이달 말 전용선 매각을 통해서도 약 3000억원이 더 들어올 것"이라고 밝혔다.

현대그룹 관계자는 "2013년 말 자구책을 내놓은 이후 모두 현금은 아니지만, 2조원대 유동성을 확보했다"며 "내년 만기가 도래할 회사채 문제 역시 채권은행인 산업은행과 협상이 가능할 것"이라고 말했다.

![[날씨] 전국 대부분 맑고 일교차 커…낮 최고기온 22도](https://image.ajunews.com/content/image/2025/03/20/20250320180501492991_388_136.png)

![[포토] 한미연합 제병협동 도하훈련](https://image.ajunews.com/content/image/2025/03/20/20250320163750301534_518_323.jpg)

![[포토] 음주운전·불법숙박업 혐의 문다혜 징역 1년](https://image.ajunews.com/content/image/2025/03/20/20250320114539680796_518_323.jpg)

![[포토] 악수하는 이재용·이재명](https://image.ajunews.com/content/image/2025/03/20/20250320110327396278_518_323.jpg)

![[포토] 탄핵선고 앞두고 연합훈련 실시한 경찰기동대](https://image.ajunews.com/content/image/2025/03/18/20250318165751631571_518_323.jpg)