이미지 확대

오정식 KB캐피탈 사장(왼쪽 둘째부터), 이경재 KB금융지주 이사회 의장, 임영록 KB금융그룹 회장 등이 지난달 20일 열린 KB캐피탈 출범식에서 기념떡을 자르고 있다.

그러나 올해 1분기를 넘어선 현 시점에서는 분위기가 나쁘지 않다. LIG손해보험, 현대증권, 대우증권 등의 M&A가 예정된 상황에서 KB금융은 단연 유력한 인수 후보로 꼽힌다.

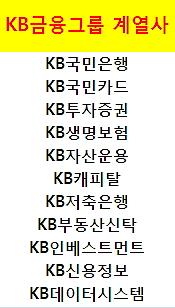

7일 금융권에 따르면 KB금융은 지난달 20일 KB캐피탈을 공식 출범하고, 본격적인 비은행 부문 강화에 나섰다. 올 초 우리파이낸셜을 인수해 사명을 KB캐피탈로 변경하고, 11번째 계열사로 편입한 것이다.

KB금융은 오정식 전 씨티은행 부행장을 KB캐피탈 대표이사로 영입해 여신전문금융업을 강화했다. KB금융 관계자는 "KB캐피탈 편입으로 오랜 숙원이던 비은행계열 강화와 영업 포트폴리오 다각화를 할 수 있게 됐다"며 "은행, 카드, 보험, 저축은행 이용고객 외에 캐피탈 고객층의 금융수요도 충족해 소매금융 전 고객층을 대상으로 서비스를 제공할 수 있게 된 것"이라고 말했다.

임영록 회장 취임 후에는 우리투자증권 인수전에도 참여했지만 농협금융그룹에 내주고 말았다. KB금융의 'M&A 잔혹사'란 말까지 나올 정도로 M&A 시장에서 KB금융은 얻은 것이 없었다.

이제 시장의 관심은 LIG손보의 새로운 주인에 쏠려있다. LIG손보 인수를 위한 예비입찰에 참여한 주요 기업은 KB금융, 롯데그룹, 동양생명 등으로 KB금융은 단연 유력 후보로 꼽힌다.

현대증권 매각도 본격화될 전망으로, KB금융은 현대증권의 유력 인수 후보이기도 하다. 다만 현대차그룹, 현대중공업그룹 등 범현대그룹 계열사들이 현대증권 인수전에 뛰어들 경우 경쟁이 만만치 않을 전망이다.

이미지 확대

현대증권 인수가 어려울 경우 KB금융은 대우증권으로 눈길을 돌릴 만하다. 대우증권과 같은 대형 매물을 인수할 만한 금융사로는 KB금융이 적격이란 평가도 나온다. 그러나 홍기택 KDB금융그룹 회장이 대우증권 매각을 서두르지 않겠다는 입장을 밝힌 상황인 만큼 매물로 나오는 시기가 관심사다.

금융권의 한 관계자는 "KB금융이 우리투자증권 인수에 실패했을 때 말이 많았지만 애당초 우리투자증권보다 대우증권이나 현대증권에 더 관심을 갖고 있다는 분석도 있었다"며 "KB금융이 그동안 M&A 시장에서 재미를 못봤지만 아직 주요 매물이 남아 있어 전망이 나쁘진 않다"고 말했다.

김인 유진투자증권 연구원은 "KB금융이 수익성 개선과 낮은 성장을 보완하기 위해선 M&A가 필요하다"며 "비은행 포트폴리오를 다각화할 수 있느냐가 관건"이라고 분석했다.

![[단독] 통신업계 홈플러스 상품권 지원 아웃...기지급은 전액 교환](https://image.ajunews.com/content/image/2025/03/12/20250312140344632215_388_136.jpg)

![[포토] 국민저항권 강연 하는 전한길 강사](https://image.ajunews.com/content/image/2025/03/12/20250312130548505472_518_323.jpg)

![[포토] 대한항공 새 CI 입힌 항공기 도장 공개](https://image.ajunews.com/content/image/2025/03/11/20250311235620923621_518_323.jpg)

![[포토] 미세먼지 가득한 서울](https://image.ajunews.com/content/image/2025/03/11/20250311115512263971_518_323.jpg)

![[포토] 튤립축제 개막 열흘 앞둔 에버랜드](https://image.ajunews.com/content/image/2025/03/11/20250311115607681602_518_323.jpg)