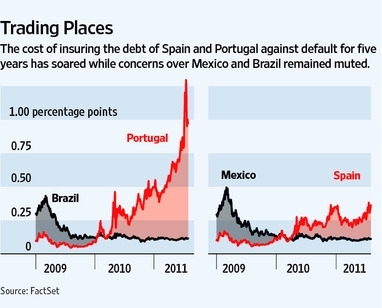

신흥국 채권은 상대적으로 큰 리스크만큼 수익률도 높은 게 일반적이었지만, 최근에는 수익률이 선진국 채권 수준으로 낮아졌다. 투자자들은 멕시코와 브라질을 한때 이들의 식민 모국이었던 스페인과 포르투갈보다 안전한 시장으로 인식하고 있다.

|

| 브라질-포르투갈(왼쪽)·멕시코-스페인 5년 만기 국채 크레디트디폴트스왑(CDS) 프리미엄 추이(단위 %포인트/출처 WSJ) |

데이비드 롤리 루미스세일스글로벌본드펀드 펀드 매니저는 "보통 선진시장에서는 경기를 분석하고, 신흥시장에서는 지불능력을 분석해 투자 방향을 정해왔지만, 더 이상은 아니다"라며 "이제는 선진시장이든 신흥시장이든 두 가지를 모두 고려해야 한다"고 말했다.

일례로 지난주 10년 만기 멕시코 국채의 수익률은 4% 수준이었지만, 만기가 같은 스페인 국채 수익률은 6.14%를 기록했다. 10년 만기 브라질 국채 수익률 역시 4.188%로 12%에 달한 포르투갈 국채 수익률을 크게 밑돌았다.

이런 사정은 CDS시장도 마찬가지다. 지난달 28일 1년 만기 미 국채 1000만 유로(1440만 달러) 어치의 원리금을 보장 받을 수 있는 보험 비용, 이른바 CDS 프리미엄은 8만 유로(11만5000달러)를 기록했지만 만기가 같은 브라질 국채의 CDS 프리미엄은 4만5000달러에 불과했다. 미 국채의 부도 위험이 그만큼 크다는 의미다.

WSJ는 최근에는 미 국채에 대한 CDS 프리미엄이 유럽 밖에서도 유로화로 표시돼 거래되는 게 보통이라고 지적했다. 미국이 디폴트할 경우 달러화 가치가 추락하는 데 따른 손실을 막기 위한 조치라는 설명이다.

국제 신용평가사 무디스의 모로 레오스 남미 신용평가 담당은 "(채권시장의) 크로스오버는 매우 두드러진 변화"라며 "위기가 해결돼도 이런 추세는 이어질 것"이라고 말했다.

WSJ는 그러나 물가와 경제수준, 중앙은행의 정책이 판이한 상황에서 국가별 국채 수익률을 단순 비교하는 데는 무리가 있는 것도 사실이라고 지적했다. 더욱이 미국과 독일, 영국, 프랑스 등 트리플A 신용등급을 보유하고 있는 선진국 채권은 여전히 가장 확실한 안전자산 가운데 하나로 꼽히고 있다.

이들 선진국은 1990년대 초 스웨덴 금유위기와 같은 혼란을 몸소 겪으며 살아남았지만, 베네수엘라와 에콰도르 등의 일부 신흥국은 여전히 정정불안과 상품시장의 변동성 등에 노출돼 있기도 하다. 중국과 인도 브라질 등 상황이 더 나은 신흥시장에서는 단기 투기자금인 핫머니가 대거 유입돼 거품 우려도 불거지고 있다.

벨 에이건 JP모건스트래티직인컴오퍼튜니티펀드 포트폴리오 매니저는 "전통적으로 채권 애널리스트들은 수익률의 움직임에 주목했지만 더 이상은 아니다"라고 말했다. 부채 수준과 세수, 경제성장률, 기준금리, 물가상승률 등 펀더멘털을 두루 살펴야 한다는 지적이다.

![[포토] 최종 의견 진술하는 윤석열 대통령](https://image.ajunews.com/content/image/2025/02/25/20250225224632550590_518_323.jpg)

![[포토] 충남 천안시 고속도로 공사장 붕괴](https://image.ajunews.com/content/image/2025/02/25/20250225105538654937_518_323.jpg)

![[포토] 한은, 기준금리 0.25%p 인하…연 3.00→2.75%](https://image.ajunews.com/content/image/2025/02/25/20250225105904720186_518_323.jpg)

![[포토] 배우 김새론 발인](https://image.ajunews.com/content/image/2025/02/19/20250219121051906909_518_323.jpg)