'신규상장+테마=고수익' 공식 끝났다… 혹독한 신고식 多

2024-08-21 06:00

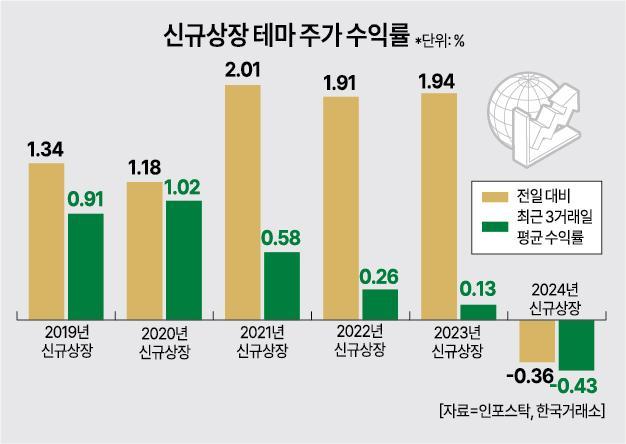

3거래일 평균 수익률 -0.43%

전량 매도 등 첫날 변동성 커져

의무보유확약 기관 줄어든 탓

전량 매도 등 첫날 변동성 커져

의무보유확약 기관 줄어든 탓

신규 상장주들에 대해 공모가 거품론이 끊임없이 제기되며 '테마주에 편승한 새내기주라면 고수익'이라는 공식이 깨졌다. 오히려 단기 변동성만 높고, 기관들도 상장 첫날 전량 매도하는 사례까지 나오고 있다.

20일 금융정보업체에 따르면 2024년에 신규 상장 테마는 최근 3거래일 평균 수익률이 -0.43%(전일 대비 -0.36%)로 나타났다. 연도별로 신규 상장한 기업들을 모아 놓은 테마 중 유일하게 역성장했다.

앞서 연도별 신규 상장 테마들은 상대적으로 안정적인 수익률을 기록 중이다. 같은 기간 2019년 신규 상장 0.91%(1.34%), 2020년 신규 상장 1.02%(1.18%), 2021년 신규 상장 0.58%(2.01%), 2022년 신규 상장 0.26%(1.91%), 2023년 신규 상장 0.13%(1.94%) 등이다.

새로 주식시장에 입성하는 새내기주 수익률이 부진한 이유는 고평가 논란과 함께 단타를 노리는 투자 주체가 많기 때문이다. 특히 신규 상장 후 보유 주식을 전량 매도하는 일부 기관이 새내기주들의 낙폭을 키운다는 지적도 나온다.

기관투자자는 공모주 청약할 때 수요예측에 참여한다. 관건은 의무보유확약이다. 의무보유확약은 공모주를 배정 받은 후 일정 기간 보유하겠다는 약속이다. 최근 의무보유확약을 하겠다는 기관 비중은 크게 줄어들고 있다. 하반기 의무보유확약 비율 10%를 넘긴 상장사는 피앤에스미케닉스, 하스 등 2곳에 불과하다.

IPO 시장 열기가 한풀 꺾이면서 ‘새내기주=따상’이란 말도 무색해지고 있다. 이날 상장한 케이쓰리아이, 넥스트바이오메티컬 등은 공모가보다 31.94%, 18.28%를 밑도는 등 혹독한 신고식을 치렀다.

수요예측, 일반청약 등에서도 경쟁률이 낮아져 공모가가 기대 이하로 정해지는 사례가 늘어나는 등 IPO 시장은 크게 위축된 모습을 보이고 있다.

같은 날 아이스크림미디어는 수요예측 결과 공모가를 희망밴드 하단인 3만2000원으로 확정했다고 공시했다. 당초 회사가 제시한 공모가 희망밴드는 3만2000~4만200원이었다. 수요예측 전 올해 코스닥 최대어라는 수식어가 붙었다는 점에서 실망스러운 결과로 풀이된다.

전문가들은 신규 상장기업에 대한 옥석 가리기를 통해 방망이를 길게 잡는 투자 전략이 바람직하다고 조언했다.

조대형 DS투자증권 연구원은 “신규 상장종목의 단기 차익 실현을 통한 수익률이 전반적으로 낮아지고 있다”며 “실적 성장성에 기반한 중장기적 ‘포스트-IPO’ 전략이 효과적”이라고 말했다.