'공사채 블랙홀'의 공포... "회사채 2분기 또 얼어붙을듯"

2023-04-06 16:38

한전채 등 공사채, 올들어 33조 발행

금투업계 "회사채, 올 2분기부터 냉각기 시작"

채권 시장, 회사채ㆍ공사채 AAA급으로만 몰려 그 이하 등급 회사들 자금조달 우려↑

금투업계 "회사채, 올 2분기부터 냉각기 시작"

채권 시장, 회사채ㆍ공사채 AAA급으로만 몰려 그 이하 등급 회사들 자금조달 우려↑

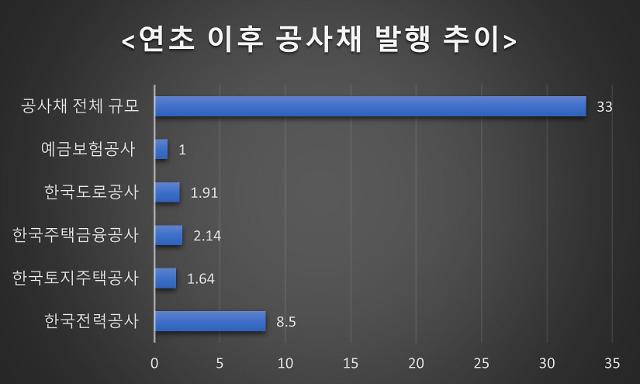

단위:조원 [자료=한국예탁결제원]

올해 들어 한국전력공사가 발행하는 회사채(한전채) 등 공사채 발행이 증가하면서 일반 회사채 시장이 다시 냉각될 가능성이 커지고 있다. 금융투자업계에서는 경기 침체가 예고된 상황에서 신용도가 낮은 기업들은 자금 조달 창구가 좁아지고 있다며 이는 하반기 자금시장을 경색시키는 뇌관이 될 수 있다고 경고했다.

6일 한국예탁결제원에 따르면 연초 이후 현재까지 한전채를 포함한 공사채는 총 33조원어치 발행됐다. 이 중 한전채 8조5200억원어치가 금리 3.99%~4%에 발행됐다. 같은 기간 한국주택금융공사 2조1400억원, 한국도로공사 1조9100억원, 한국토지주택공사 1조6400억원, 예금보험공사 1조원 등 AAA급 공사채들이 수조 원대 규모로 매달 시중에 풀리고 있다.

특히 한전채는 올해 1월 3조2000억원을 시작으로 2월에는 2조7000억원, 3월에는 2조900억원어치 발행됐다. 이달 들어서는 5300억원어치 모집됐다. 지난해 같은 기간 6조8700억원 규모로 발행된 것과 비교하면 약 18% 늘었다. 최근 정부가 전기요금 인상을 보류한 만큼 한전은 적자를 메우기 위해서라도 계속 채권을 발행할 것으로 관측된다.

김상만 하나증권 연구원은 “경기 침체 가능성이 계속 나오는데 기업들의 영업활동 제약으로 유동성이 막히면 신용등급이 하향될 가능성이 있다”면서 “신용등급이 높은 공사채들이 계속 발행된다면 수요는 한전채 등으로만 몰릴 것”이라고 말했다.

실제 지난해 4분기 약 22조원가량 AAA급 공사채가 발행된 가운데 한국가스공사와 한국철도공사는 수요예측에서 각각 목표 모집 금액을 채웠지만 통영에코파워와 같은 그 이하 등급인 회사채는 전량 미매각됐다. 당시 금융위원회는 공사채가 회사채 자금을 빨아들이고 있다며 국책은행에 특수채(공공부문이 발행한 채권) 발행을 최소화해 달라고 요청한 바 있다.

금융투자업계에 따르면 올해 1분기 공모 회사채 수요예측에 참여한 자금은 총 87조원으로 집계됐다. 이는 지난해 1분기(27조7000억원)보다 세 배 이상 늘어난 수치다.

이 같은 분위기는 올 2분기부터 유지될 수 없을 것으로 보인다. 채권시장의 연초 효과도 마무리됐고 실리콘밸리은행(SVB)발 금융 불안과 경기 침체 리스크는 계속 이어질 것으로 전망된다. 자금 조달 시장에서도 공사채와 신용도 AAA급 기업이 자금을 급격히 빨아들이면 경기 침체에 취약한 신용도 낮은 기업이나 중소기업 몫은 계속 밀릴 수밖에 없다.

황세운 자본시장연구원 연구위원은 “올 2분기는 은행 위기 등 경기 침체로 기업 신용등급 하락이 우려된다”면서 “이에 따라 회사채 시장 냉각은 하반기에 본격화할 것”이라고 강조했다.