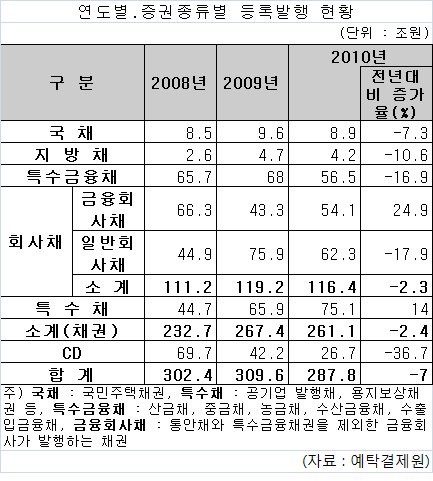

채권 대부분이 등록발행 규모가 감소한 가운데 금융회사채와 특수채는 전년에 비해 각각 24.9%, 14%씩 증가했다.

17일 한국예탁결제원에 따르면 작년 채권 자금조달규모는 288조원으로 2009년의 310조원보다 7% 감소했다.

금융회사채는 2009년 대비 24.9% 증가한 규모인 54조원, 특수채는 14% 증가한 75조원이 각각 등록 발행됐다.

이는 경기가 회복되면서 카드사와 캐피탈사가 발행한 금융회사 채권 규모가 증가함에 따른 것으로 풀이된다.

특수채의 경우, LH공사와 정책금융공사 등이 대규모로 발행한 토지수익연계채권(2조 6천억원)과 정금채(2조 3천억원) 발행으로 증가세를 보였다.

한편 작년 양도성예금증서(CD)의 발행규모는 27조원으로 2009년(42조원)보다 36.7% 감소했다.

금융당국의 예대율(은행 예수금 대비 대출금 비율) 규제 외에도 은행의 예금 유치 확대로 인한 유동성 확보 등이 기인한 것으로 분석됐다.

특히 회사채 중 중소기업의 자금조달과 관련된 프라이머리 채권담보부증권(P-CBO)는 전년(4조8000억원)대비 47% 감소해 2조5000억만원어치 발행됐지만 총 발행회사는 1100사로 41사 증가했다.

P-CBO란 신용도가 낮아 채권시장에서 회사채를 직접 발행하기 어려운 중소기업의 채권을 기초 자산으로 하는 유동화증권으로 중소기업의 자금지원정책으로 활용된다.

금액규모로는 회사채가 전체 채권 시장의 44.6%를 차지해 가장 높은 비중을 차지했으며 특수채(28.8%), 특수금융채(21.6%), 국채(3.4%), 지방채(1.6%) 순으로 뒤를 이었다.

![[포토] 제45회 청룡영화상 레드카펫 빛낸 스타들](https://image.ajunews.com/content/image/2024/11/29/20241129204257434702_518_323.jpg)

![[슬라이드 포토] 어도어 떠나는 뉴진스... 전격 결별 선언](https://image.ajunews.com/content/image/2024/11/28/20241128220543691787_518_323.jpg)

![[포토] 한은 금통위, 기준금리 연 3%로 0.25%p 인하](https://image.ajunews.com/content/image/2024/11/28/20241128103857123755_518_323.jpg)

![[포토] 눈 쌓인 덕수궁](https://image.ajunews.com/content/image/2024/11/27/20241127082949997862_518_323.jpg)